ニッセイ・インデックスバランスファンド(8資産均等型)は、ニッセイアセットマネジメントの低コストインデックスファンドシリーズ<購入・換金手数料なし>のバランス型ファンドで、これ一本で国内外の株式・債券・リートに分散投資ができます。

8資産均等型のバランス型ファンドは各社から出ていますが、ニッセイ・インデックスバランスファンド(8資産均等型)はどんな内容のファンドなのか確認してみました。

ニッセイ・インデックスバランスファンド(8資産均等型)の特徴とは?

基本概要

| ファンド名 | ニッセイ・インデックスバランスファンド(6資産均等型) |

| 運用会社 | ニッセイアセットマネジメント |

| ベンチマーク | 各資産クラスを12.5%ずつ組合わせた合成ベンチマーク |

| 為替ヘッジ | なし |

| インデックスファンド | ー |

| 投資形態 | ファミリーファンド |

| 購入時手数料 | なし |

| 信託報酬(税込) | 0.1749% |

| 実質コスト(税込) | 0.228% |

| 信託財産留保額 | なし |

| 純資産残高 | 約8億円 |

| 分配金利回り | ー |

| NISA | 成長投資枠対象 |

| iDeCo | ー |

| 決算 | 年1回(11月20日) |

| 設定日 | 2018年2月13日 |

| 償還日 | 無期限 |

投資対象

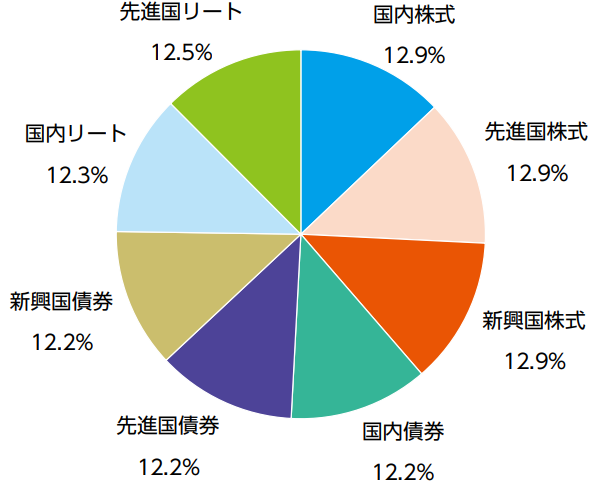

ニッセイ・インデックスバランスファンド(8資産均等型)は、株式(国内・先進国・新興国)、債券(国内・先進国・新興国)、リート(国内・先進国)の8つの資産へ均等に12.5%の比率で分散投資を行うバランス型ファンドです。

各投資対象の資産のベンチマークは下記の様になっていて、各投資対象資産の指数を8分の1ずつ組合せた合成ベンチマークの動きに連動する投資効果を目指します。

| 投資対象 | ベンチマーク | |

| 株式 | 国内 | TOPIX(配当込み) |

| 先進国 | MSCIコクサイ・インデックス(配当込み・円換算ベース) | |

| 新興国 | MSCIエマージング・マーケット・インデックス(配当込み・円換算ベース) | |

| 債券 | 国内 | NOMURA-BPI総合 |

| 先進国 | FTSE世界国債インデックス(除く日本、円換算ベース) | |

| 新興国 | JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス (除くB格以下)(円換算ベース) |

|

| リート | 国内 | 東証REIT指数(配当込み) |

| 先進国 | S&P先進国REITインデックス(除く日本、配当込み、円換算ベース) | |

新興国債券型のインデックスファンドの多くでベンチマークとしている「JPモルガン・ガバメント・ボンド・インデックス・エマージング・マーケッツ グローバル・ディバーシファイド」とは異なるベンチマークを採用しているのが特徴的です。

「JPモルガン・ガバメント・ボンド・インデックス・エマージング・マーケッツ グローバル・ディバーシファイド」は新興国が発行する現地通貨建て国債を対象にしてるのに対し、「JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス」は米ドル建ての債券を対象にしているという違いがあります。

参考 新興国債券型インデックスファンド(投資信託)を比較!おすすめは?

資産別組入比率は、ややばらつきはあるものの各資産にほぼ12.5%の割合で割り振られています。

※ニッセイ・インデックスバランスファンド(8資産均等型)「月報(2025年5月)」

ファンドの仕組み

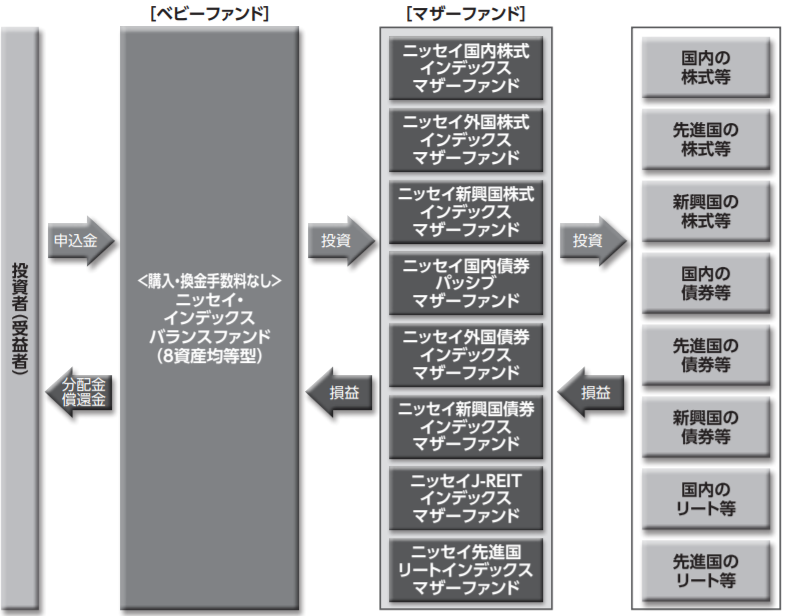

ニッセイ・インデックスバランスファンド(8資産均等型)はファミリーファンド方式で運用され、実質的な運用は下記のマザーファンドでにて行われます。

各資産で<購入・換金手数料なし>シリーズの個別のインデックスファンドと同じマザーファンドとなっていますが、一部は異なるマザーファンドとなっています。

| 投資対象 | 同じマザーファンドの<購入・換金手数料なし>シリーズ | |

| 株式 | 国内 | ニッセイTOPIXインデックスファンド |

| 先進国 | ニッセイ外国株式インデックスファンド | |

| 新興国 | ニッセイ新興国株式インデックスファンド | |

| 債券 | 国内 | ー |

| 先進国 | ニッセイ外国債券インデックスファンド | |

| 新興国 | ー | |

| リート | 国内 | ニッセイJリートインデックスファンド |

| 先進国 | ー | |

国内債券では「ニッセイ国内債券インデックスファンド」が<購入・換金手数料なし>シリーズでありますが、マザーファンドは異なるようです。

参考 ニッセイ国内債券インデックスファンドの評価・評判ってどう?利回りや実質コストは?

また先進国リートではありませんが、<購入・換金手数料なし>シリーズでは「ニッセイグローバルリートインデックス」という日本を除く先進国・新興国のリート市場に分散投資ができるインデックスファンドがあります。

参考 ニッセイグローバルリートインデックスファンドの評価・評判は?利回りや実質コストは?

このように<購入・換金手数料なし>シリーズの個別のインデックスファンドを単純にパッケージ化してニッセイ・インデックスバランスファンド(8資産均等型)が構成されているわけではないようです。

購入時手数料・信託報酬(実質コスト)などのコスト

| 購入時手数料 | なし |

| 信託報酬(税込) | 0.1749% |

| 実質コスト(税込) | 0.228% |

| 信託財産留保額 | なし |

分配金

本ファンドは設定来一度も分配金が出ていないので効率的な運用がされています。

ファンドで投資している株式や債券などから得られた利子や配当、売買益などを分配せず、さらに運用に回すことにより複利効果が期待できます。

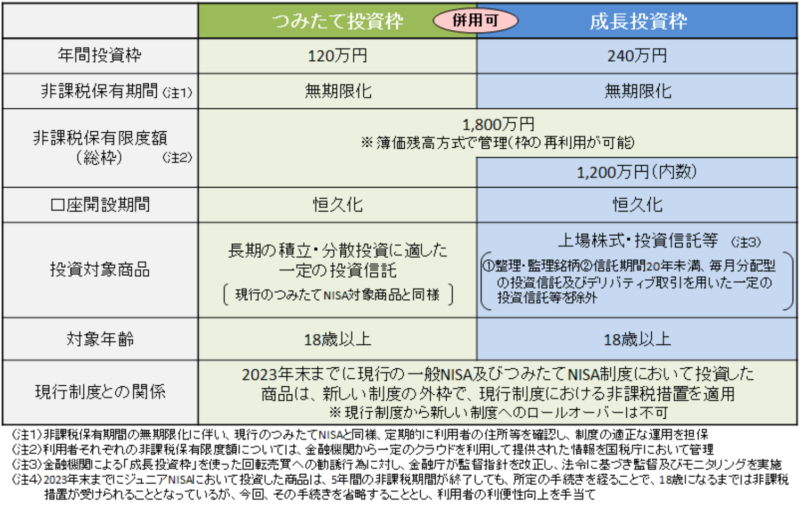

NISA(2024年以降)及びiDeCoの対応状況

ニッセイ・インデックスバランスファンド(6資産均等型)は、NISA(2024年以降)の「成長投資枠」を利用して投資することができます。

参考 金融庁「新しいNISA」

iDeCoはネット証券では取り扱いがなさそうです。

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

ニッセイ・インデックスバランスファンド(8資産均等型)のパフォーマンスは?

過去の運用成績(リターン・リスク)

| 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| トータルリターン | 1.87%(136位) | 7.05%(154位) | 9.23%(119位) | –(–) |

| リスク(標準偏差) | 7.43%(137位) | 8.17%(96位) | 8.24%(86位) | –(–) |

| シャープレシオ | 0.21(133位) | 0.85(137位) | 1.11(115位) | –(–) |

| 対象ファンド数※ | 290本 | 248本 | 239本 | — |

※:「バランス」カテゴリ

基準価額騰落率

| ファンド | ベンチマーク | |

| 1ヶ月 | +3.2% | +3.3% |

| 3ヶ月 | ー0.1% | +0.1% |

| 6ヶ月 | ー0.3% | +0.0% |

| 1年 | +1.9% | +2.4% |

| 3年 | +22.7% | +24.3% |

| 設定来 | +61.9% | +66.8% |

※ニッセイ・インデックスバランスファンド(8資産均等型)「月報(2025年5月)」より

※ベンチマークは各資産クラスのインデックスを12.5%ずつ組み合わせた合成指数

※上記は過去の実績であり、将来の運用成果は保証されません

信託報酬や実質コストを加味しても、ややそれ以上にベンチマークとの乖離が見られ、連動性はやや低そうです。

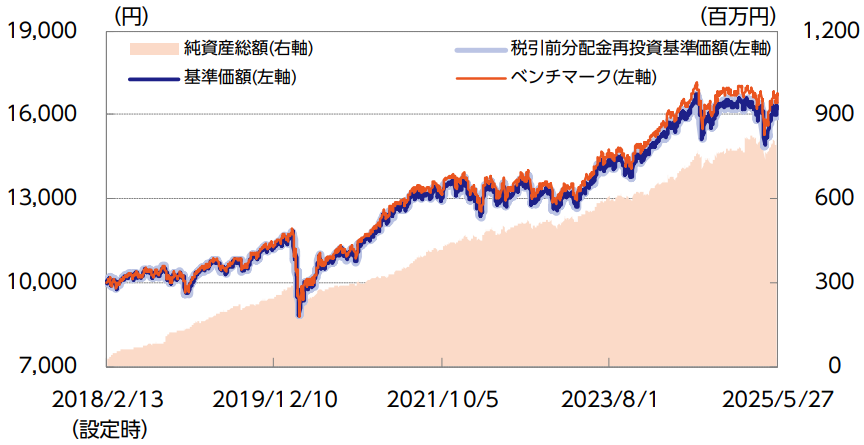

基準価額・純資産の推移

※ニッセイ・インデックスバランスファンド(8資産均等型)「月報(2025年5月)」

ファンドの純資産残高は設定来右肩上がりに推移していますが、資金流入額は少なく同じシリーズの4資産均等型や6資産均等型の方が資金流入額は大きく人気となっています。

ニッセイ・インデックスバランスファンド4資産、6資産、8資産均等型の比較

ニッセイ・インデックスバランスファンドには4資産均等型、6資産均等型、8資産均等型がありますが、過去5年のトータルリターン(税引き前分配金を再投資した場合)を比較すると下記のようになっています。

(引用元:ウエルスアドバイザー)

オレンジがニッセイ・インデックスバランスファンド(4資産均等型)、緑がニッセイ・インデックスバランスファンド(6資産均等型)、赤がニッセイ・インデックスバランスファンド(8資産均等型)の過去5年のトータルリターン(税引き前分配金を再投資した場合)のチャートです。

過去5年の多くの期間で国内および先進国の株式・債券・REITに投資している6資産均等型のパフォーマンスがよく、次いで4資産均等型が良かったようです。

4資産均等型は債券の比率が最も高いので、リスク、リターンともに一番抑えられそうですが、意外とリターンもそこそこいいようです。

類似ファンドとの比較

バランス型ファンドで株式、REITの組入率が50%以上75%未満と比較的ミドルリスク・ミドルリターンのバランスカテゴリで低コストなファンドを比較したのが下記となっています。

| ファンド名 | 信託報酬 | 純資産総額 | 各資産の割合 | |||

|---|---|---|---|---|---|---|

| 実質コスト | 資金流出入 (1か月) |

株式 | 債券 | REIT | その他 | |

| eMAXIS Slimバランス (8資産均等型) |

0.143% | 340,123 | 37.5% | 37.5% | 25% | 0% |

| 0.194% | 4,632 | 12.5% 12.5% 12.5% |

12.5% 12.5% 12.5% |

12.5% 12.5% ー |

||

| たわらノーロード バランス (8資産均等型) |

0.143% | 88,502 | 37.5% | 37.5% | 25% | 0% |

| 0.199% | 1,440 | 12.5% 12.5% 12.5% |

12.5% 12.5% 12.5% |

12.5% 12.5% ー |

||

| ニッセイ・インデックス バランスファンド(4資産均等型) |

0.154% | 77,248 | 50.0% | 50.0% | 0% | 0% |

| 0.168% | 1,400 | 25% 25% ー |

25% 25% ー |

|||

| DCニッセイワールド セレクトファンド(株式重視型) |

0.154% | 59,427 | 70% | 25% | 0% | 5% |

| 0.164% | 51 | 40% 30% ー |

15% 10% ー |

|||

| DCニッセイワールド セレクトファンド(標準型) |

0.154% | 86,294 | 50% | 45% | 0% | 5% |

| 0.164% | 81 | 30% 20% ー |

30% 15% ー |

|||

| ニッセイ・インデックス バランスファンド(6資産均等型) |

0.1749% | 2,535 | 33.4% | 33.4% | 33.4% | 0% |

| 0.210% | 27 | 16.7% 16.7% ー |

16.7% 16.7% ー |

16.7% 16.7% ー |

||

| ニッセイ・インデックス バランスファンド(8資産均等型) |

0.1749% | 802 | 37.5% | 37.5% | 25% | 0% |

| 0.228% | -1 | 12.5% 12.5% 12.5% |

12.5% 12.5% 12.5% |

12.5% 12.5% ー |

||

| Smart-i 8資産バランス 安定成長型 |

0.198% | 16,664 | 55% | 35% | 11% | 0% |

| 0.247% | 134 | 7% 41% 7% |

14.0% 3%(14%) 4% |

4% 7% ー |

||

バランス型ファンド(バランス)では8資産均等型のファンドが分類されていて、バランス型ファンドの中でも「eMAXIS Slimバランス(8資産均等型)」は純資産残高の資金流出入(1か月)が多く人気があるファンドです。

また、過去の運用成績では直近1年は「Smart-i 8資産バランス 安定成長型」が良かったが、過去3年、5年では「DCニッセイワールド セレクトファンド(株式重視型)」の方が良いパフォーマンスとなっています。

| ファンド名 | 1年間の リターン |

3年間の リターン(年率) |

5年間の リターン(年率) |

|---|---|---|---|

| eMAXIS Slimバランス (8資産均等型) |

-0.40% | 6.36% | 10% |

| たわらノーロード バランス (8資産均等型) |

-0.94% | 5.71% | 9.28% |

| ニッセイ・インデックス バランスファンド(4資産均等型) |

-0.76% | 7.74% | 9.49% |

| DCニッセイワールド セレクトファンド(株式重視型) |

-0.31% | 10.34% | 12.48% |

| DCニッセイワールド セレクトファンド(標準型) |

-0.79% | 7.17% | 8.70% |

| ニッセイ・インデックス バランスファンド(6資産均等型) |

-0.30% | 5.37% | 9.62% |

| ニッセイ・インデックス バランスファンド(8資産均等型) |

-0.96% | 5.70% | 9.31% |

| Smart-i 8資産バランス 安定成長型 |

0.36% | 7.19% | 9.97% |

「DCニッセイワールド セレクトファンド(株式重視型)」は実質コストも低コストで最も株式の比率が高いために過去3・5年で良いパフォーマンスとなっています。

直近1年で唯一プラスの運用成績である「Smart-i 8資産バランス 安定成長型」は、過去3・5年のパフォーマンスも比較的良く安定した運用成績となっています。

ただなぜこの資産比率なのか理由は明示されていないので、納得いく比率であれば検討してみてください。

評価・まとめ

ニッセイ・インデックスバランスファンド(8資産均等型)は、株式(国内・先進国・新興国)、債券(国内・先進国・新興国)、リート(国内・先進国)の8つの資産へ均等に12.5%の比率で分散投資を行うバランス型ファンドです。

各投資対象資産の指数を8分の1ずつ組合せた合成ベンチマークの動きに連動する投資効果を目指すファンドとなっています。

信託報酬は0.1749%と低コストなバランス型ファンドですが、同じシリーズの4資産均等型や6資産均等型よりもパフォーマンスは若干劣っていて資金流入額も少なくあまり人気とはなっていません。

参考 ニッセイ・インデックスバランスファンド(4資産均等型)の評判は?利回りはどのくらい?

参考 ニッセイ・インデックスバランスファンド(6資産均等型)の評判は?利回りはどのくらい?

8資産均等型のファンドなら、「eMAXIS Slimバランス(8資産均等型)」は資金流入額も多くパフォーマンスも良いのでそちらも検討してみてください。※新興国債券のベンチマークが異なるのでややパフォーマンスは異なります

参考 eMAXIS Slimバランス(8資産均等型)の評判や評価はどう?利回りや実質コストは?

投資信託はネット証券なら投資信託を保有しているだけでポイントが貯まり、積立するならクレジットカードを利用すればさらにポイントが貯まるのでお得です。下記のネット証券なら新NISA口座もポイント還元の対象です。

ニッセイ・インデックスバランスファンド(8資産均等型)のポイント還元率は下記となっています。

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

| 松井証券 | SBI証券 | マネックス 証券 |

auカブコム 証券 |

|

| 投資信託保有時 ポイント還元率 |

0.07% | 0.05% | 0.03% | 0.005% |

| 投資信託保有時 付与されるポイント |

松井証券ポイント | ・Tポイント ・Pontaポイント ・dポイント ・JALのマイル ※1 上記のいずれか |

dポイント マネックスポイント |

Pontaポイント |

| クレカ積立 ポイント還元率 |

ー | 0.5~5.0% 三井住友カード |

1.1% マネックスカード |

1% auPayカード |

| クレカ積立 付与されるポイント |

Vポイント | dポイント マネックスポイント |

Pontaポイント |

※楽天証券は投資信託保有時のポイント付与が条件達成時の一度のみなので対象外

※1:JALのマイルの場合は記載還元率の半分

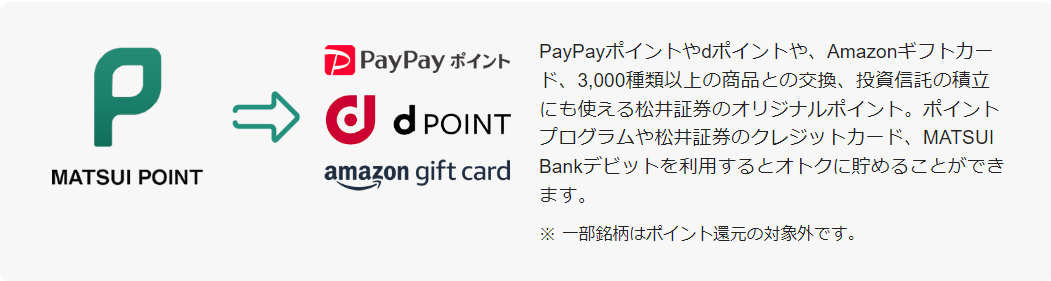

松井証券(公式サイト)はクレカ積立に対応していませんが、投資信託保有時のポイント還元率は最高水準となっています。

クレジットカード積立のポイント還元率は、年会費がかかるカードであれば SBI証券 が最高水準ですが、実質年会費がかからない一般カードであればマネックス証券が最高水準です。

投資信託保有時のポイント還元率は最高水準の松井証券

信託報酬が低コストな投資信託も投資信託保有時のポイント還元率は業界最高水準です。他社で買い付けた投資信託を松井証券へ移管する際には実質無料で移管することができます。

還元される松井証券ポイントは、PayPayポイントやdポイントなどに交換することができます。

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

一般カードのクレジットカード積立でポイント還元率が最高水準のマネックス証券

クレジットカード積立を利用するならトータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、初年度の年会費は無料、次年度以降の年会費550円(税込)ですが、年間に1回以上のクレジットカードの利用で無料になり、マネックスカードによる投信つみたてもカード利用の対象となります。

還元されるポイントはdポイントかマネックスポイントを選ぶことができ、マネックスポイントは下記のように様々な用途に利用することができます。

- 投資信託の購入

- 株式手数料に充当

- 暗号資産(ビットコイン・イーサリアム・リップル)

- 他のポイントへの交換(dポイント・Tポイント・Pontaポイント・nanaco・waonポイント・ANAのマイル・JALのマイル・Amazonギフトカード)

- 日本赤十字社などへの寄付

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

保有残高によるポイント還元率が高くクレカ積立でもポイント還元されるSBI証券

投資信託の保有残高によるポイント還元率は、低コストな投資信託でも松井証券と同レベルのポイント還元率です。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

Pontaポイントを貯めるならauカブコム証券

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と還元率は高いです。

スマホでauを利用していると貯めやすいPontaポイントが貯まり、auじぶん銀行と連携すれば普通預金の金利が年率0.1%となり、au Payなどとも連携すれば0.2%になるメリットがあります。

またauマネ活プランに入ればauじぶん銀行の普通預金の金利が最大0.3%になったり、クレジットカード積立によるポイント還元率が最大3%と優遇されます。

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

楽天ポイントを貯めるなら楽天証券

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、保有残高によるポイント還元はほぼなくなりました。(一部のファンドは保有残高によるポイントが還元される)

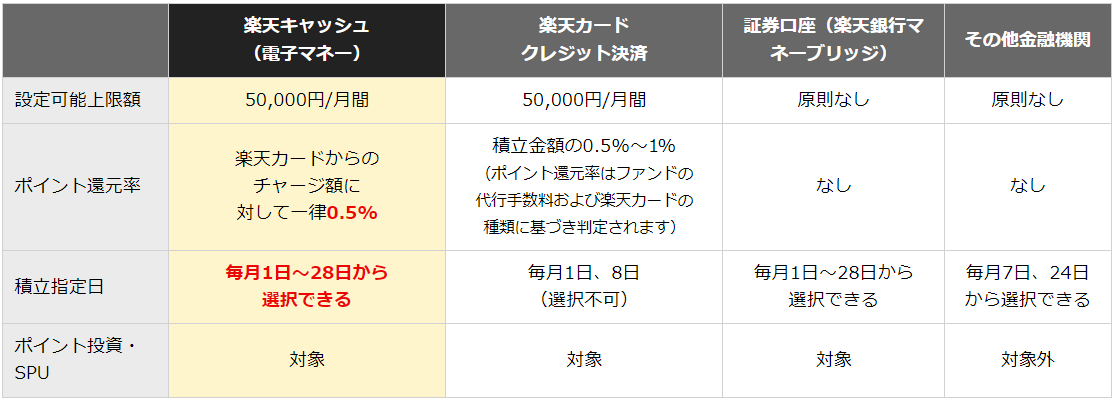

また、楽天証券ではクレジットカード積立だけでなく楽天キャッシュを利用してもポイント還元が受けられ併用することが可能です。

通常設定可能上限は5万円/月ですが、併用することで10万円/月までポイント還元を上けることが可能です。

楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

NISA口座も同時に申し込み可能で、口座開設・維持費用は無料です。

今利用している証券会社から他の証券会社に投資信託などは移管することが可能です。

通常は移管元の証券会社で手数料が必要になりますが、下記のネット証券なら移管元で支払った移管手数料をキャッシュバックしてくれるので実質無料で移管することができます。また、他社で購入した投資信託もポイント還元の対象となります。

その他下記の証券会社でも購入できます。

参考 口座開設時に必ず選ぶ特定口座については下記も参考にしてみてください。

⇒ 特定口座とは?証券会社の口座種類のまとめ!結局どれがいい?

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?

各資産クラスのインデックスファンドの比較についてはこちら!

個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!

コメント