セゾン・グローバルバランスファンド(旧セゾン・バンガード・グローバルバランスファンド)は、世界の株式と債券に分散投資ができるバランス型ファンドです。

世界最大級の運用会社であるアメリカのバンガード社のインデックスファンドを複数組み合わせたファンドとなりますがどのような内容の投資信託なのか確認してみました。

セゾン・グローバルバランスファンドの特徴とは?

基本概要

| ファンド名 | セゾン・グローバルバランスファンド |

| 運用会社 | セゾン投信 |

| ベンチマーク | ー |

| 為替ヘッジ | なし |

| インデックスファンド | × |

| ファンドの仕組み | ファンド・オブ・ファンズ |

| 購入時手数料(税込) | なし |

| 信託報酬(税込) | 0.56%±0.02% |

| 実質コスト(税込) | 0.561% |

| 信託財産留保額 | 0.1% |

| 純資産残高 | 約5,100億円 |

| 分配金利回り | ー |

| NISA | つみたて投資枠・成長投資枠対象 |

| iDeCo | SBI証券 、 楽天証券 |

| 決算 | 12月10日 |

| 設定日 | 2007年3月15日 |

| 償還日 | 無期限 |

投資対象

セゾン・バンガード・グローバルバランスファンドは、全世界の株式と債券へ分散投資ができるバランス型ファンドです。

セゾン投信は投資哲学として下記を掲げています。

- 長期的な成果だけに焦点を当てます

- 投機的な投資は行いません

- 常にリスクを抑えることを意識して投資を行います

専門家であっても将来の市場の動きを当て続けることはできないため、市場の予想に基づく運用は行わず、長期視点で分散投資を行うことで、リスクを抑えながら長期的な成長を目指すとのことです。

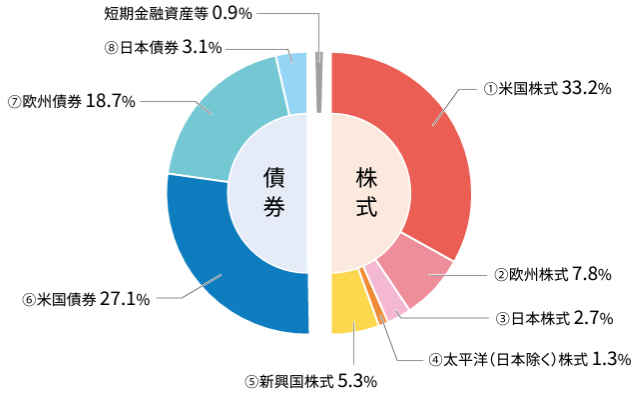

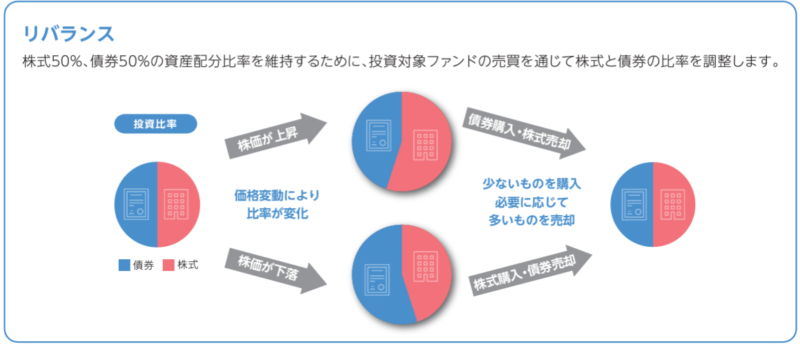

セゾン・グローバルバランスファンドの原則資産配分比率は株式50%、債券50%と半分ずつ投資することとしていて、各地域の株式や債券の比率は時価総額を勘案していて、直近の資産配分比率では、米国株式、米国債券の比率がやや高くなっています。

※引用:セゾン・グローバルバランスファンド「運用レポート(2024年6月)」

また、株式と債券の資産配分比率を維持するために自動でリバランスが行われています。

ファンドの仕組み

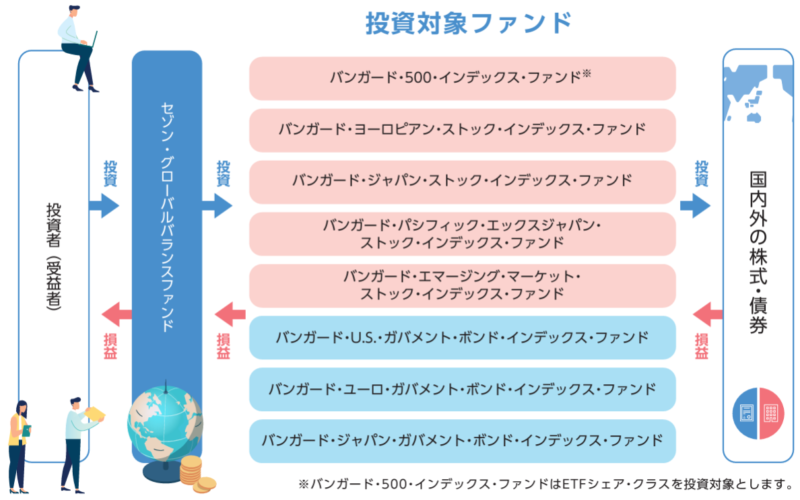

セゾン・グローバルバランスファンドはファンド・オブ・ファンズ方式で運用され、株式や債券などの資産に直接投資するのではなく、株式や債券に投資している複数の投資信託に投資して、運用を行う仕組みです。

購入時手数料・信託報酬(実質コスト)などのコスト

| 購入時手数料(税込) | なし |

| 信託報酬(税込) | 0.56%±0.02% |

| 実質コスト(税込) | 0.561% |

| 信託財産留保額 | 0.1% |

分配金

本ファンドは設定来一度も分配金が出ていないので効率的な運用がされています。

ファンドで投資している株式や債券などから得られた利子や配当、売買益などを分配せず、さらに運用に回すことにより複利効果が期待できます。

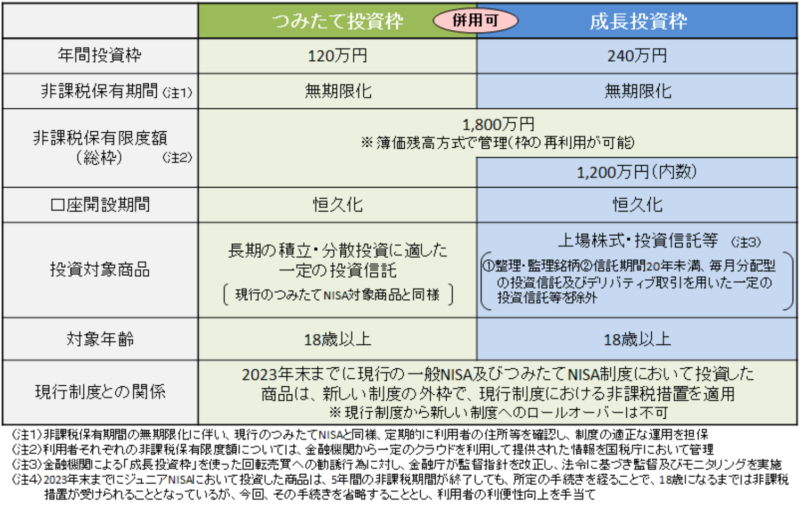

新NISA(2024年以降)及びiDeCoの対応状況

セゾン・グローバルバランスファンドはNISA(2024年以降)の「つみたて投資枠」「成長投資枠」の両方の対象となるので好きなほうを選んで投資することができます。

参考 金融庁「新しいNISA」

また、iDeCoで取り扱いがあるネット証券もあり、NISAと合わせると主要ネット証券の対応状況は下記となります。

| ネット証券 | NISA | iDeCo |

| SBI証券 | 〇 | 〇 |

| 楽天証券 | 〇 | 〇 |

| マネックス証券 | 〇 | ー |

| 三菱UFJ eスマート証券 |

〇 | ー |

| 松井証券 |

〇 | ー |

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

セゾン・グローバルバランスファンドのパフォーマンスは?

過去の運用成績(リターン・リスク)

| 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| トータルリターン | 21.65%(7位) | 12.85%(10位) | 12.69%(4位) | 8.51%(1位) |

| リスク(標準偏差) | 7.85(282位) | 9.51(268位) | 9.59(220位) | 10.01(143位) |

| シャープレシオ | 2.76(16位) | 1.35(14位) | 1.32(2位) | 0.85(10位) |

| 対象ファンド数※ | 339本 | 301本 | 272本 | 163本 |

※:「安定成長」カテゴリ

安定成長カテゴリはバランス型ファンドの中でも株式、REITの組入率が25%以上50%未満のものが対象となります。

基準価額騰落率

| ファンド | |

| 1ヶ月 | +4.73% |

| 6ヶ月 | +17.66% |

| 1年 | +21.65% |

| 3年 | +43.73% |

| 5年 | +81.76% |

| 10年 | +126.24% |

| 15年 | +255.09% |

| 設定来 | +166.35% |

※セゾン・グローバルバランスファンド「運用レポート(2024年6月)」より

※分配金を再投資した収益率で、購入時手数料および分配金にかかる税金は考慮されてません

※上記は過去の実績であり、将来の運用成果は保証されません

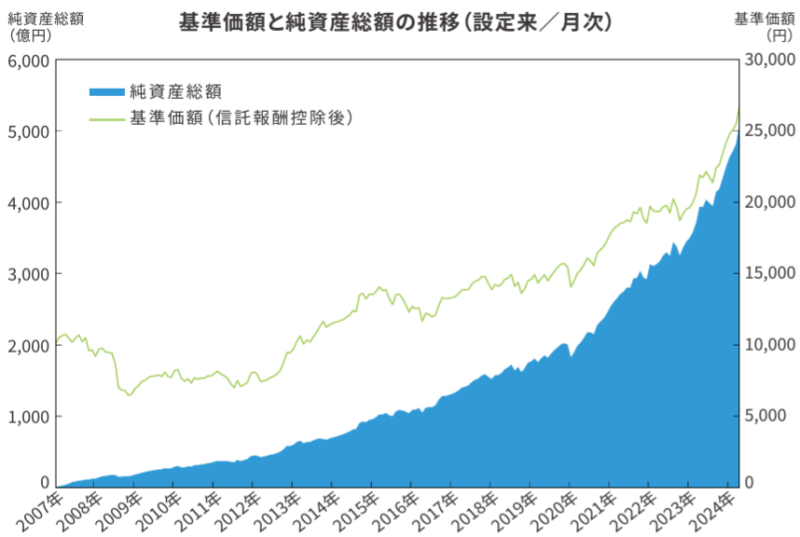

基準価額・純資産の推移

※引用:セゾン・グローバルバランスファンド「運用レポート(2024年6月)」

ファンドの純資産残高は設定来右肩上がりに推移していて、順調に純資産残高を増やしています。

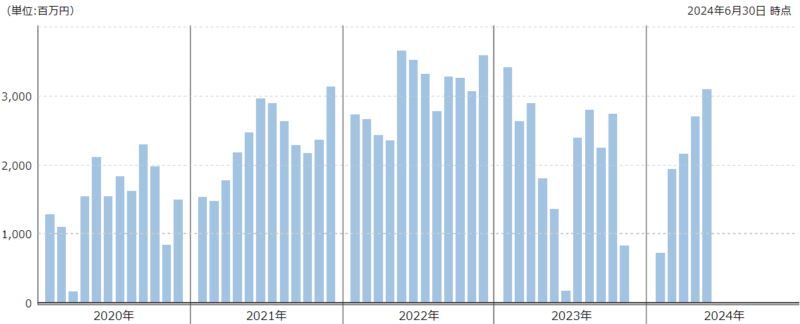

毎月の資金流出入額を確認しても、毎月資金流入していて人気の高い投資信託となっています。

他のファンドと比較すると?

セゾン・グローバルバランスファンドはベンチマークとする指標がないため、パフォーマンスが良いのか悪いのか判断がつきません。

そこで投資対象が異なりますが、世界の債券、株式、不動産投信などに幅広く均等に投資を行う「eMAXIS Slimバランス(8資産均等型)」と比較すると下記のようになります。

参考 eMAXIS Slimバランス(8資産均等型)の評価って?利回りや実質コストは?

(引用:ウエルスアドバイザー)

赤がセゾン・グローバルバランスファンド、黄色がeMAXIS Slimバランス(8資産均等型)の過去3年間のチャートです。

信託報酬が0.143%と低コストな「eMAXIS Slimバランス(8資産均等型)」より「セゾン・グローバルバランスファンド」の方がパフォーマンスは上回ってます。

「セゾン・グローバルバランスファンド」では各地域への比率は時価総額を勘案してるので、それが功を奏していそうです。

評価・まとめ

セゾン・グローバルバランスファンドは、全世界の株式と債券へ分散投資ができるバランス型ファンドです。

株式と債券への投資比率は「50:50」で、各地域の資産配分比率は「各地域の株式及び債券市場の時価総額を勘案して決定する」としています。

「投信ブロガーが選ぶ!Fund of the Year」でも、直近ではトップ10入りを逃しましたが長年トップ10入りしている長期にわたって人気のあるファンドです。

参考 【最新】投資信託ランキング!個人投資家が選ぶ人気のファンドは?

信託報酬はやや高いものの、低コストな「eMAXIS Slimバランス(8資産均等型)」を上回るパフォーマンスとなっています。

セゾン・グローバルバランスファンドを購入するのにおすすめの証券会社は?

セゾン・グローバルバランスファンドはセゾン投信で購入することもできますが、積立は5,000円から、スポットなら10,000円からとなっています。

>> セゾン・バンガード・グローバルバランスファンド(公式サイト)

ただ、ネット証券なら100円から投資ができ投資信託を保有しているだけでポイントが貯まり、積立するならクレジットカードを利用すればさらにポイントが貯まるのでお得です。

下記のネット証券なら新NISA口座もポイント還元の対象です。

| SBI証券 | マネックス 証券 |

|

| 投資信託保有時 ポイント還元率 |

0.1% ※1 | 0.08% |

| 投資信託保有時 付与されるポイント |

・Tポイント ・Pontaポイント ・dポイント ・JALのマイル ※2 上記のいずれか |

マネックスポイント |

| クレカ積立 ポイント還元率 |

0.5~5.0% 三井住友カード |

1.1% マネックスカード |

| クレカ積立 付与されるポイント |

Vポイント | マネックスポイント |

※楽天証券は投資信託保有時のポイント付与が条件達成時の一度のみなので対象外

※1:月間平均保有金額1,000万円以上の場合は0.2%

※2:JALのマイルの場合は記載還元率の半分

一般カードのクレジットカード積立でポイント還元率が最高水準のマネックス証券

クレジットカード積立を利用するならトータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、初年度の年会費は無料、次年度以降の年会費550円(税込)ですが、年間に1回以上のクレジットカードの利用で無料になり、マネックスカードによる投信つみたてもカード利用の対象となります。

還元されるマネックスポイントは下記のように様々な用途に利用することができます。

- 投資信託の購入

- 株式手数料に充当

- 暗号資産(ビットコイン・イーサリアム・リップル)

- 他のポイントへの交換(dポイント・Tポイント・Pontaポイント・nanaco・waonポイント・ANAのマイル・JALのマイル・Amazonギフトカード)

- 日本赤十字社などへの寄付

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

保有残高によるポイント還元率が高くクレカ積立でもポイント還元されるSBI証券

投資信託の保有残高によるポイント還元率は、低コストな投資信託でも松井証券と同レベルのポイント還元率です。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

各資産クラスのインデックスファンドの比較についてはこちら!

個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!