国内債券インデックスファンドは主に国内の公社債に分散投資ができる投資信託です。

国内債券型はリターンはあまり期待できませんが、株式と逆の値動きとなりやすいため分散投資先の一部として利用されています。

そんな国内債券インデックスファンドで低コストなファンドを一覧としてまとめ、実質コストなどを比較してみました。

国内債券インデックスファンド一覧

ウエルスアドバイザー社でカテゴリが国内債券型のファンドの中で低コストなインデックスファンドを抽出したのが下記となります。

| ファンド名 | 信託報酬 (税込) |

ベンチマーク | 純資産総額 (百万円) |

|---|---|---|---|

| ステート・ストリート国内債券 インデックス・オープン(隔月分配型) |

0.1078% | NOMURA-BPI総合 | 2 |

| My SMT 国内債券インデックス(ノーロード) | 0.110% | 1,280 | |

| eMAXIS Slim国内債券インデックス | 0.132% | 22,649 | |

| ニッセイ国内債券インデックスファンド | 0.132% | 7,793 | |

| Smart-i 国内債券インデックス | 0.132% | 16,122 | |

| たわらノーロード 国内債券 | 0.154% | 23,562 | |

| 三井住友・日本債券 インデックス・ファンド |

0.176% | 69,044 |

信託報酬が0.1%台が低コストな水準となっています。

国内債券型のインデックスファンドの多くはNOMURA-BPI総合をベンチマークとしています。

NOMURA-BPI総合とは?

NOMURA-BPI総合は、野村證券金融工学研究センターの提供する日本の公募債券流通市場全体の動向を的確に表すために開発された投資収益指数のことです。

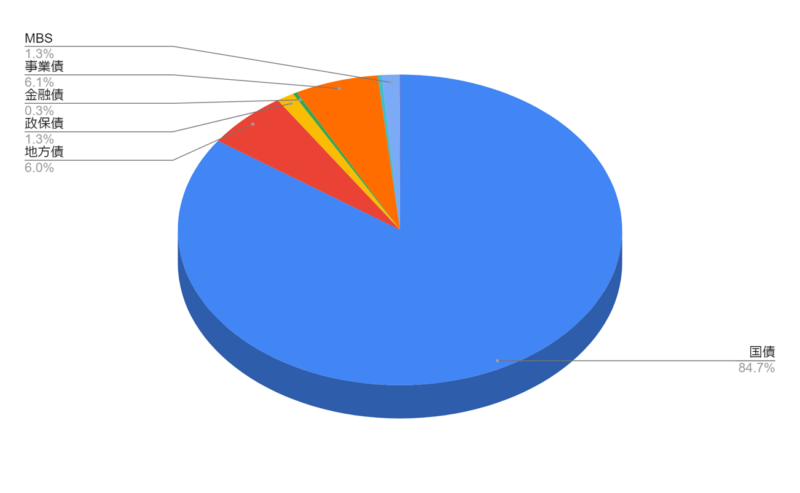

国債の他、地方債、政府保証債、金融債、事業債および円建外債等で構成されていて、インカム収入(債券の場合は利子)を考慮した時価総額加重型のインデックスです。

この指数に組み入れられる銘柄は、各月の25日に下記の条件を満たしている必要があります。

- 国内発行の公募固定利付円貨債券

(国債、地方債、政府保証債、金融債、事業債、円建外債、MBS、ABS) - 残存額面10億円以上、残存期間1年以上

- 事業債、円建外債、MBS、ABSはA格相当以上の格付

- 新発債の組み入れは、国債が発行月の翌月、金融債は発行月から3ヵ月後、その他一般債は発行月の翌々月から行う

銘柄別の構成比率は下記となっていて、国債が8割以上を占めています。

国内債券インデックスファンドの実質コストなどを比較

国内債券インデックスファンドで信託報酬が特に低コストなファンドで、実質コストやマザーファンドの規模などを比較したのが下記となります。

【実質コスト】

投資信託は、保有時にかかるコストとして信託報酬がありますが、信託報酬以外にもその他費用としてかかるコストがあり、それらを合わせたのが実質コストと呼ばれ、実質コストが小さいほど低コストで保有できるファンドであると言えます。

【マザーファンドの規模】

インデックスファンドではマザーファンドを通して実際の株や債券などの売買をしていることが多く(ファミリーファンド方式)、マザーファンドの規模が小さいとインデックスとの連動に必要なすべての株式等を購入できずにインデックスと乖離が発生しやすくなったり、逆にマザーファンドの規模が多ければ株式の売買手数料などが割り引かれコスト削減につながる期待が持てます。

【純資産残高の年間増加額】

純資産残高の年間増加額が大きければ、資金流入が多いこととなるので直近で人気が高いファンドといえます。

【1年間のリターン】

1年間のリターン(トータルリターン)は、基準価額をベースに間接的なコスト(信託報酬を含む実質コストなど)を控除したリターンとなります。

ただ、インデックスファンドでは信託報酬の引き下げなどがあり、単純に1年間のリターンが大きければ良いインデックスファンドとは言えませんのであくまで参考値として記載しています。

NOMURA-BPI総合

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

マザーファンド規模 (百万円) |

純資産残高 年間増加額 (百万円) |

1年間の リターン |

|---|---|---|---|---|---|

| ステート・ストリート国内債券 インデックス・オープン(隔月分配型) |

0.1078% | ー | ー | ー | ー |

| My SMT 国内債券インデックス (ノーロード) |

0.110% | 0.116% | 624,929 | ー | -2.29% |

| eMAXIS Slim国内債券インデックス | 0.132% | 0.135% | 666,754 | +4,313 | -2.30% |

| ニッセイ国内債券インデックスファンド | 0.132% | 0.133% | 60,362 | -479 | -2.32% |

| Smart-i 国内債券インデックス | 0.132% | 0.139% | 171,191 | +13,995 | -2.34% |

| たわらノーロード 国内債券 | 0.154% | 0.155% | 554,514 | +855 | -2.37% |

| 三井住友・日本債券 インデックス・ファンド |

0.176% | 0.178% | 126,823 | -4,167 | -2.33% |

信託報酬は「ステート・ストリート国内債券インデックス・オープン(隔月分配型)」が最も低コストとなっていますが、まだ決算を迎えてないので実質コストは不明です。

実質コストが判明している中では「My SMT 国内債券インデックス(ノーロード)」が最も低コストで、直近1年のパフォーマンスも最も良くなっています。

ただ、どのファンドも1年間のリターンを見ても差はあまりなく、それほど大きな差は出なさそうですが「eMAXIS Slim国内債券インデックス」が追従して信託報酬の引き下げを行ってないので「My SMT 国内債券インデックス(ノーロード)」が最もベストなファンドと言えそうです。

ちなみに「Smart-i 国内債券インデックス」が純資産残高年間増加額が最も多いですが、1ヵ月だけ多くの資金流入があっただけで他の月は資金流入は多くはなく、「eMAXIS Slim国内債券インデックス」の方が安定的に人気を集めています。

国内債券インデックスファンドのNISAやiDeCoの対応状況

国内債券インデックスファンドで信託報酬が低コストなファンドの新NISAやiDeCoの対応状況は下記となっています。

新NISAではつみたて投資枠と成長投資枠の2種類があり併用が可能ですが、国内債券インデックスファンドの多くは成長投資枠でNISAを利用できます。

| ファンド名 | NISA | iDeCo | |

|---|---|---|---|

| つみたて投資枠 | 成長投資枠 | ||

| ステート・ストリート国内債券 インデックス・オープン(隔月分配型) |

ー | 〇 | ー |

| My SMT 国内債券インデックス(ノーロード) | ー | 〇 | ー |

| eMAXIS Slim国内債券インデックス | ー | 〇 | ・

SBI証券

・松井証券 |

| ニッセイ国内債券インデックスファンド | ー | 〇 | ー |

| Smart-i 国内債券インデックス | ー | 〇 | ー |

| たわらノーロード 国内債券 | ー | 〇 | 楽天証券 |

| 三井住友・日本債券 インデックス・ファンド |

ー | ー | ー |

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

国内債券インデックスファンドは必要か?

国内債券インデックスファンドのメリットとは?

国内債券インデックスファンドは下記のようなメリットがあります。

国内債券インデックスファンドのメリット

- 100円から債券に投資ができる

- 株式とは異なる値動きとなるので分散効果が期待できる

- ローリスクな値動きが期待できる

「NOMURA-BPI総合」に連動する国内債券インデックスファンドなら国債を中心に社債など様々な債券に分散投資ができ、多くのネット証券では100円から投資することができます。

また、下記は債券に分散投資できる「eMAXIS Slim国内債券インデックス」と株式に分散投資できる「eMAXIS Slim 国内株式(日経平均)」の過去3年間のチャートの比較です。

(引用元:ウエルスアドバイザー)

赤がeMAXIS Slim国内債券インデックス、オレンジがeMAXIS Slim 国内株式(日経平均)の直近3年のトータルリターンのチャートです。

債券は株式とは異なった値動きをし、ローリスク・ローリターンな値動きをしているので、ポートフォリオに加えることにより、リスクを抑える効果が期待できます。

国内債券インデックスファンドのデメリットとは?

一方国内債券インデックスファンドは下記のようなデメリットがあります。

国内債券インデックスファンドのデメリット

- リターンは望めない

- 金利上昇局面では債券価格は下落する

- 元本は保証されない

債券は値動きが小さいことがメリットではありますが、その一方で株式のようなリターンは期待できません。

また日銀がマイナス金利政策の解除を決めたことにより、緩やかながら金利が上昇していく中では、債券価格は下落していくことが想定され、元本は保証されません。

国内債券インデックスファンドの代わりに個人向け国債という選択肢も

債券に投資するなら国内債券インデックスファンドの他に個人向け国債を利用するという選択肢もあります。

個人向け国債は日本国が発行し、元本割れすることはないという安心感があります。

(引用:財務省「個人向け国債」)

個人向け国債の種類および直近の金利は下記となります。

| 変動10(変動金利型10年満期) | 固定5(固定金利型5年満期) | 固定3(固定金利型3年満期) |

| 0.5% | 0.36% | 0.18% |

※2024年4月時点

マイナス金利政策が解除され今後金利が上昇することを想定すると、半年ごとに利率が変わる「変動10」あたりが候補となりそうです。

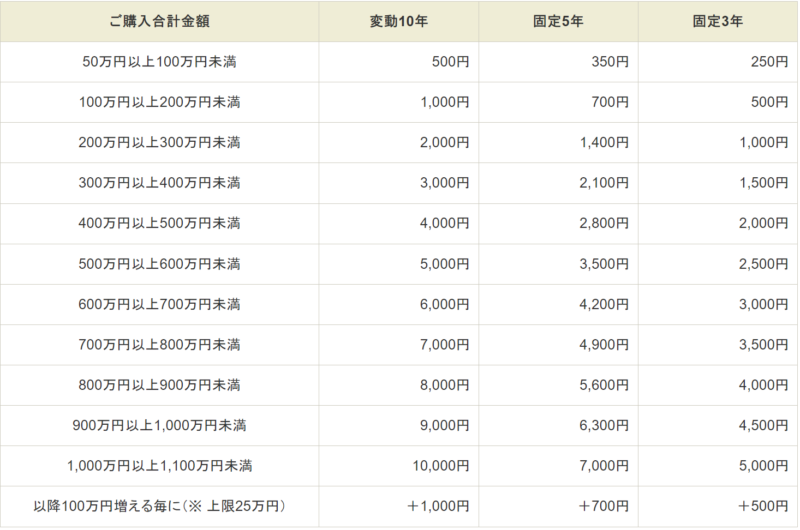

また、個人向け国債は多くの銀行や証券会社で購入が可能ですが、数は少ないですが金融機関によってはキャッシュバックキャンペーンを実施しています。

中でもネット証券ではSBI証券のみ実施していて、2017年以降に個人向け国債キャンペーンの対象となったことがなければ下記のキャッシュバックを受けることができます。

まとめ

国内債券インデックスファンドの多くは「NOMURA-BPI総合」をベンチマークとしていて、日本の国債を中心に地方債や事業債などに分散投資ができます。

国内債券インデックスファンドで実質コストが判明している中では「My SMT 国内債券インデックス(ノーロード)」が最も低コストで、直近1年のパフォーマンスも最も良くなっています。

「eMAXIS Slim国内債券インデックス」が追従して信託報酬の引き下げを行ってないので「My SMT 国内債券インデックス(ノーロード)」が最もベストなファンドと言えそうです。

また、債券に投資するなら国内債券インデックスファンドの他に元本が保証されている個人向け国債を利用するという選択肢もあります。

個人向け国債は多くの銀行や証券会社等で購入できますが、SBI証券ならキャッシュバックキャンペーンを実施中なのでお得に購入できます。

低コストの投資信託を購入するのにおすすめの証券会社は?

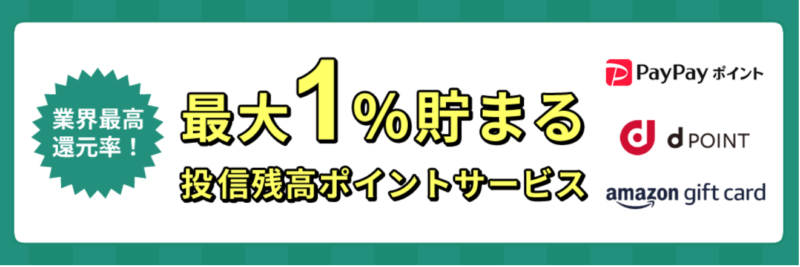

各ネット証券では投資信託に関して保有残高に応じたポイント還元と、クレジットカード積立によるポイント還元があります。(保有残高によるポイント還元もクレジットカード積立もNISA口座も対象)

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

松井証券(公式サイト)はクレカ積立に対応していませんが、投資信託保有時のポイント還元率は最高水準となっています。

クレジットカード積立のポイント還元率は、年会費がかかるカードであれば SBI証券 が最高水準ですが、実質年会費がかからない一般カードであればマネックス証券が最高水準です。

トータルのポイント還元率が業界最高水準のマネックス証券

- 保有残高によるポイント還元率(低コストファンド):0.03%(一部0.03%未満もあり)

- クレジットカード積立によるポイント還元率:1.1%

クレジットカード積立を利用し、トータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、マネックス証券を口座開設すれば作ることができ、1回以上クレジットカードの利用があれば無料となり、投信積立でも対象となるので、積立している間は費用は掛かりません。

貯まったポイントは株式手数料や暗号資産に交換することや、他のポイントサービス(dポイント・Tポイント・Pontaポイントなど)に交換することも可能です。

保有残高によるポイント還元率が高くクレカ積立もできるSBI証券

- 保有残高によるポイント還元率(低コストファンド):0.0175%~0.063%

- クレジットカード積立によるポイント還元率:0.5%(一般カード)

ゴールドカードなら1%・プラチナカードなら2%・プラチナプリファードなら5%

投資信託の保有残高によるポイント還元率は高水準で、低コストな投資信託にクレジットカード積立を利用しない場合にはおすすめです。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

>> 三井住友カード(NL)

保有残高によるポイント還元率が業界最高い水準の松井証券

- 保有残高によるポイント還元率:0.01%~1%

- クレジットカード積立によるポイント還元はなし

松井証券は投資信託の保有残高によるポイント還元率がどの投資信託も業界最高水準です。

クレジットカード積立によるポイント還元がないので、クレジットカード積立を利用しない方にはおすすめです。

松井証券では、他の金融機関で保有している株式や投資信託を待つ証券に移管する際に、移管元の金融機関に支払った手数料を全額負担してくれるので実質無料で移管することができ、移管後は投資信託の保有残高によるポイント還元を受けることができます。

Pontaポイントが貰えるauカブコム証券

- 保有残高によるポイント還元率(低コストファンド):0.005%(一部0%)

- クレジットカード積立によるポイント還元率:1%

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と高めの還元率です。

スマホでauを利用していると貯めやすいPontaポイントが貯まり、auじぶん銀行と連携すれば普通預金の金利が年率0.1%となり、au Payなどとも連携すれば0.2%になる点もメリットがあります。

またauマネ活プランに入ればauじぶん銀行の普通預金の金利が最大0.3%になったり、クレジットカード積立によるポイント還元率が最大3%とさらに優遇されます。

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

楽天ポイントが貰える楽天証券

- 保有残高によるポイント還元率:ー(4つのファンドのみポイント還元あり)

- クレジットカード積立によるポイント還元率:0.5~1%(一般カード)

ゴールドカードなら0.75%~1%・プレミアムカードなら1%・

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、実質保有残高によるポイント還元はほぼなくなりました。

クレジットカード積立は一般カードで低コストなファンド(※)は0.5%でその他のファンドは1%となっています。

※代行手数料が年率0.4%(税込)未満のファンド

楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

>> 楽天カード(公式サイト)

今利用している証券会社から他の証券会社に投資信託などは移管することが可能です。

通常は移管元の証券会社で手数料が必要になりますが、下記のネット証券なら移管元で支払った移管手数料をキャッシュバックしてくれるので実質無料で移管することができます。

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?

各資産クラスのインデックスファンドの比較についてはこちら!

個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!