各資産クラスで信託報酬最安値となっているeMAXIS Slimシリーズで国内の公社債に分散投資ができるのがeMAXIS Slim 国内債券インデックスです。

NOMURA-BPI総合をベンチマークとするファンドで、国内債券型のインデックスファンドはリターンは期待できませんが、ポートフォリオの一部として組み込むことによってリスク低減が期待できます。

国内債券のインデックスファンドで業界最低水準の信託報酬を目指す、eMAXIS Slim 国内債券インデックスはどんな内容なのか確認してみました。

eMAXIS Slim 国内債券インデックスの特徴とは?

基本概要

| ファンド名 | eMAXIS Slim 国内債券インデックス |

| 運用会社 | 三菱UFJアセットマネジメント |

| ベンチマーク | NOMURA-BPI総合 |

| 為替ヘッジ | なし |

| インデックスファンド | 〇 |

| 投資形態 | ファミリーファンド |

| 購入時手数料 | なし |

| 信託報酬(税込) | 0.132% |

| 実質コスト(税込) | 0.135% |

| 信託財産留保額 | なし |

| 純資産残高 | 約230億円 |

| 分配金利回り | ー |

| NISA | 成長投資枠対象 |

| iDeCo |

SBI証券

、松井証券 |

| 決算 | 年1回(4月25日) |

| 設定日 | 2017年2月27日 |

| 償還日 | 無期限 |

投資対象

eMAXIS Slim 国内債券インデックスは、日本の公社債(国債や社債など)で構成される「NOMURA-BPI総合」に連動する投資成果を目指すインデックスファンドです。

「NOMURA-BPI総合」は、多くの国内債券型インデックスファンドのベンチマークとして利用されていて、国債の他、地方債、政府保証債、金融債、事業債および円建外債等で構成されていて、インカム収入を考慮した時価総額加重平均型の指数です。

参考 国内債券インデックスファンド(投資信託)を比較!おすすめは?

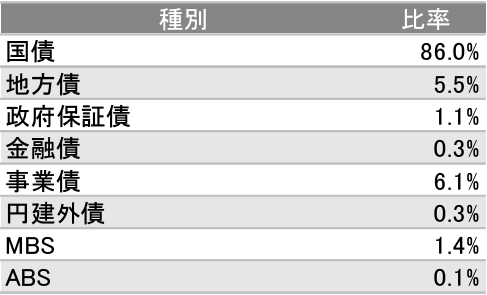

国債の比率が86%と高い比率となっていて、それ以外に事業債や地方債なども組み込まれています。

※引用:eMAXIS Slim 国内債券インデックス「月報(2024年3月)」

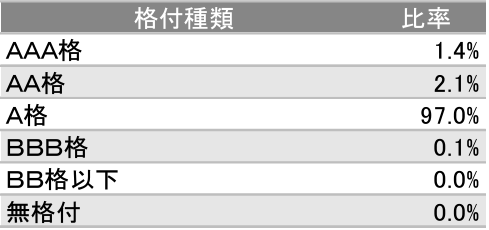

格付は投資適格とされるBBB格以上で構成されています。

※引用:eMAXIS Slim 国内債券インデックス「月報(2024年3月)」

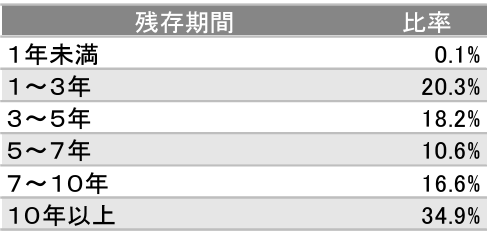

残存期間が長いほど債券の価格変動のリスクが高まると言われていますが、残存期間が10年以上のものの比率が最も高いので、やや価格変動のリスクがあるといった感じです。

※引用:eMAXIS Slim 国内債券インデックス「月報(2024年3月)」

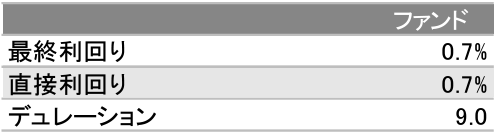

最終利回りが0.7%となっていて、日銀がマイナス金利を解除したことにより緩やかながら金利が上昇していく局面では既に保有している債券はやや不利となるかもしれません。すでに2024年4月時点で0.84%となっています。

※引用:eMAXIS Slim 国内債券インデックス「月報(2024年3月)」

直接利回り・・債券の購入価格に対して得られる1年間の利子の利回り

デュレーション・・債券を保有することによって利子および元本を受け取ることのできるまでの期間を加重平均したもので、値が大きいほど金利変動に対する債券価格の変動が大きくなる傾向があります。

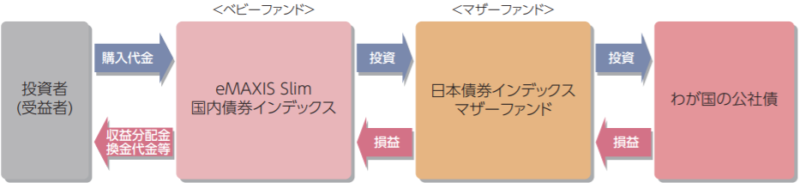

投資形態

eMAXIS Slim 国内債券インデックスはファミリーファンド方式で運用され、実質的な運用は下記の日本債券インデックスマザーファンドにて行われます。

購入時手数料・信託報酬(実質コスト)などのコスト

| 購入時手数料 | なし |

| 信託報酬(税込) | 0.132%以内 |

| 実質コスト(税込) | 0.135% |

| 信託財産留保額 | なし |

投資信託保有時には信託報酬というコストがかかりますが、それ以外にも実際に運用した後に事後報告として運用報告書に記載される隠れコストもあります。

目論見書に「その他の費用・手数料」といった記載があり、主に監査費用や売買時手数料などで、運用をしないと確定しないコストとなっていて、通常信託報酬とその他の費用なども含めたコストを実質コストと呼んでいます。

インデックスファンドのように同じインデックスをベンチマークとしているなら実質コストが低い方が将来のリターンに有利となるので、信託報酬だけでなく実質コストも確認してみてください。

また、信託報酬はファンドの純資産残高に応じて段階的に引き下がるようになっています。

| 純資産残高 | 信託報酬(税込) |

| 500億円未満の部分 | 0.132% |

| 500億円以上1,000億円未満の部分 | 0.1265% |

| 1,000億円以上の部分 | 0.121% |

分配金

本ファンドは設定来一度も分配金が出ていないので効率的な運用がされています。

ファンドで投資している株式や債券などから得られた利子や配当、売買益などを分配せず、さらに運用に回すことにより複利効果が期待できます。

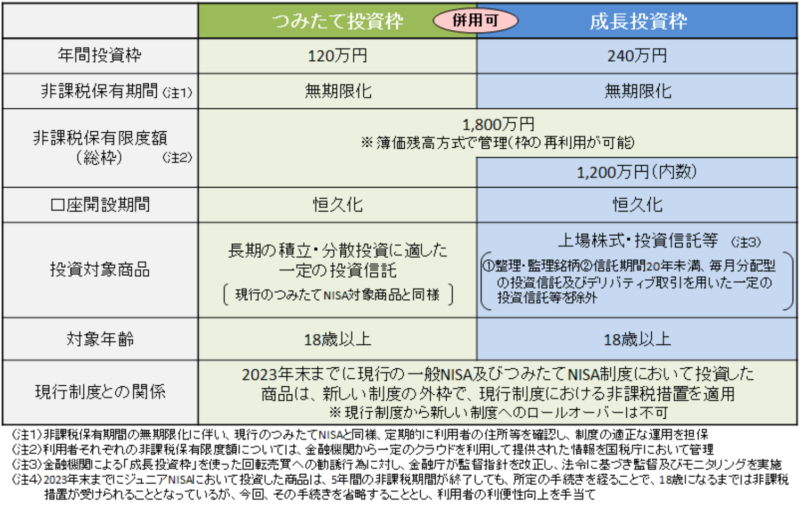

新NISA(2024年以降)及びiDeCoの対応状況

eMAXIS Slim 国内債券インデックスはNISA(2024年以降)の「成長投資枠」の対象となるのでNISA口座でも投資することができます。

参考 金融庁「新しいNISA」

また、iDeCoで取り扱いがあるネット証券もあり、NISAと合わせると主要ネット証券の対応状況は下記となります。

| ネット証券 | NISA | iDeCo |

| SBI証券 | 〇 | 〇 |

| 楽天証券 | 〇 | ー |

| マネックス証券 | 〇 | ー |

| 三菱UFJ eスマート証券 |

〇 | ー |

| 松井証券 |

〇 | 〇 |

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

eMAXIS Slim 国内債券インデックスのパフォーマンスは?

過去の運用成績(リターン・リスク)

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | -2.30%(61位) | -1.80%(35位) | -1.31%(41位) | –(–) |

| リスク(標準偏差) | 3.46(63位) | 2.61(62位) | 2.46(66位) | –(–) |

| シャープレシオ | -0.67(59位) | -0.69(31位) | -0.53(36位) | –(–) |

| 対象ファンド数※ | 129本 | 119本 | 112本 | — |

※:「国内債券・中長期債」カテゴリ

ベンチマークとの比較

| ファンド | ベンチマーク | |

| 1ヶ月 | ー0.1% | ー0.1% |

| 3ヶ月 | ー0.6% | ー0.5% |

| 6ヶ月 | +0.3% | +0.4% |

| 1年 | ー2.3% | ー2.2% |

| 3年 | ー5.3% | ー5.0% |

| 設定来 | ー4.0% | ー3.1% |

※eMAXIS Slim 国内債券インデックス「月報(2024年3月)」より

※上記は過去の実績であり、将来の運用成果は保証されません

インデックスファンドなので、ベンチマークから信託報酬(実質コスト)を差し引いたくらいのパフォーマンスとなっていることが理想ですが、概ねその程度の差となっているのでベンチマークとの連動性は高いと言えます。

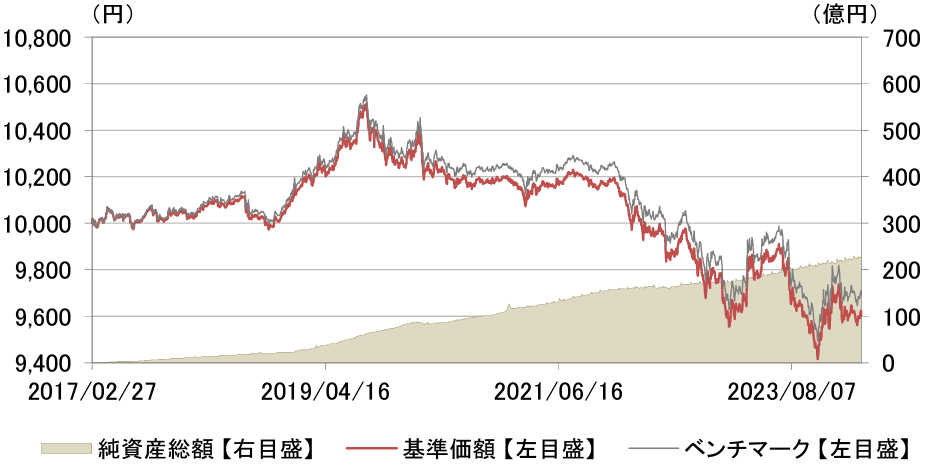

基準価額・純資産の推移

※引用:eMAXIS Slim 国内債券インデックス「月報(2024年3月)」

ファンドの純資産残高は設定来右肩上がりに推移していて、特に大きく伸びているというわけでもありませんが、着実に純資産残高は増えています。

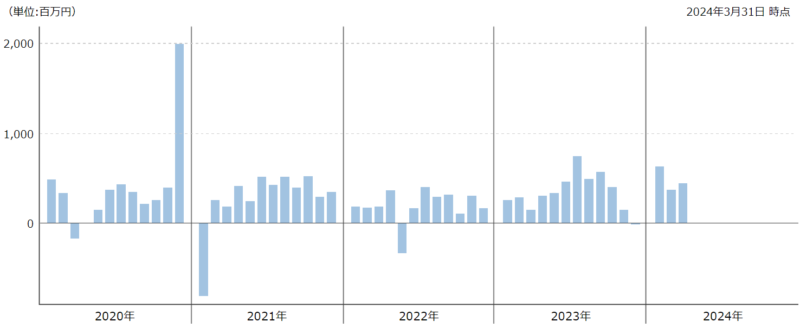

毎月の資金流出入額で詳細を確認しても、資金流出があった月もありますが、概ね一定程度の資金流入が続いています。

類似ファンドと比較すると?

国内債券インデックスファンドで信託報酬が特に低コストなファンドで、実質コストやマザーファンドの規模などを比較したのが下記となります。

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

マザーファンド規模 (百万円) |

純資産残高 年間増加額 (百万円) |

1年間の リターン |

|---|---|---|---|---|---|

| ステート・ストリート国内債券 インデックス・オープン(隔月分配型) |

0.1078% | ー | ー | ー | ー |

| My SMT 国内債券インデックス (ノーロード) |

0.110% | 0.116% | 624,929 | ー | -2.29% |

| eMAXIS Slim国内債券インデックス | 0.132% | 0.135% | 666,754 | +4,313 | -2.30% |

| ニッセイ国内債券インデックスファンド | 0.132% | 0.133% | 60,362 | -479 | -2.32% |

| Smart-i 国内債券インデックス | 0.132% | 0.139% | 171,191 | +13,995 | -2.34% |

| たわらノーロード 国内債券 | 0.154% | 0.155% | 554,514 | +855 | -2.37% |

| 三井住友・日本債券 インデックス・ファンド |

0.176% | 0.178% | 126,823 | -4,167 | -2.33% |

参考 国内債券インデックスファンド(投資信託)を比較!おすすめは?

信託報酬は「ステート・ストリート国内債券インデックス・オープン(隔月分配型)」が最も低コストとなっていますが、まだ決算を迎えてないので実質コストは不明です。

実質コストが判明している中では「My SMT 国内債券インデックス(ノーロード)」が最も低コストで、直近1年のパフォーマンスも最も良くなっています。

ただ、どのファンドも1年間のリターンを見ても差はあまりなく、それほど大きな差は出なさそうですが「eMAXIS Slim国内債券インデックス」が追従して信託報酬の引き下げを行ってないので「My SMT 国内債券インデックス(ノーロード)」が最もベストなファンドと言えそうです。

ちなみに「Smart-i 国内債券インデックス」が純資産残高年間増加額が最も多いですが、1ヵ月だけ多くの資金流入があっただけで他の月は資金流入は多くはなく、「eMAXIS Slim国内債券インデックス」の方が安定的に人気を集めています。

参考 eMAXIS Slim 国内債券インデックスの評価・評判

評価・まとめ

eMAXIS Slim 国内債券インデックスは、国債の他、地方債、政府保証債、金融債、事業債および円建外債等で構成される「NOMURA-BPI総合」に連動する投資成果を目指すインデックスファンドです。

同じマザーファンドである「eMAXIS 国内債券インデックス」といファンドもありますが、信託報酬が0.44%(税込)と「eMAXIS Slim 国内債券インデックス」の3倍以上のコストがかかるので、これから国内債券に投資をするなら「eMAXIS Slim 国内債券インデックス」の方がおすすめです。

eMAXIS Slimシリーズは、機動的に信託報酬を引き下げることによって、業界最低水準の信託報酬を目指すファンドで、信託報酬は最安値となっていて今後新たに低コストなファンドが登場したり、ライバルファンドが信託報酬を引き下げても追随して常に業界最低水準の信託報酬となることが期待できるファンドです。

国内債券はリターンは期待できませんが、株式市場が下落局面となった時にも安定的な値動きが期待できるため、ポートフォリオの一部に組み込むことによってリスクの低減が期待できます。

ただ、日銀がマイナス金利を解除したため今後は緩やかながら金利が上昇すると債券価格は下落していくことが想定され、国内債券型インデックスファンドはやや不利な状況となりそうです。

eMAXIS Slim 国内債券インデックスを購入するのにおすすめの証券会社は?

投資信託はネット証券なら投資信託を保有しているだけでポイントが貯まり、積立するならクレジットカードを利用すればさらにポイントが貯まるのでお得です。下記のネット証券なら新NISA口座もポイント還元の対象です。

eMAXIS Slim 国内債券インデックスのポイント還元率は下記となっています。

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

| 松井証券 | SBI証券 | マネックス 証券 |

auカブコム 証券 |

|

| 投資信託保有時 ポイント還元率 |

0.05% | 0.05% | 0.03% | 0.005% |

| 投資信託保有時 付与されるポイント |

松井証券ポイント | ・Tポイント ・Pontaポイント ・dポイント ・JALのマイル ※1 上記のいずれか |

dポイント マネックスポイント |

Pontaポイント |

| クレカ積立 ポイント還元率 |

ー | 0.5~5.0% 三井住友カード |

1.1% マネックスカード |

1% auPayカード |

| クレカ積立 付与されるポイント |

Vポイント | dポイント マネックスポイント |

Pontaポイント |

※楽天証券は投資信託保有時のポイント付与が条件達成時の一度のみなので対象外

※1:JALのマイルの場合は記載還元率の半分

松井証券(公式サイト)はクレカ積立に対応していませんが、投資信託保有時のポイント還元率は最高水準となっています。

クレジットカード積立のポイント還元率は、年会費がかかるカードであれば SBI証券 が最高水準ですが、実質年会費がかからない一般カードであればマネックス証券が最高水準です。

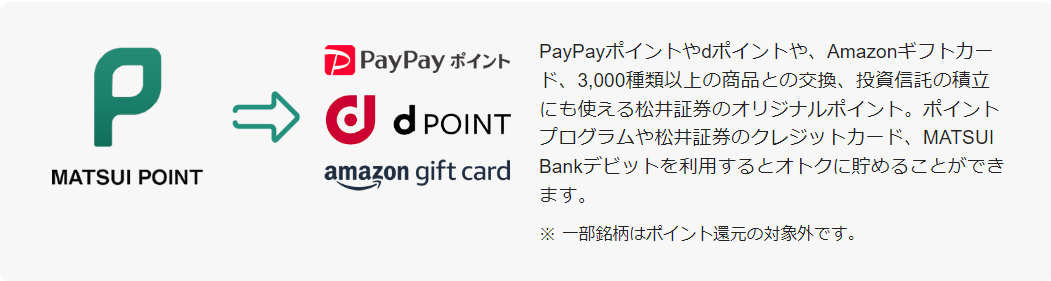

投資信託保有時のポイント還元率は最高水準の松井証券

信託報酬が低コストな投資信託も投資信託保有時のポイント還元率は業界最高水準です。他社で買い付けた投資信託を松井証券へ移管する際には実質無料で移管することができます。

還元される松井証券ポイントは、PayPayポイントやdポイントなどに交換することができます。

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

一般カードのクレジットカード積立でポイント還元率が最高水準のマネックス証券

クレジットカード積立を利用するならトータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、初年度の年会費は無料、次年度以降の年会費550円(税込)ですが、年間に1回以上のクレジットカードの利用で無料になり、マネックスカードによる投信つみたてもカード利用の対象となります。

還元されるポイントはdポイントかマネックスポイントを選ぶことができ、マネックスポイントは下記のように様々な用途に利用することができます。

- 投資信託の購入

- 株式手数料に充当

- 暗号資産(ビットコイン・イーサリアム・リップル)

- 他のポイントへの交換(dポイント・Tポイント・Pontaポイント・nanaco・waonポイント・ANAのマイル・JALのマイル・Amazonギフトカード)

- 日本赤十字社などへの寄付

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

保有残高によるポイント還元率が高くクレカ積立でもポイント還元されるSBI証券

投資信託の保有残高によるポイント還元率は、低コストな投資信託でも松井証券と同レベルのポイント還元率です。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

Pontaポイントを貯めるならauカブコム証券

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と還元率は高いです。

スマホでauを利用していると貯めやすいPontaポイントが貯まり、auじぶん銀行と連携すれば普通預金の金利が年率0.1%となり、au Payなどとも連携すれば0.2%になるメリットがあります。

またauマネ活プランに入ればauじぶん銀行の普通預金の金利が最大0.3%になったり、クレジットカード積立によるポイント還元率が最大3%と優遇されます。

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

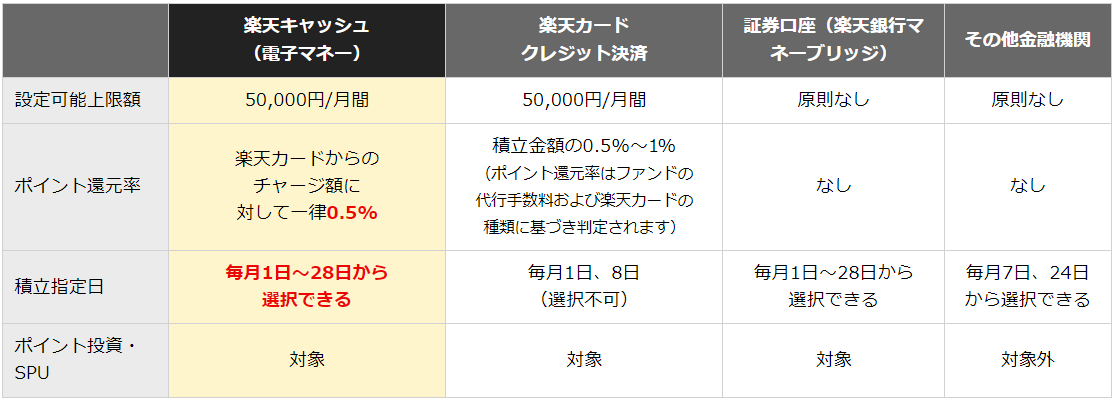

楽天ポイントを貯めるなら楽天証券

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、保有残高によるポイント還元はほぼなくなりました。(一部のファンドは保有残高によるポイントが還元される)

また、楽天証券ではクレジットカード積立だけでなく楽天キャッシュを利用してもポイント還元が受けられ併用することが可能です。

通常設定可能上限は5万円/月ですが、併用することで10万円/月までポイント還元を上けることが可能です。

楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

NISA口座も同時に申し込み可能で、口座開設・維持費用は無料です。

今利用している証券会社から他の証券会社に投資信託などは移管することが可能です。

通常は移管元の証券会社で手数料が必要になりますが、下記のネット証券なら移管元で支払った移管手数料をキャッシュバックしてくれるので実質無料で移管することができます。また、他社で購入した投資信託もポイント還元の対象となります。

その他下記の証券会社でも購入できます。

>> GMOクリック証券

参考 口座開設時に必ず選ぶ特定口座については下記も参考にしてみてください。

⇒ 特定口座とは?証券会社の口座種類のまとめ!結局どれがいい?

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?

各資産クラスのインデックスファンドの比較についてはこちら!

個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!

参考 【最新】投資信託ランキング!個人投資家が選ぶ人気のファンドは?

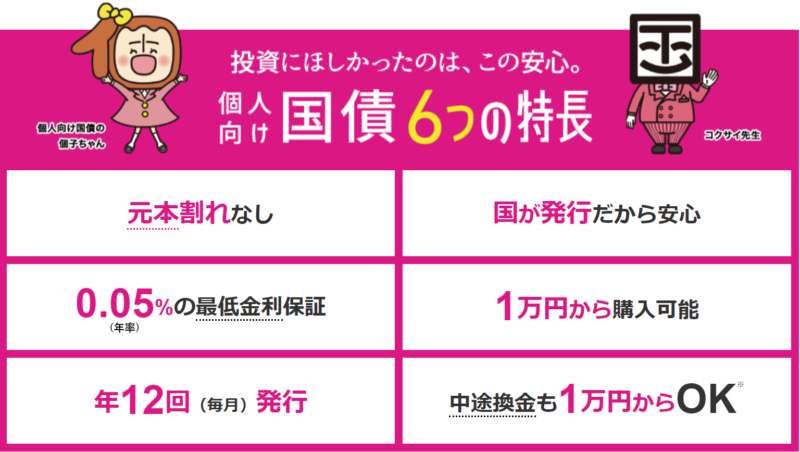

国内債券インデックスファンドの代わりに個人向け国債という選択肢も

債券投資には、国内債券インデックスファンド以外にも、個人向け国債という選択肢があり、個人向け国債は、日本国が発行する債券であり、元本が保証されているため、安全性の高い投資先として人気があります。

(引用:財務省「個人向け国債」)

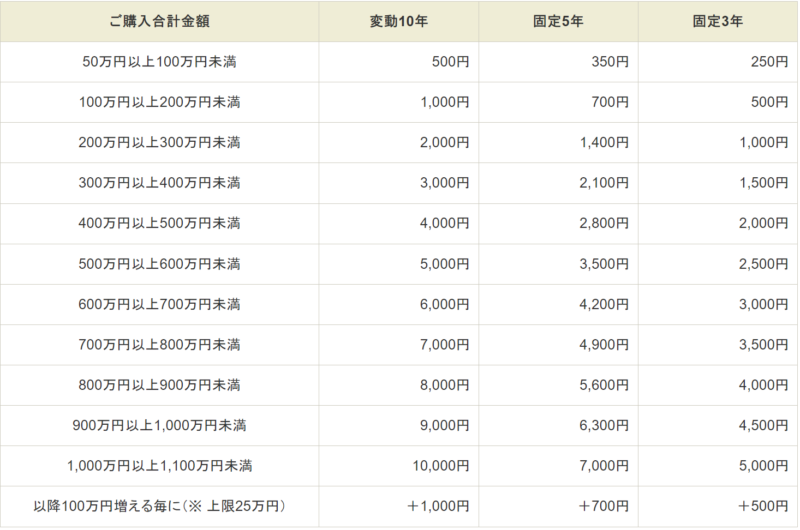

個人向け国債の種類および直近の金利は下記となります。

| 変動10(変動金利型10年満期) | 固定5(固定金利型5年満期) | 固定3(固定金利型3年満期) |

| 0.5% | 0.36% | 0.18% |

※2024年4月時点

マイナス金利政策が解除され今後金利が上昇することを想定すると、半年ごとに利率が変わる「変動10」あたりが候補となりそうです。

また、個人向け国債は多くの銀行や証券会社で購入が可能ですが、数は少ないですが金融機関によってはキャッシュバックキャンペーンを実施しています。

中でもネット証券ではSBI証券のみ実施していて、2017年以降に個人向け国債キャンペーンの対象となったことがなければ下記のキャッシュバックを受けることができます。