PayPay投信 NASDAQ100インデックスは、NASDAQ100指数(配当込み、円換算ベース)の動きに連動した投資成果を目指すインデックスファンドです。

NASDAQ100指数に連動する投資信託はあまり数は多くありませんが、どんな内容のファンドなのか確認してみました。

PayPay投信 NASDAQ100インデックスとは?

基本概要

| ファンド名 | PayPay投信 NASDAQ100インデックス |

| 運用会社 | PayPayアセットマネジメント |

| ベンチマーク | NASDAQ100指数(配当込み、円換算ベース) |

| 為替ヘッジ | なし |

| インデックスファンド | 〇 |

| 投資形態 | ファミリーファンド |

| 購入時手数料 | なし |

| 信託報酬(税込) | 0.2024% |

| 実質コスト(税込) | 0.702% ※ |

| 信託財産留保額 | なし |

| 純資産残高 | 15億円 |

| 分配金利回り | ー |

| つみたてNISA | 対象外 |

| iDeCo | 取扱いネット証券なし |

| 決算 | 年1回(6月25日) |

| 設定日 | 2021年6月29日 |

| 償還日 | 無期限 |

※:直近運用報告書の隠れコストと引き下げ後の信託報酬を加算して算出した参考値

投資対象

PayPay投信 NASDAQ100インデックスは、NASDAQ100指数(配当込み、円換算ベース)の値動きに連動する投資成果を目指すインデックスファンドです。

NASDAQ100指数は、米国の新興企業(ベンチャー)向け株式市場であるナスダック(NASDAQ)に上場する金融セクターを除外した時価総額上位100銘柄で構成されたインデックスです。

参考 ナスダック(NASDAQ)に連動する投資信託やETFを比較!おすすめなのは?

ナスダックの動向を表すインデックス(株価指数)としては他にナスダックに上場する約4,300以上の銘柄すべてを対象に時価総額加重平均で算出した株価指数である「ナスダック総合指数」もありますが、他の類似ファンドも「NASDAQ100指数」に連動する動きとなっています。

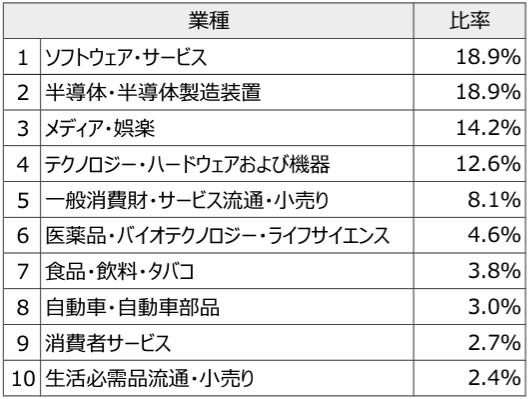

「NASDAQ100指数」は、NASDAQ市場の中でも時価総額が大きいIT企業などの比率が高くなっているので、PayPay投信 NASDAQ100インデックスの組入銘柄も大手IT企業の比率が高くなっています。

※引用:PayPay投信 NASDAQ100インデックス「月報(2023年11月末)」

業種別でみるとマイクロソフトやアドビが分類されている「ソフトウェア・サービス」、生成AIに多く採用されているGPUで80%以上のシェアを持つNVIDIAが分類される「半導体・半導体製造装置」、アップルの「テクノロジー・ハードウェア及び機器」やメタ(旧Facebook)やアルファベット(Google)が分類されている「メディア・娯楽」の比率が高くなっています。

※引用:PayPay投信 NASDAQ100インデックス「月報(2023年11月末)」

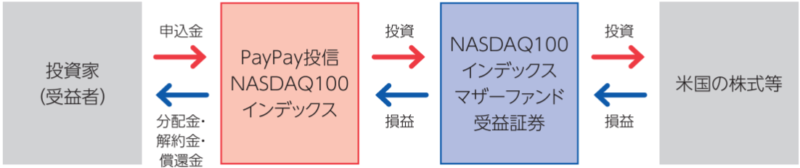

投資形態

PayPay投信 NASDAQ100インデックスはファミリーファンド方式で運用され、実質的な運用はNASDAQ100インデックスマザーファンドにて行われます。

※引用:PayPay投信 NASDAQ100インデックス「交付目論見書」

購入時手数料・信託報酬(実質コスト)などのコスト

| 購入時手数料 | なし |

| 信託報酬(税込) | 0.2024% |

| 実質コスト(税込) | 0.702% ※ |

| 信託財産留保額 | なし |

※:直近運用報告書の隠れコストと引き下げ後の信託報酬を加算して算出した参考値

PayPay投信 NASDAQ100インデックスは、2023年9月26日より信託報酬を0.418%→0.2024%へ引き下げを行いました。

ただ、直近の運用報告書では引き下げ前のコストしかわからないので、信託報酬以外のコストと引き下げ後の信託報酬を加算した値を実質コストとしているので、あくまで参考値となります。

それでも信託報酬外のコストが高いので信託報酬を引き下げても類似ファンドと比較すると実質コストは高くなりそうで、パフォーマンスへの影響が懸念されます。

分配金

本ファンドは設定来一度も分配金が出ていないので効率的な運用がされています。

ファンドで投資している株式や債券などから得られた利子や配当、売買益などを分配せず、さらに運用に回すことにより複利効果が期待できます。

つみたてNISA(積立NISA)・iDeCo対応状況

PayPay投信 NASDAQ100インデックスはつみたてNISA対象外で、iDeCoで取り扱っているネット証券もありません。

ただ、2024年からの新NISAでは成長投資枠の対象となるので、NISAを利用して投資することが可能です。

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

PayPay投信 NASDAQ100インデックスのパフォーマンスは?

過去の運用成績

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 46.87%(21位) | –(–) | –(–) | –(–) |

| リスク(標準偏差) | 21.40(226位) | –(–) | –(–) | –(–) |

| シャープレシオ | 2.19(15位) | –(–) | –(–) | –(–) |

| 対象ファンド数※ | 302本 | — | — | — |

※:「国際株式・北米(為替ヘッジ無し)」カテゴリ

※トータルリターンは分配金(税引前)はすべてファンドに再投資されたものと仮定して算出されたリターン

ベンチマークとの差

| ファンド | ベンチマーク | |

| 1ヶ月 | +9.8% | +9.8% |

| 3ヶ月 | +4.1% | +4.2% |

| 6ヶ月 | +17.0% | +17.7% |

| 1年 | +46.9% | +48.5% |

| 設定来 | +41.9% | +48.8% |

※PayPay投信 NASDAQ100インデックス「月報(2023年11月末)」より

※ファンド設定日は2021年6月29日

※上記は過去の実績であり、将来の運用成果は保証されません

インデックスファンドなので、ベンチマークから信託報酬(実質コスト)を差し引いたくらいのパフォーマンスとなっていることが理想ですが、ベンチマークと乖離が見られます。

実質コストが高いのでパフォーマンスが悪くなっていることが想定され、運用状況が改善されないとよりベンチマークとの乖離が大きくなるものと想定されます。

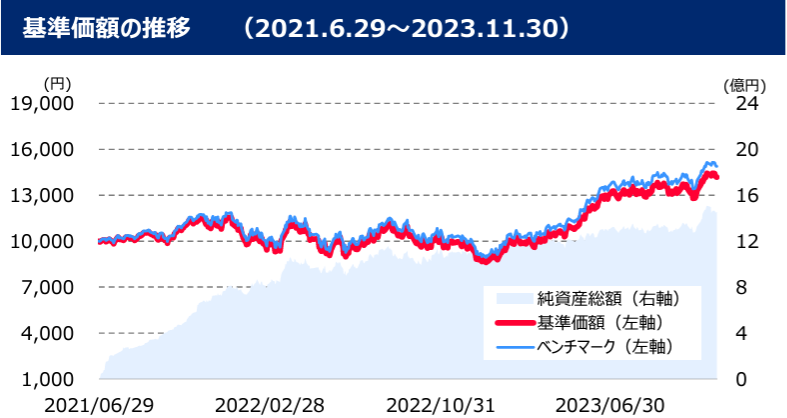

基準価額・純資産の推移

※引用:PayPay投信 NASDAQ100インデックス「月報(2023年11月末)」

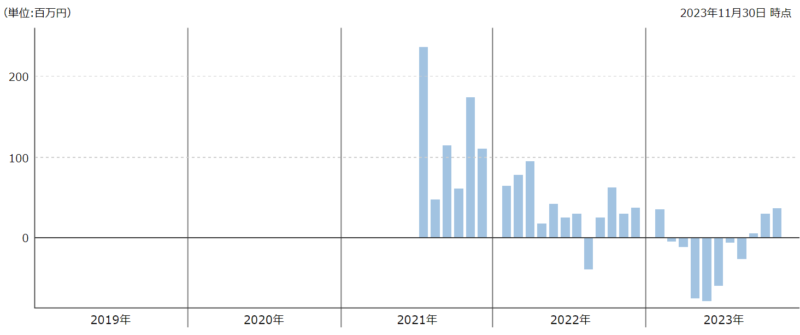

ファンドの純資産額は横ばい傾向であまり資金を集められていません。

毎月の資金流出入額を確認すると、設定当初は資金が流入し人気もありましたが徐々に人気がなくなり資金流出しています。信託報酬を下げて少し資金流入がありますが、実質コストが高いままでは人気は続かないと思われます。

他の類似ファンドと比較すると?

「NASDAQ100」をベンチマークとする低コストなインデックスファンドを比較したのが下記となっています。

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

マザーファンド 規模(百万円) |

純資産残高 年間増加額 |

1年間の リターン |

|---|---|---|---|---|---|

| PayPay投信 NASDAQ100インデックス | 0.2024% | 0.702% ※1 | 1,291 | +440 | 46.87% |

| ニッセイ NASDAQ100インデックスファンド | 0.2035% | 0.321% ※2 | 14,243 | - | -- |

| SBI・インベスコQQQ・ NASDAQ100インデックス・ファンド |

0.2388% | - | - | - | -- |

| eMAXIS NASDAQ100インデックス | 0.44% | 0.463% | 75,327 | +34,529 | 47.62% |

| NZAM・ベータ NASDAQ100 | 0.44% | 0.622% | 1,945 | +1,131 | 47.24% |

| インデックスファンドNASDAQ100 (アメリカ株式) |

0.484% | 0.576% | 112,546 | +36,874 | 47.36% |

| iFreeNEXT NASDAQ100インデックス | 0.495% | 0.516% | 74,045 | +32,465 | 47.53% |

※上記ファンドはナスダック100指数(配当込み)をベンチマークとしている

※1:直近運用報告書の隠れコストと引き下げ後の信託報酬を加算して算出した参考値

※2:直近運用報告書から年率換算した参考値

「PayPay投信 NASDAQ100インデックス」が信託報酬を引き下げ最安水準となりましたが、後発の「ニッセイ NASDAQ100インデックスファンド」の方が資金流入額も大きく人気となっています。

「ニッセイ NASDAQ100インデックスファンド」はまだ運用されて1年未満のため実質コストはまだ参考値ではありますが、他のファンドと比べると低く抑えられていると想定されます。

そのため、今後は「ニッセイ NASDAQ100インデックスファンド」が一番パフォーマンスが良くなる可能性があります。

評価・まとめ

PayPay投信 NASDAQ100インデックスは、NASDAQ100指数(配当込み、円換算ベース)の値動きに連動する投資成果を目指すインデックスファンドです。

NASDAQ100に連動する投資信託では信託報酬が業界最低水準ですが、実質コストが高いことが想定されパフォーマンスの悪化が懸念されます。

NASDAQ100指数(配当込み、円換算ベース)に投資するなら「ニッセイNASDAQ100インデックスファンド」の方が実質コストが低コストなのでより良いパフォーマンスとなることが期待できます。

参考 ニッセイNASDAQ100インデックスファンドの評価・評判は?利回りや実質コストは?

投資信託はネット証券なら投資信託を保有しているだけでポイントが貯まり、積立するならクレジットカードを利用すればさらにポイントが貯まるのでお得です。下記のネット証券なら新NISA口座もポイント還元の対象です。

PayPay投信 NASDAQ100インデックスのポイント還元率は下記となっています。

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

| 松井証券 | SBI証券 | マネックス 証券 |

auカブコム 証券 |

|

| 投資信託保有時 ポイント還元率 |

0.051% | 0.05% | 0.03% | 0.005% |

| 投資信託保有時 付与されるポイント |

松井証券ポイント | ・Tポイント ・Pontaポイント ・dポイント ・JALのマイル ※1 上記のいずれか |

dポイント マネックスポイント |

Pontaポイント |

| クレカ積立 ポイント還元率 |

ー | 0.5~5.0% 三井住友カード |

1.1% マネックスカード |

1% auPayカード |

| クレカ積立 付与されるポイント |

Vポイント | dポイント マネックスポイント |

Pontaポイント |

※楽天証券は投資信託保有時のポイント付与が条件達成時の一度のみなので対象外

※1:JALのマイルの場合は記載還元率の半分

松井証券(公式サイト)はクレカ積立に対応していませんが、投資信託保有時のポイント還元率は最高水準となっています。

クレジットカード積立のポイント還元率は、年会費がかかるカードであれば SBI証券 が最高水準ですが、実質年会費がかからない一般カードであればマネックス証券が最高水準です。

投資信託保有時のポイント還元率は最高水準の松井証券

信託報酬が低コストな投資信託も投資信託保有時のポイント還元率は業界最高水準です。他社で買い付けた投資信託を松井証券へ移管する際には実質無料で移管することができます。

還元される松井証券ポイントは、PayPayポイントやdポイントなどに交換することができます。

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

一般カードのクレジットカード積立でポイント還元率が最高水準のマネックス証券

クレジットカード積立を利用するならトータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、初年度の年会費は無料、次年度以降の年会費550円(税込)ですが、年間に1回以上のクレジットカードの利用で無料になり、マネックスカードによる投信つみたてもカード利用の対象となります。

還元されるポイントはdポイントかマネックスポイントを選ぶことができ、マネックスポイントは下記のように様々な用途に利用することができます。

- 投資信託の購入

- 株式手数料に充当

- 暗号資産(ビットコイン・イーサリアム・リップル)

- 他のポイントへの交換(dポイント・Tポイント・Pontaポイント・nanaco・waonポイント・ANAのマイル・JALのマイル・Amazonギフトカード)

- 日本赤十字社などへの寄付

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

保有残高によるポイント還元率が高くクレカ積立でもポイント還元されるSBI証券

投資信託の保有残高によるポイント還元率は、低コストな投資信託でも松井証券と同レベルのポイント還元率です。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

Pontaポイントを貯めるならauカブコム証券

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と還元率は高いです。

スマホでauを利用していると貯めやすいPontaポイントが貯まり、auじぶん銀行と連携すれば普通預金の金利が年率0.1%となり、au Payなどとも連携すれば0.2%になるメリットがあります。

またauマネ活プランに入ればauじぶん銀行の普通預金の金利が最大0.3%になったり、クレジットカード積立によるポイント還元率が最大3%と優遇されます。

下記よりNISAも同時に申し込み可能で、口座開設・維持費用は無料です。

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

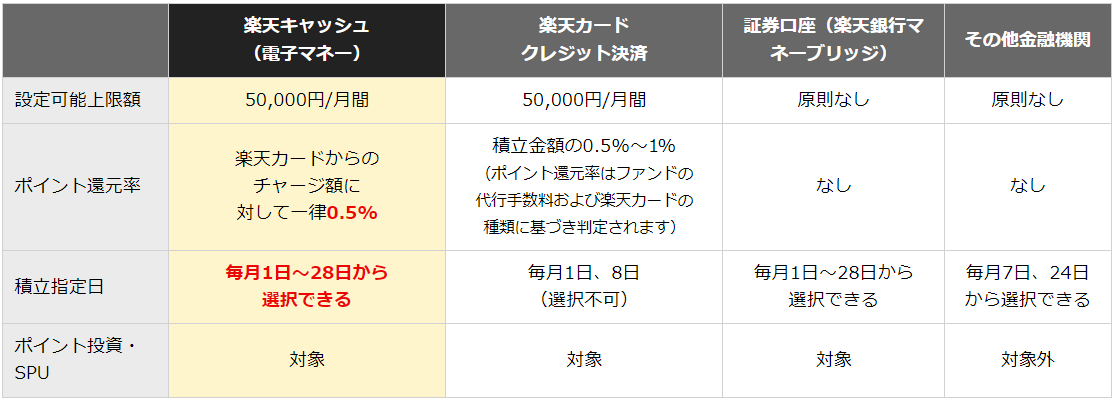

楽天ポイントを貯めるなら楽天証券

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、保有残高によるポイント還元はほぼなくなりました。(一部のファンドは保有残高によるポイントが還元される)

また、楽天証券ではクレジットカード積立だけでなく楽天キャッシュを利用してもポイント還元が受けられ併用することが可能です。

通常設定可能上限は5万円/月ですが、併用することで10万円/月までポイント還元を上けることが可能です。

楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

NISA口座も同時に申し込み可能で、口座開設・維持費用は無料です。

今利用している証券会社から他の証券会社に投資信託などは移管することが可能です。

通常は移管元の証券会社で手数料が必要になりますが、下記のネット証券なら移管元で支払った移管手数料をキャッシュバックしてくれるので実質無料で移管することができます。また、他社で購入した投資信託もポイント還元の対象となります。

投資信託の基準価額(投資信託の値段)が日本円で表示されていても、海外に投資する投資信託であれば為替の影響は基本的には避けることができません。

投資信託の購入時より円安ならば利益となりますが、円高となると為替は損失となるので投資信託を通じて購入している海外の株式等が値上がりしても利益を押し下げる要因となります。

そんな為替変動リスクを追加資金なしで小さくできるのがauカブコムFXです。

auカブコムFXはauカブコム証券で保有している株式だけでなく投資信託も担保にFXの取引が可能なので、追加で資金は必要なくFXを利用して為替ヘッジを行うことができます。(掛目の70%をFXの証拠金として利用できる)

円高が気になるなら検討してみてください!

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?

各資産クラスのインデックスファンドの比較についてはこちら!

個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!