Smart-i Jリートインデックスは、りそなアセットマネジメントが運用するSmart-iシリーズで、国内の不動産投資信託証券(Jリート)に分散投資ができるインデックスファンドです。

東証REIT指数(配当込み)の動きに連動する投資成果を目指した運用を行うとのことですが、どんな内容のファンドなのか確認してみました。

Smart-i Jリートインデックスの特徴

投資対象

Smart-i Jリートインデックスは、東証REIT指数(配当込み)の動きに連動する投資成果を目指して運用を行うインデックスファンドです。

東証REIT指数は、東京証券取引所に上場している約60銘柄の不動産投資信託(J-REIT)の全銘柄を対象とした、日本の不動産投資信託市場の動向を表す代表的な浮動株時価総額加重型のインデックスです。

参考 国内リートインデックスファンド(投資信託)を比較!おすすめは?

※下記はSmart-i Jリートインデックス「月報(2022年9月)」からの情報です。

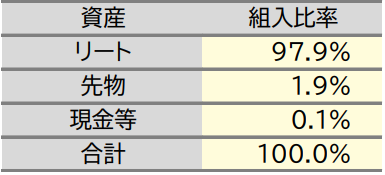

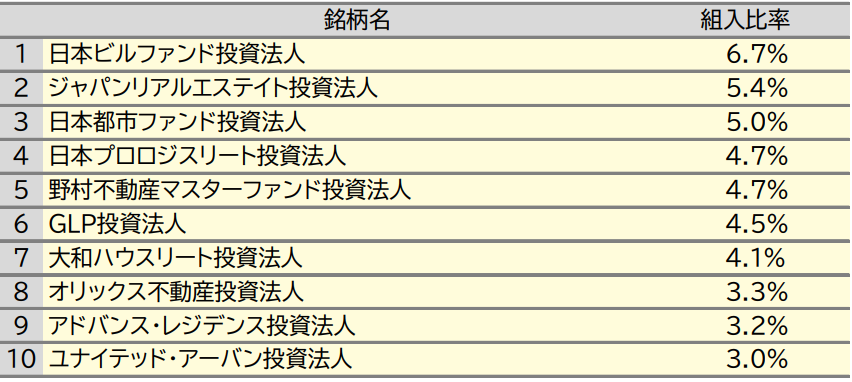

ポートフォリオの状況

組入上位10銘柄

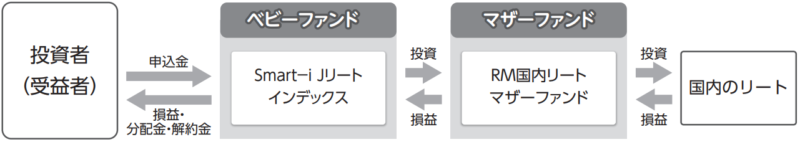

ファンドの仕組み

Smart-i Jリートインデックスはファミリーファンド方式で運用され、実質的な運用はRM国内リートマザーファンドにて行われます。

購入時手数料・信託報酬(実質コスト)などのコスト

| 購入時手数料 | なし |

| 信託報酬(税込) | 0.187% |

| 実質コスト(税込) | 0.197% |

| 信託財産留保額 | なし |

分配金

本ファンドは設定来一度も分配金が出ていないので効率的な運用がされています。

ファンドで投資している株式や債券などから得られた利子や配当、売買益などを分配せず、さらに運用に回すことにより複利効果が期待できます。

つみたてNISA(積立NISA)・iDeCo対応状況

Smart-i JリートインデックスはつみたてNISA対象外で、iDeCoもネット証券では取り扱いはないようです。

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

過去の運用成績(リターン・リスク)

リターン・リスク

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | -2.71%(48位) | -0.20%(62位) | 7.08%(48位) | –(–) |

| リスク(標準偏差) | 12.85(76位) | 18.20(82位) | 15.04(79位) | –(–) |

| シャープレシオ | -0.21(48位) | -0.01(61位) | 0.47(49位) | –(–) |

| 対象ファンド数※ | 141本 | 125本 | 117本 | — |

※:「国内REIT」カテゴリ

基準価額騰落率

| ファンド | ベンチマーク | |

| 1ヶ月 | ー4.2% | ー4.2% |

| 3ヶ月 | ー0.0% | +0.0% |

| 6ヶ月 | ー1.1% | ー1.1% |

| 1年 | ー2.7% | ー2.5% |

| 3年 | ー0.6% | +0.2% |

| 設定来 | +38.2% | +40.3% |

※Smart-i Jリートインデックス「月報(2022年9月)」より

※ファンド設定日は2017年8月29日

※上記は過去の実績であり、将来の運用成果は保証されません

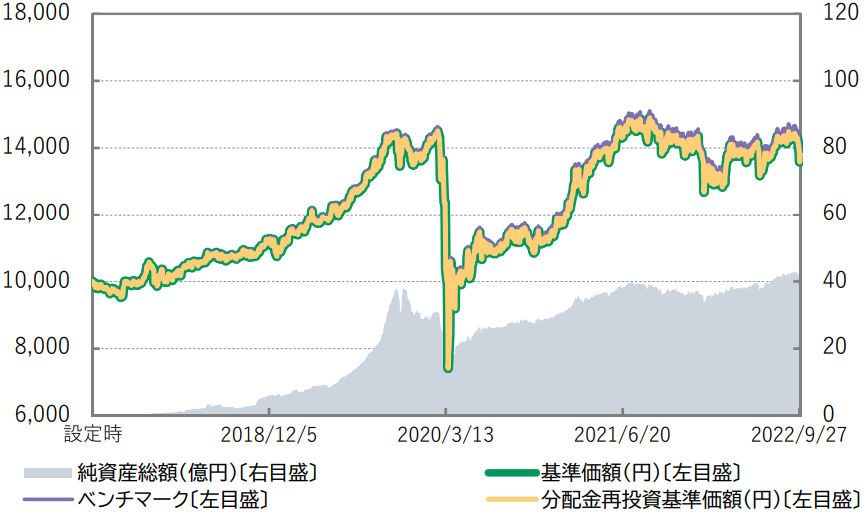

基準価額・純資産の推移

所感

ファンドが設定されてから約5年が経過しましたが、信託報酬や実質コストを考慮すると概ねベンチマークに連動した動きとなっています。

類似ファンドとの比較

「東証REIT指数(配当込み)」をベンチマークとする低コストなインデックスファンを比較したのが下記となっています。

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

マザーファンド規模 (百万円) |

純資産残高 年間増加額 (百万円) |

1年間の リターン |

|---|---|---|---|---|---|

| eMAXIS Slim 国内リートインデックス | 0.187% | 0.191% | 62,554 | +2,290 | -2.72% |

| Smart-i Jリートインデックス | 0.187% | 0.197% | 28,802 | +362 | -2.71% |

| NZAM・ベータ 日本REIT | 0.264% | 0.277% | 3,228 | +38 | -2.83% |

| ニッセイJリートインデックスファンド | 0.275% | 0.276% | 31,255 | +105 | -2.79% |

| たわらノーロード 国内リート | 0.275% | 0.280% | 41,885 | +783 | -2.78% |

| 三井住友・DC日本リート インデックスファンド |

0.275% | 0.342% | 8,187 | +880 | -2.64% |

| iFree J-REITインデックス | 0.319% | 0.326% | 479,983 | +343 | -2.91% |

参考 国内リートインデックスファンド(投資信託)を比較!おすすめは?

「eMAXIS Slim 国内リートインデックス」「Smart-i Jリートインデックス」が信託報酬が最安値で、実質コストは「eMAXIS Slim 国内リートインデックス」の方が低コストとなっています。

「eMAXIS Slim 国内リートインデックス」は純資産残高年間増加額も多く人気となっていて、今後新たに低コストなファンドが登場したり、ライバルファンドが信託報酬を引き下げても追随して常に業界最低水準の信託報酬となることが期待できるファンドです。

参考 eMAXIS Slim 国内リートインデックスの評価・評判

1年間のリターンは「三井住友・DC日本リートインデックスファンド」が良かったようですが、中長期で見れば実質コストが低い方がパフォーマンスが良くなる可能性が高いので、「eMAXIS Slim 国内リートインデックス」の方が将来のパフォーマンスが良くなる期待が持てます。

当ファンドの情報

- ベンチマーク:東証REIT指数(配当込み)

- 購入時手数料:なし

- 信託報酬(税込):0.187%(実質コスト:0.197%)

- 信託財産留保額:なし

- 純資産残高:約41億円

- 分配金利回り:なし

- 決算:年1回(5月25日)

- 買付単位:100円以上1円単位、積立も100円から(SBI証券などのネット証券)

- 償還日:無期限(設定日:2017年8月29日)

- つみたてNISA:対象外

- iDeCo:ネット証券での取り扱いなし

評価・まとめ

Smart-i Jリートインデックスは、東証REIT指数(配当込み)の動きに連動する成果を目標とするインデックスファンドで、東京証券取引所に上場している約60銘柄の不動産投資信託(J-REIT)の全銘柄に分散投資ができます。

ファンドが設定されてから約5年が経過し、信託報酬や実質コストを考慮すると概ねベンチマークに連動した動きとなっています。

同じ信託報酬の「eMAXIS Slim 国内リートインデックス」の方が実質コストは低コストですが、直近1年のリターンでは「eMAXIS Slim 国内リートインデックス」より若干ですがいいパフォーマンスとなっています。

ただ、純資産残高年間増加額は「eMAXIS Slim 国内リートインデックス」の方が多く人気を集めています。

Smart-i Jリートインデックスを購入するのにおすすめの証券会社は?

各ネット証券では投資信託に関して保有残高に応じたポイント還元と、クレジットカード積立によるポイント還元があり、積立するならトータルでのポイント還元率が高い方がお得です。(クレジットカード積立はつみたてNISA銘柄も対象)

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

トータルのポイント還元率が業界最高水準のマネックス証券

- 保有残高によるポイント還元率:0.03%

- クレジットカード積立によるポイント還元率:1.1%

クレジットカード積立を利用するならトータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、マネックス証券を口座開設すれば作ることができ、貯まったポイントは株式手数料や暗号資産に交換することや、他のポイントサービス(dポイント・Tポイント・Pontaポイントなど)に交換することも可能です。

Pontaポイントを貯めるならauカブコム証券

- 保有残高によるポイント還元率:0.005%

- クレジットカード積立によるポイント還元率:1%

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と還元率は高めです。

ただ、マネックス証券の方が保有残高による還元率も高いので還元率にこだわるならマネックス証券がおすすめです。

それでも

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

保有残高によるポイント還元率は業界最高水準のSBI証券

- 保有残高によるポイント還元率:0.05%

- クレジットカード積立によるポイント還元率:0.5%(一般カード)

ゴールドカードなら1%・プラチナカードなら2%・プラチナプリファードなら5%

投資信託の保有残高によるポイント還元率は業界でも最高水準で、クレジットカード積立を利用しない場合にはおすすめです。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

>> 三井住友カード(NL)

楽天ポイントが貰える楽天証券

- 保有残高によるポイント還元率:ー

- クレジットカード積立によるポイント還元率:0.2%

(一般カード)

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、実質保有残高によるポイント還元はほぼなくなりました。

またクレジットカード積立も低コストなファンドは0.2%(※)と還元率が下がり、ポイント還元率は他社と比較すると見劣りする感は否めません。

※2022年9月買付分より信託報酬のうち楽天証券が受け取る手数料が年率0.4%(税込)未満の銘柄

それでも楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

>> 楽天カード(公式サイト)

その他下記の証券会社でも購入できます。

参考 口座開設時に必ず選ぶ特定口座については下記も参考にしてみてください。

⇒ 特定口座とは?証券会社の口座種類のまとめ!結局どれがいい?

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?

各資産クラスのインデックスファンドの比較についてはこちら!

個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!