新生・UTIインドファンドは、主にインドの証券取引所に上場している株式に分散投資ができるアクティブファンドです。

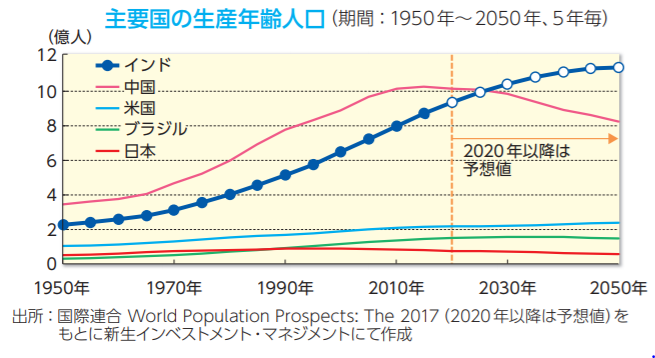

インドは今後も高い成長率が予想され、生産年齢人口(15歳以上65歳未満)がその他の人口の2倍以上ある期間を人口ボーナス期となっています。

そんなインドの株式に投資ができる新生・UTIインドファンドの内容について確認してみました。

新生・UTIインドファンドとは?

基本概要

| ファンド名 | 新生・UTIインドファンド |

| 運用会社 | SBIアセットマネジメント |

| ベンチマーク | ー |

| 為替ヘッジ | なし |

| インデックスファンド | × |

| 投資形態 | ファンド・オブ・ファンズ |

| 購入時手数料(税込) | 3.85%を上限 |

| 信託報酬(税込) | 1.254%+0.7%(投資対象ファンドの信託報酬等)=1.954% |

| 実質コスト(税込) | 1.27%+0.7%=1.97% |

| 信託財産留保額 | 0.3% |

| 純資産残高 | 537億円 |

| 分配金利回り | なし |

| つみたてNISA | 対象外 |

| iDeCo | 取扱いネット証券なし |

| 決算 | 年1回(12月10日) |

| 設定日 | 2006年12月27日 |

| 償還日 | 無期限 |

投資対象

新生・UTIインドファンドは、主にインドの証券取引所に上場している株式に分散投資ができるアクティブファンドです。

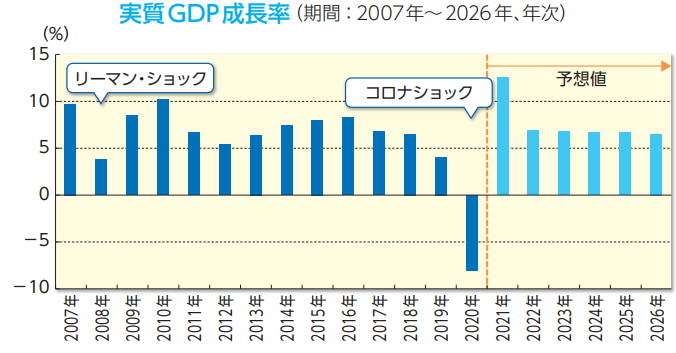

インドは国際通貨基金(IMF)によると今後も約7%と高い成長率が予想されています。

また、インドでは長期的に生産年齢人口(15歳以上65歳未満)の増加が予想されていて、生産年齢人口(15歳以上65歳未満)がその他の人口の2倍以上ある期間を人口ボーナス期と呼びますが、インドは2011年に人口ボーナス期に入っていて2040~50年まで続くと予測されています。

参考 インド株への投資方法とは?おすすめのETFや証券会社は?

そんなインドに投資する新生・UTIインドファンドは、実質的な運用はインド国内の大手投信会社で、インド最古である約60年の運用経験があるUTIアセット・マネジメントが行います。

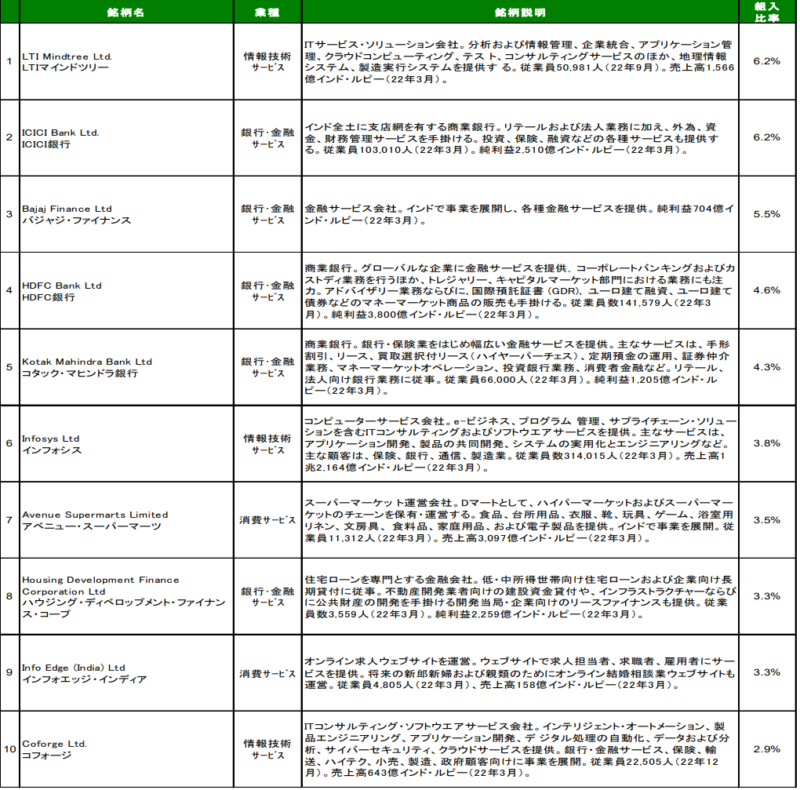

新生・UTIインドファンドの組入上位銘柄にはITや金融系の銘柄が多く、組入銘柄数は56銘柄となっています。

※引用:新生・UTIインドファンド「月次レポート(2023年4月)」

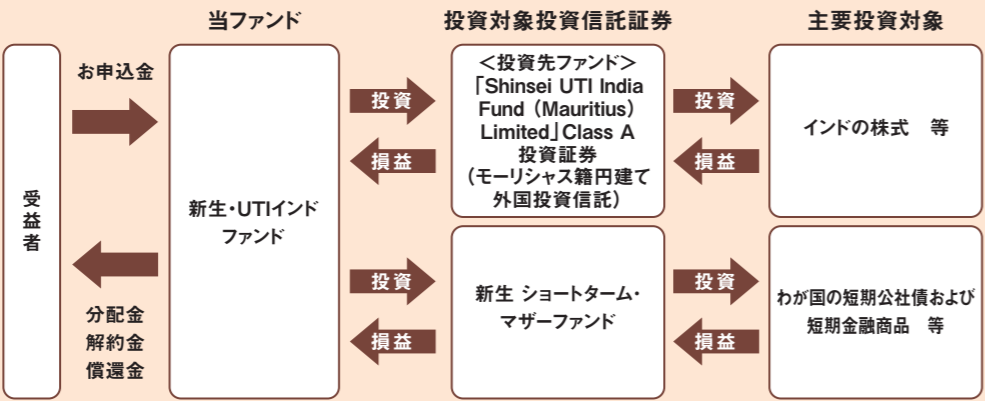

業種別の比率をみると金融とIT以外に、組入上位銘柄には入ってませんが消費財が上位となっています。

※引用:新生・UTIインドファンド「月次レポート(2023年4月)」

投資形態

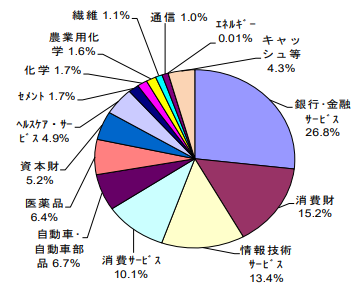

新生・UTIインドファンドはファンド・オブ・ファンズ方式で運用され、他の投資信託に投資することによりインド株式等への投資を行います。

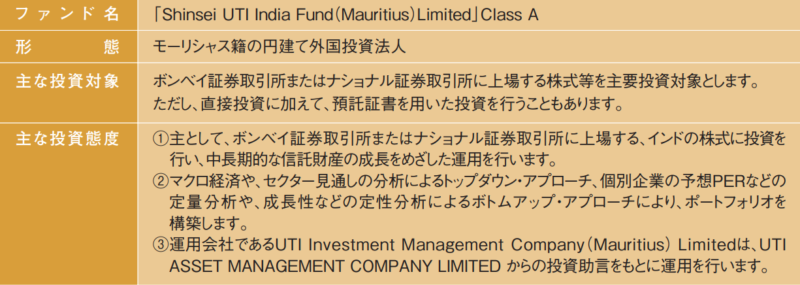

※引用:新生・UTIインドファンド「交付目論見書」

投資対象の投資信託証券の概要は下記となります。

※引用:新生・UTIインドファンド「交付目論見書」

購入時手数料・信託報酬(実質コスト)などのコスト

| 購入時手数料(税込) | 3.85%を上限とする |

| 信託報酬(税込) | 1.254%+0.7%(投資対象ファンドの信託報酬等)=1.954% |

| 実質コスト(税込) | 1.27%+0.7%=1.97% |

| 信託財産留保額 | 0.3% |

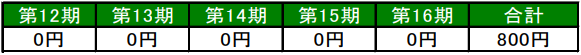

分配金

分配金は過去に1度出したことがありますが、ここ数年は分配金は出されておらず効率的な運用がされています。

新生・UTIインドファンドのパフォーマンスは?

過去の運用成績

| 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| トータルリターン | -8.62%(31位) | 25.38%(22位) | 9.31%(7位) | 14.08%(1位) |

| リスク(標準偏差) | 19.31(29位) | 18.40(24位) | 24.29(13位) | 23.01(9位) |

| シャープレシオ | -0.45(31位) | 1.38(28位) | 0.38(8位) | 0.61(1位) |

| 対象ファンド数※ | 31本 | 30本 | 29本 | 23本 |

※:「国際株式・インド(為替ヘッジ無し)」カテゴリ

※トータルリターンは分配金(税引前)はすべてファンドに再投資されたものと仮定して算出されたリターン

過去10年では同じカテゴリのファンドの中でトータルリターンは1位だったのですが、直近1年では最下位となっています。

下記は新生・UTIインドファンドとS&P500などと比較したチャートです。

※引用:ウエルスアドバイザー(赤が新生・UTIインドファンド、オレンジが「国際株式・インド(為替ヘッジ無し)」カテゴリの平均、青がMSCIインド配当込、紫がS&P500配当込)

2021年までは新生・UTIファンドが最もパフォーマンスが良かったのですが、一時的な可能性はありますが2022年入ってからはパフォーマンスが悪化しています。

それでも米国の代表的な指数であるS&P500より良いパフォーマンスとなっています。

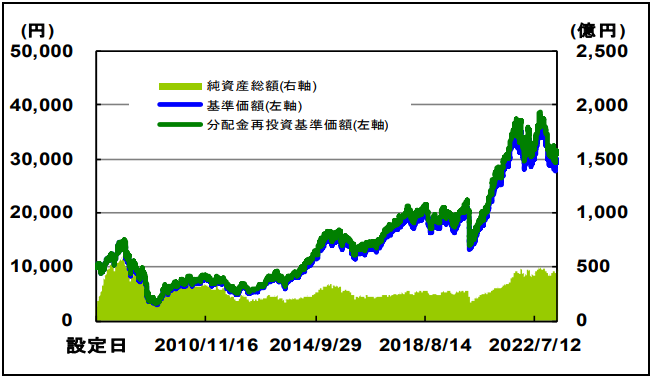

基準価額・純資産の推移

※引用:新生・UTIインドファンド「月次レポート(2023年4月)」

ファンドの純資産額は一時期よりは減ったものの、直近ではやや上昇傾向となっています。

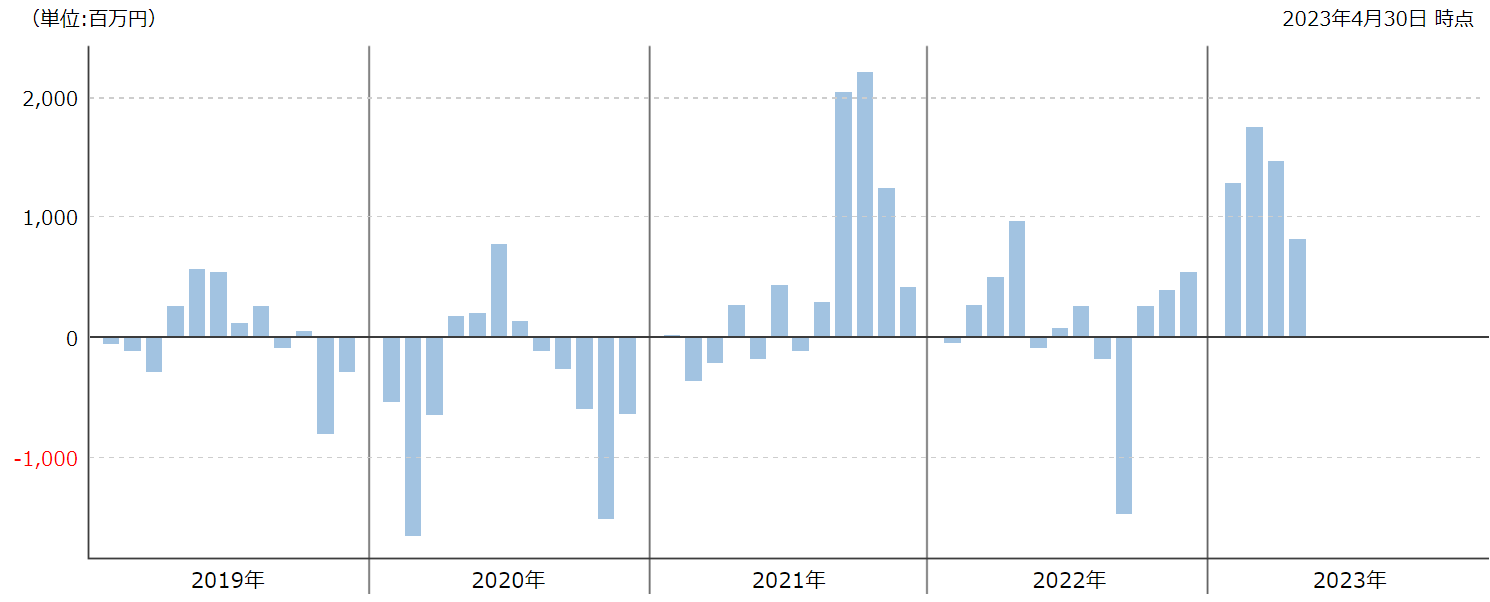

毎月の資金流出入額を確認すると一時期プラとマイナスを行ったり来たりしていましたが、2023年に入ってから流入額はプラスで推移しています。

※引用:ウエルスアドバイザー「月次資金流出入額」

評価・まとめ

新生・UTIインドファンドは、主にインドの証券取引所に上場している株式約60銘柄に分散投資ができるアクティブファンドです。

購入時手数料が必要で信託報酬も高コストにもかかわらず、過去10年の平均年率は約14%と高いパフォーマンスとなっています。

インドは今後も高い成長率が予想されているので、それとともに当ファンドも成長が期待できますが直近ではパフォーマンスが悪化している点は気になるところです。

インドの株式へ投資する投資信託はほとんどがアクティブファンドで高コストでしたが、インドを代表する株価指数であるNifty50インデックスの動きに連動させることを目指す「iFreeNEXT インド株インデックス」なら低コストで投資することができます。

新生・UTIインドファンドに投資するならネット証券がおすすめ

新生・UTIインドファンドは、購入時手数料が必要なファンドですが、SBI証券、楽天証券、マネックス証券なら通常注文・積立注文どちらも購入時手数料が無料で投資できます。

また、ネット証券では投資信託を保有しているだけで下記のようなポイントが貰えます。

| 貰えるポイント | 付与率(年率) | ポイント 投資 |

|

| SBI証券 | Tポイント | 0.10%(※1,000万円未満) 0.20%(※1,000万円以上) |

○ |

| 楽天証券 | 楽天ポイント | 0.048% | ○ |

| マネックス証券 | マネックスポイント | 0.08% | × |

※月間保有金額

ネット証券によって貰えるポイントが異なりますが、付与率が最も高いのはSBI証券となります。もちろん口座開設・維持費用は無料です。

楽天証券なら、SBI証券同様にポイントで投資信託の購入もできたり、楽天銀行との連携で普通預金の金利が0.15%になったり、楽天カードで投資信託の積立を行えば1%のポイントが付与されたりとメリットが多いです。

楽天証券だけでなく、楽天銀行や楽天カードも口座開設・維持費用は無料です。

マネックス証券は独自ポイントなので上記2社と比較すると利用できる場面は少ないですが、ビットコインなどの仮想通貨へも交換可能です。

投資信託で失敗しない証券会社選び!

これから投資信託で資産運用を始める方は、ネット証券選びで失敗しないようにこちらも参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!