国内株式インデックスファンドは日経平均やTOPIXなどの株価指数(インデックス)をベンチマークとした国内株式に分散投資ができる投資信託です。

国内株式への投資は日本にいれば情報も入手しやすく為替リスクがないのが特徴で、身近な投資対象として人気があります。

そんな国内株式インデックスファンドで低コストなファンドを一覧としてまとめ、実質コストなど比較してみました。

株価指数は自動売買することもできます!

日経225やNYダウ、NASDAQ100などの株価指数(インデックス)やETF(金・原油)などはFXの自動売買で人気の高いループイフダンを使って自動売買することもできます。

システムが24時間相場を監視して自動で売買してくれ、レバレッジをかけて取引すればより大きな利益を狙うことも可能となっています。

- くりっく株365の取引手数料が最安水準

- 誰でも簡単に選択するだけで始められる

- 売買差益だけでなく配当相当額も貰える

- 為替リスクがない

参考 ひまわり証券のループ株365の評価・評判ってどう?メリット・デメリットは?

口座開設・維持費用はもちろん無料なので興味があればこの機会に検討してみてください。

今なら当サイト限定で新規口座開設+取引で2,000円がキャッシュバックされます。

>> ひまわり証券【くりっく株365】(公式サイト)

国内株式型インデックスファンドの一覧

ウエルスアドバイザー社でカテゴリが国内株式型の中で主なインデックスである「日経平均」「TOPIX」「JPX日経インデックス400」をベンチマークとした低コストなインデックスファンドを抽出したのが下記となります。

日経平均

| ファンド名 | 信託報酬 (税込) |

ベンチマーク | 純資産総額 (百万円) |

|---|---|---|---|

| SBI・iシェアーズ・日経225インデックスファンド | 0.113% | 日経平均 (配当込) | 2,495 |

| 楽天・日経225インデックス・ファンド | 0.132% | 日経平均 (配当込) | 5,522 |

| はじめてのNISA・日本株式(日経225) | 0.143% | 日経平均 (配当込) | 918 |

| PayPay投信 日経225インデックス | 0.143% | 日経平均 (配当込) | 1,608 |

| たわらノーロード 日経225 | 0.143% | 日経平均 | 136,992 |

| eMAXIS Slim 国内株式(日経平均) | 0.143% | 日経平均 (配当込) | 66,200 |

| ニッセイ日経平均インデックスファンド | 0.143% | 日経平均 (配当込) | 77,173 |

| My SMT 日経225インデックス(ノーロード) | 0.154% | 日経平均 (配当込) | 11,402 |

| iFree 日経225インデックス | 0.154% | 日経平均 (配当込) | 66,772 |

| NZAM・ベータ 日経225 | 0.176% | 日経平均 (配当込) | 716 |

| Smart-i 日経225インデックス | 0.187% | 日経平均 | 10,250 |

| 野村つみたて日本株投信 | 0.187% | 日経平均 | 19,625 |

※日経平均(配当込)は、日経平均トータルリターン・インデックス

TOPIX

| ファンド名 | 信託報酬 (税込) |

ベンチマーク | 純資産総額 (百万円) |

|---|---|---|---|

| SBI・iシェアーズ・TOPIXインデックスファンド | 0.113% | TOPIX (配当込) | 1,207 |

| はじめてのNISA・日本株式(TOPIX) | 0.143% | TOPIX (配当込) | 241 |

| ニッセイTOPIXインデックスファンド | 0.143% | TOPIX (配当込) | 75,648 |

| eMAXIS Slim 国内株式(TOPIX) | 0.143% | TOPIX (配当込) | 134,291 |

| 東京海上セレクション・日本株TOPIX | 0.154% | TOPIX (配当込) | 43,537 |

| iFree TOPIXインデックス | 0.154% | TOPIX (配当込) | 14,173 |

| Smart-i TOPIXインデックス | 0.154% | TOPIX (配当込) | 11,958 |

| My SMT TOPIXインデックス(ノーロード) | 0.154% | TOPIX (配当込) | 4,229 |

| 三井住友・DCつみたてNISA・ 日本株インデックスファンド |

0.176% | TOPIX (配当込) | 125,604 |

| たわらノーロード TOPIX | 0.187% | TOPIX (配当込) | 10,302 |

JPX日経インデックス400

| ファンド名 | 信託報酬 (税込) |

ベンチマーク | 純資産総額 (百万円) |

|---|---|---|---|

| ニッセイJPX日経400 インデックスファンド |

0.2145% | JPX日経 インデックス400(配当込み) | 9,535 |

| iFree JPX日経400インデックス | 0.2145% | JPX日経 インデックス400(配当込み) | 5,929 |

日経平均とは?

日経平均は東京証券取引所プライム市場に上場する銘柄から、日本経済新聞社が選んだ日本の株式市場を代表する225銘柄の株価をもとに算出される株価指数で、225銘柄の単純な株価平均とほぼ同じような考え方となります。

株価をもとに算出されるので、株価の高い銘柄(値がさ株)に影響を受けやすいといった特徴があります。

銘柄の入れ替えは毎年一回、定期見直しが行われていて、市場流動性とセクター(日経業種分類の36業種を6つに集約したもの)間のバランスにより選定され、それ以外に経営破たんや経営再編などで欠員が出る場合には臨時入れ替えとして銘柄を補充し255銘柄が維持されます。

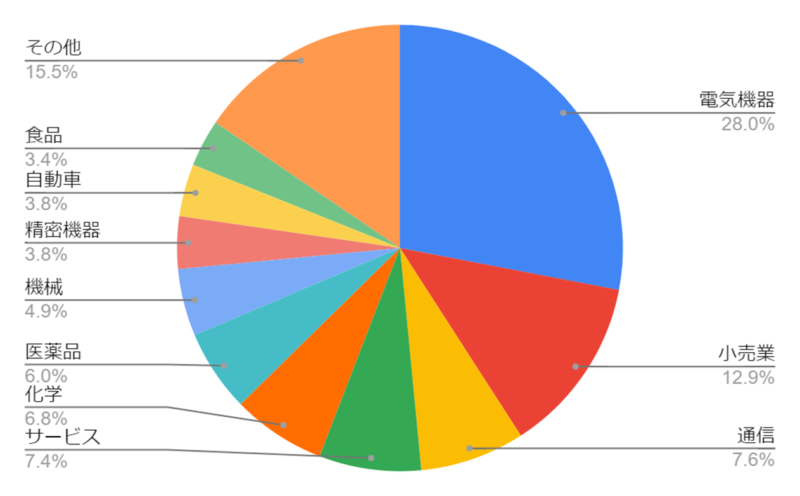

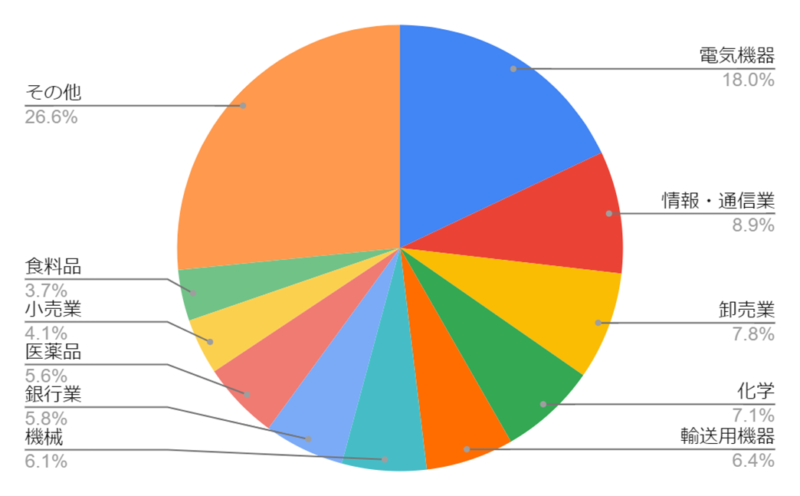

業種別比率

組入上位10銘柄

| 社名 | コード | ウエート |

|---|---|---|

| ファーストリテイリング | 9983 | 10.94% |

| 東京エレクトロン | 8035 | 7.67% |

| アドバンテスト | 6857 | 4.28% |

| ソフトバンクグループ | 9984 | 3.56% |

| 信越化学工業 | 4063 | 2.70% |

| KDDI | 9433 | 2.70% |

| ダイキン工業 | 6367 | 2.19% |

| TDK | 6762 | 2.05% |

| ファナック | 6954 | 1.89% |

| テルモ | 4543 | 1.85% |

過去のリターン・リスク

| リターン(年率) | リスク(1標準偏差) | |

| 1年 | +28.8% | 15.2% |

| 3年 | +8.3% | 15% |

| 5年 | +11.1% | 16.8% |

| 10年 | +9% | 16.2% |

| 15年 | +10.4% | 17.6% |

| 20年 | +6.1% | 18.3% |

| 30年 | +1.9% | 18.9% |

※:2024年1月末時点

※:配当は加味してない

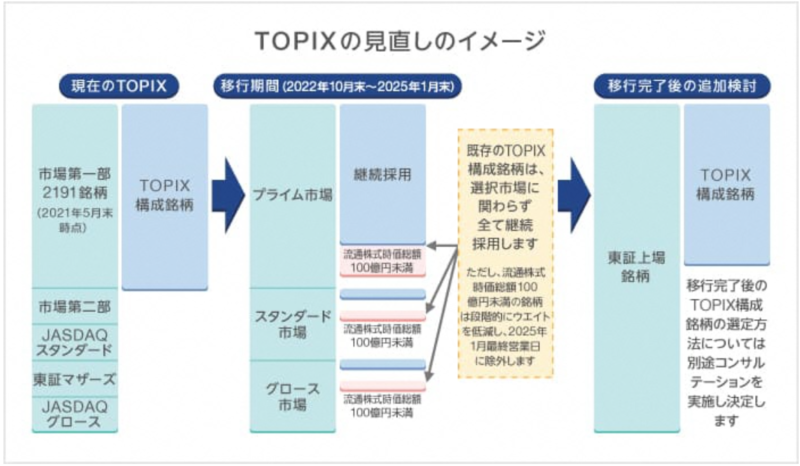

TOPIXとは?

TOPIXは東証株価指数(Tokyo Stock Price Index)のことで、今までは東証一部上場の全銘柄が対象でしたが、東証の市場区分の見直しにより移行期間を経て新たなTOPIX構成銘柄が決定されることになっています。

算出方法は、基準時点(1968年1月4日)の時価総額を100とした場合、現時点での時価総額がどのくらいになっているかを示していて、時価総額の高い銘柄の影響を受けやすいという特徴があります。

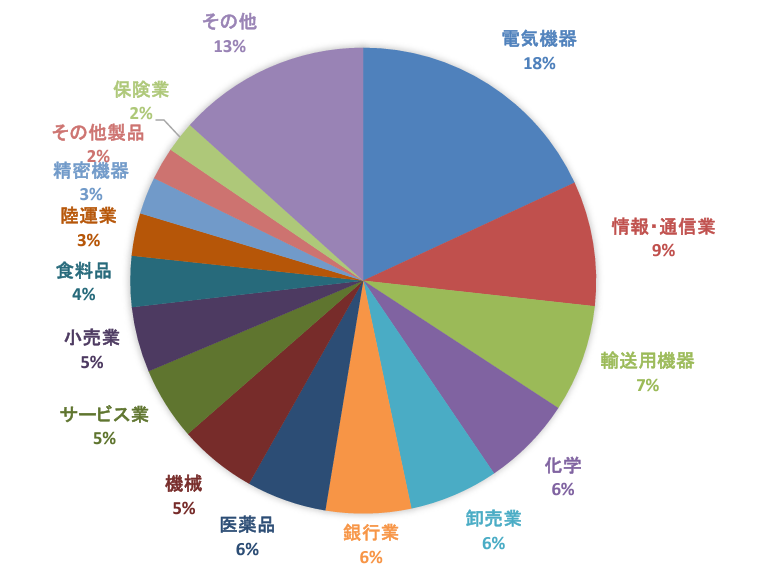

業種別比率

組入上位10銘柄

| コード | 社名 | ウェート |

| 7203 | トヨタ自動車 | 4.24% |

| 6758 | ソニーグループ | 2.82% |

| 8306 | 三菱UFJフィナンシャル・グループ | 2.16% |

| 6861 | キーエンス | 1.85% |

| 4063 | 信越化学工業 | 1.60% |

| 8035 | 東京エレクトロン | 1.59% |

| 9432 | 日本電信電話 | 1.53% |

| 6501 | 日立製作所 | 1.47% |

| 8316 | 三井住友フィナンシャルグループ | 1.43% |

| 8058 | 三菱商事 | 1.41% |

過去のリターン・リスク

| リターン(年率) | リスク(1標準偏差) | |

| 1年 | +29.2% | 11.4% |

| 3年 | +12.1% | 11.9% |

| 5年 | +10.2% | 14.1% |

| 10年 | +7.6% | 14.7% |

| 15年 | +8.1% | 16.1% |

| 20年 | +4.6% | 16.9% |

| 30年 | +1.5% | 16.9% |

※:2024年1月末時点

※:配当は加味してない

JPX日経インデックス400とは?

JPX日経インデックス400は、日本取引所グループおよび東京証券取引所、日本経済新聞社が2014年1月6日より公表を始めた株価指数です。

東京証券取引所に上場する銘柄から選ばれた400銘柄で構成され、基準時2013年8月30日(終値)の時価総額を10,000として、その後の時価総額を指数化したものです。

資本の効率的活用や株主を意識した経営など、グローバルな投資基準に求められる諸要件を満たす「投資者にとって投資魅力の高い会社」で構成するために、流動性(売買代金)や規模(時価総額)に加え、企業の資本効率を示すROE(自己資本利益率)、営業利益などの定量的な評価に加え、定性的な要素(独立した社外取締役の選任、IFRSの採用、決算情報の英文開示)も加味した400銘柄が選定されています。

銘柄の入れ替えは毎年8月最終営業日に銘柄定期入替が実施されます。

業種別比率

組入上位10銘柄

| コード | 社名 | ウェート |

| 4063 | 信越化学工業 | 1.99% |

| 6098 | リクルートホールディングス | 1.90% |

| 8035 | 東京エレクトロン | 1.81% |

| 6501 | 日立製作所 | 1.66% |

| 7203 | トヨタ自動車 | 1.65% |

| 7974 | 任天堂 | 1.65% |

| 8001 | 伊藤忠商事 | 1.63% |

| 8306 | 三菱UFJフィナンシャル・グループ | 1.63% |

| 8316 | 三井住友フィナンシャルグループ | 1.60% |

| 8058 | 三菱商事 | 1.55% |

過去のリターン・リスク

| リターン(年率) | リスク(1標準偏差) | |

| 1年 | +29.5% | 12.2% |

| 3年 | +12% | 12.5% |

| 5年 | +10.6% | 14.6% |

| 10年 | +7.6% | 14.9% |

| 15年 | +8.4% | 15.9% |

※:2024年1月末時点

※:配当は加味してない

日経平均とTOPIXの比較

国内株式型インデックスファンドでは「日経平均」「TOPIX」がメジャーなインデックスで、下記のような違いがあります。

| 日経平均 | TOPIX | |

| 銘柄数 | 225銘柄 | 約2,000銘柄 |

| 指数算出方法 | 株価平均型 | 時価総額加重型 |

| 特徴 | 株価の高い銘柄に影響を受けやすい | 時価総額の高い銘柄の影響を受けやすい |

それぞれ指数の算出方法が異なるので、構成銘柄やウエートも異なっています。

特に日経平均はファーストリテイリングや東京エレクトロンのような銘柄の比率が高いので、このような銘柄の値動きに日経平均の値動きも左右されやすいと言えます。

| 日経平均 | TOPIX | ||

| 社名 | ウエート | 社名 | ウエート |

| ファーストリテイリング | 10.94% | トヨタ自動車 | 4.24% |

| 東京エレクトロン | 7.67% | ソニーグループ | 2.82% |

| アドバンテスト | 4.28% | 三菱UFJフィナンシャル・グループ | 2.16% |

| ソフトバンクグループ | 3.56% | キーエンス | 1.85% |

| 信越化学工業 | 2.70% | 信越化学工業 | 1.60% |

| KDDI | 2.70% | 東京エレクトロン | 1.59% |

| ダイキン工業 | 2.19% | 日本電信電話 | 1.53% |

| TDK | 2.05% | 日立製作所 | 1.47% |

| ファナック | 1.89% | 三井住友フィナンシャルグループ | 1.43% |

| テルモ | 1.85% | 三菱商事 | 1.41% |

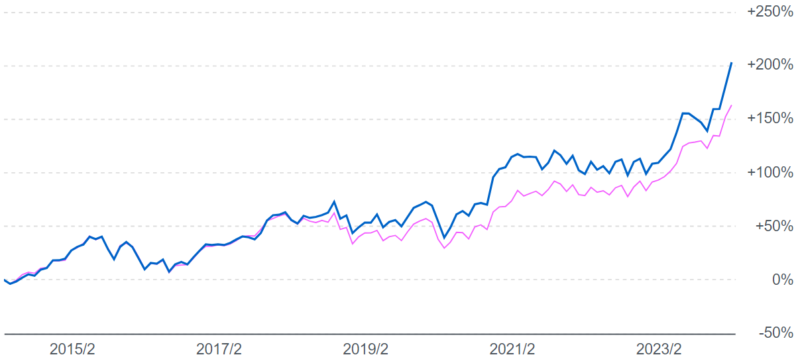

日経平均(配当込)とTOPIX(配当込)でのパフォーマンスの比較に、人気の高いeMAXIS Slimシリーズと同じマザーファンドで10年以上運用実績がある「eMAXIS 日経225インデックス」「eMAXIS TOPIXインデックス」を比較すると下記のようになります。(「eMAXIS 日経225インデックス」「eMAXIS TOPIXインデックス」ともに分配金を出していないので実質配当金込みのインデックスに連動する動きとなります)

(引用元:Yahooファイナンス)

青が「eMAXIS 日経225インデックス」、ピンクが「eMAXIS TOPIXインデックス」の過去10年間のチャートです。

値動き自体は同じように動いてはいますが、直近10年では日経平均の方がパフォーマンスは良かったようです。

リスクもTOPIXより日経平均の方が高くよりハイリスク・ハイリターンな値動きとなっています。

対してTOPIXは分散性が高いのが効いてるのか、日経平均よりはローリスク・ローリターンな値動きとなっています。

低コストインデックスファンドの実質コストなどを比較

国内株式インデックスファンドで信託報酬が特に低コストなファンドで、「実質コスト」「マザーファンドの規模」「純資産残高年間増加額」「1年間のリターン」などを比較したのが下記となります。

【実質コスト】

投資信託は、保有時にかかるコストとして信託報酬がありますが、信託報酬以外にもその他費用としてかかるコストがあり、それらを合わせたのが実質コストと呼ばれ、実質コストが小さいほど低コストで保有できるファンドであると言えます。

【マザーファンドの規模】

インデックスファンドではマザーファンドを通して実際の株や債券などの売買をしていることが多く(ファミリーファンド方式)、マザーファンドの規模が小さいとインデックスとの連動に必要なすべての株式等を購入できずにインデックスと乖離が発生しやすくなったり、逆にマザーファンドの規模が多ければ株式の売買手数料などが割り引かれコスト削減につながる期待が持てます。

【純資産残高の年間増加額】

純資産残高の年間増加額が大きければ、資金流入が多いこととなるので直近で人気が高いファンドといえます。

【1年間のリターン】

1年間のリターン(トータルリターン)は、基準価額をベースに間接的なコスト(信託報酬を含む実質コストなど)を控除したリターンとなります。

ただ、インデックスファンドでは信託報酬の引き下げなどがあり、単純に1年間のリターンが大きければ良いインデックスファンドとは言えませんのであくまで参考値として記載しています。

日経平均

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

マザーファンド規模 (百万円) |

純資産残高 年間増加額 (百万円) |

1年間の リターン |

|---|---|---|---|---|---|

| SBI・iシェアーズ・ 日経225インデックスファンド |

0.113% | ー | ー | – | — |

| 楽天・日経225インデックス・ファンド | 0.132% | ー | ー | – | — |

| はじめてのNISA・日本株式(日経225) | 0.143% | ー | ー | – | — |

| PayPay投信 日経225インデックス | 0.143% | 0.262% | 3,818 | +838 | 35.50% |

| たわらノーロード 日経225 | 0.143% | 0.146% | 130,473 | +58,184 | 35.35% |

| eMAXIS Slim 国内株式(日経平均) | 0.143% | 0.148% ※1 | 313,459 | +39,201 | 35.39% |

| ニッセイ日経平均インデックスファンド | 0.143% | 0.146% ※1 | 280,552 | +32,956 | 35.39% |

| My SMT 日経225インデックス(ノーロード) | 0.154% | 0.163% | 66,629 | +5,982 | 35.41% |

| iFree 日経225インデックス | 0.154% | 0.161% | 266,139 | +25,805 | 35.39% |

| NZAM・ベータ 日経225 | 0.176% | 0.183% | 12,889 | +502 | 35.31% |

| Smart-i 日経225インデックス | 0.187% | 0.210% | 10,935 | +4,671 | 35.20% |

| 野村つみたて日本株投信 | 0.187% | 0.193% | 106,015 | +7,505 | 35.39% |

※1:直近運用報告書から隠れコストを算出後に信託報酬引き下げ後の値を加算した参考値

信託報酬は「SBI・iシェアーズ・日経225インデックスファンド」が最安値ですが、実質コストがまだ不明で、直近6カ月のトータルリターンを確認すると「eMAXIS Slim 国内株式(日経平均)」よりパフォーマンスが悪かったりするので、実質コストは高くなってる可能性があります。

すでに実質コストがわかっている中で最低水準にある「たわらノーロード 日経225」「eMAXIS Slim 国内株式(日経平均)」「ニッセイ日経平均インデックスファンド」が純資産残高年間増加額も多く人気が高くなっています。

3つのファンドでは直近1年では「eMAXIS Slim 国内株式(日経平均)」「ニッセイ日経平均インデックスファンド」がややパフォーマンスが良くなっていて、直近3年、5年でも同じ傾向なのでどちらかを選ぶのが良いかと思われます。

参考 eMAXIS Slim 国内株式(日経平均)の評価ってどう?過去の成績は?

参考 ニッセイ日経平均インデックスファンドの評価って?利回りや実質コストは?

| ファンド名 | トータルリターン | ||

| 1年 | 3年 | 5年 | |

| たわらノーロード 日経225 | 35.35% | 11.41% | 13.81% |

| eMAXIS Slim 国内株式(日経平均) | 35.39% | 11.43% | 13.86% |

| ニッセイ日経平均インデックスファンド | 35.39% | 11.42% | 13.86% |

直近1年のリターンだけを見れば「PayPay投信 日経225インデックス」が最もパフォーマンスが良かったのですが、実質コストが高いので今後も同じようなパフォーマンスとなる可能性は低く、長期でみれば「eMAXIS Slim 国内株式(日経平均)」「ニッセイ日経平均インデックスファンド」を選んだほうが良さそうです。

TOPIX

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

マザーファンド規模 (百万円) |

純資産残高 年間増加額 (百万円) |

1年間の リターン |

|---|---|---|---|---|---|

| SBI・iシェアーズ・ TOPIXインデックスファンド |

0.113% | ー | ー | – | — |

| はじめてのNISA・日本株式(TOPIX) | 0.143% | ー | ー | – | — |

| ニッセイTOPIXインデックスファンド | 0.143% | 0.146% ※1 | 187,428 | +21,505 | 32.18% |

| eMAXIS Slim 国内株式(TOPIX) | 0.143% | 0.147% ※1 | 854,874 | +70,242 | 32.27% |

| 東京海上セレクション・日本株TOPIX | 0.154% | 0.160% | 40,860 | +13,600 | 32.30% |

| iFree TOPIXインデックス | 0.154% | 0.165% | 287,943 | +5,137 | 32.18% |

| Smart-i TOPIXインデックス | 0.154% | 0.161% | 54,096 | +7,991 | 32.11% |

| My SMT TOPIXインデックス(ノーロード) | 0.154% | 0.160% | 560,044 | +3,389 | 32.21% |

| 三井住友・DCつみたてNISA・ 日本株インデックスファンド |

0.176% | 0.184% | 282,638 | +46,570 | 32.21% |

| たわらノーロード TOPIX | 0.187% | 0.189% | 396,982 | +4,597 | 32.18% |

※1:直近運用報告書から隠れコストを算出後に信託報酬引き下げ後の値を加算した参考値

信託報酬は日経平均同様に「SBI・iシェアーズ・TOPIXインデックスファンド」が最安値ですが、実質コストがまだ不明で、直近6カ月のトータルリターンを確認すると「eMAXIS Slim 国内株式(TOPIX)」よりパフォーマンスが悪かったりするので、実質コストは高くなってる可能性があります。

実質コストは、「ニッセイTOPIXインデックスファンド」「eMAXIS Slim 国内株式(TOPIX)」が低コストとなっていて、純資産残高年間増加額や1年間のリターンは「eMAXIS Slim 国内株式(TOPIX)」の方が良くなっています。

また、「東京海上セレクション・日本株TOPIX」は過去1年、3年で「ニッセイTOPIXインデックスファンド」「eMAXIS Slim 国内株式(TOPIX)」よりパフォーマンスが良くなっています。

| ファンド名 | トータルリターン | ||

| 1年 | 3年 | 5年 | |

| ニッセイTOPIXインデックスファンド | 32.18% | 14.69% | 12.75% |

| eMAXIS Slim 国内株式(TOPIX) | 32.27% | 14.75% | 12.80% |

| 東京海上セレクション・日本株TOPIX | 32.30% | 14.94% | 12.70% |

ただ、信託報酬、実質コストともにやや高いので、長期的には「ニッセイTOPIXインデックスファンド」「eMAXIS Slim 国内株式(TOPIX)」の方がパフォーマンスが良くなる可能性はあります。

参考 eMAXIS Slim 国内株式(TOPIX)の評価・評判とは?利回りや実質コストは?

そのため実質コストが低コストで、純資産残高年間増加額が多く人気があり、過去のトータルリターンも安定的に高水準な「eMAXIS Slim国内株式(TOPIX)」がいいように思えます。

JPX日経インデックス400

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

マザーファンド規模 (百万円) |

純資産残高 年間増加額 (百万円) |

1年間の リターン |

|---|---|---|---|---|---|

| ニッセイJPX日経400 インデックスファンド |

0.2145% | 0.218% | 12,305 | +3,472 | 32.78% |

| iFree JPX日経400インデックス | 0.2145% | 0.221% | 18,138 | +2,657 | 32.64% |

信託報酬はどちらも同じですが、実質コストは「ニッセイJPX日経400インデックスファンド」の方がやや低コストとなっています。(ただし、実質コストは毎年変わります)

純資産残高年間増加額が多く人気があり、直近1年のトータルリターンも高かったのは「ニッセイJPX日経400インデックスファンド」のようです。

NISA(2024年以降)及びiDeCoの対応状況

国内株式インデックスファンドで信託報酬が低コストなファンドのNISA(2024年以降)やiDeCoの対応状況は下記となっています。

2024年以降の新NISAでは「つみたて投資枠」「成長投資枠」を併用して使え、iDeCoはファンドによってネット証券での取り扱いがあるのでうまく利用してください。

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

日経平均

| ファンド名 | NISA | iDeCo | |

|---|---|---|---|

| つみたて投資枠 | 成長投資枠 | ||

| SBI・iシェアーズ・ 日経225インデックスファンド |

〇 | 〇 | ー |

| 楽天・日経225インデックス・ファンド | 〇 | 〇 | ー |

| はじめてのNISA・日本株式(日経225) | 〇 | 〇 | ー |

| PayPay投信 日経225インデックス | 〇 | 〇 | ー |

| たわらノーロード 日経225 | 〇 | 〇 | 楽天証券 |

| eMAXIS Slim 国内株式(日経平均) | 〇 | 〇 | 松井証券 |

| ニッセイ日経平均インデックスファンド | 〇 | 〇 | SBI証券 |

| My SMT 日経225インデックス (ノーロード) |

〇 | 〇 | ー |

| iFree 日経225インデックス | 〇 | 〇 | ー |

| NZAM・ベータ 日経225 | 〇 | 〇 | ー |

| Smart-i 日経225インデックス | 〇 | 〇 | ー |

| 野村つみたて日本株投信 | 〇 | 〇 | ー |

TOPIX

| ファンド名 | NISA | iDeCo | |

|---|---|---|---|

| つみたて投資枠 | 成長投資枠 | ||

| SBI・iシェアーズ・ TOPIXインデックスファンド |

〇 | 〇 | ー |

| はじめてのNISA・日本株式(TOPIX) | 〇 | 〇 | ー |

| ニッセイTOPIXインデックスファンド | 〇 | 〇 | ー |

| eMAXIS Slim 国内株式(TOPIX) | 〇 | 〇 | ・

SBI証券

・松井証券 |

| 東京海上セレクション・日本株TOPIX | 〇 | 〇 | ー |

| iFree TOPIXインデックス | 〇 | 〇 | ー |

| Smart-i TOPIXインデックス | 〇 | 〇 | ー |

| My SMT TOPIXインデックス (ノーロード) |

〇 | 〇 | ー |

| 三井住友・DCつみたてNISA・ 日本株インデックスファンド |

〇 | 〇 | 楽天証券 |

| たわらノーロード TOPIX | 〇 | 〇 | ー |

JPX日経インデックス400

まとめ

国内株式型インデックスファンドは、日本国内の株式に分散投資ができる投資信託で情報も入手しやすく為替リスクがないといった特徴があります。

日本国内の株価指数(インデックス)は「日経平均」「TOPIX」「JPX日経インデックス400」といったものがありますが、分散性という観点ではTOPIXが一歩抜けています。

特に日経平均とTOPIXでは、日経平均の方がよりハイリスク・ハイリターンな値動きとなっています。

そんな「日経平均」「TOPIX」「JPX日経インデックス400」に連動する動きを目指す国内株式インデックスファンドでおすすめは下記となります。

- 日経平均:eMAXIS Slim 国内株式(日経平均)、ニッセイ日経平均インデックスファンド

- TOPIX:eMAXIS Slim国内株式(TOPIX)

- JPX日経インデックス400:ニッセイJPX日経400インデックスファンド

低コストの投資信託を購入するのにおすすめの証券会社は?

各ネット証券では投資信託に関して保有残高に応じたポイント還元と、クレジットカード積立によるポイント還元があります。(保有残高によるポイント還元もクレジットカード積立もNISA口座も対象)

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

松井証券(公式サイト)はクレカ積立に対応していませんが、投資信託保有時のポイント還元率は最高水準となっています。

クレジットカード積立のポイント還元率は、年会費がかかるカードであれば SBI証券 が最高水準ですが、実質年会費がかからない一般カードであればマネックス証券が最高水準です。

トータルのポイント還元率が業界最高水準のマネックス証券

- 保有残高によるポイント還元率(低コストファンド):0.03%(一部0.03%未満もあり)

- クレジットカード積立によるポイント還元率:1.1%

クレジットカード積立を利用し、トータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、マネックス証券を口座開設すれば作ることができ、1回以上クレジットカードの利用があれば無料となり、投信積立でも対象となるので、積立している間は費用は掛かりません。

貯まったポイントは株式手数料や暗号資産に交換することや、他のポイントサービス(dポイント・Tポイント・Pontaポイントなど)に交換することも可能です。

保有残高によるポイント還元率が高くクレカ積立もできるSBI証券

- 保有残高によるポイント還元率(低コストファンド):0.0175%~0.063%

- クレジットカード積立によるポイント還元率:0.5%(一般カード)

ゴールドカードなら1%・プラチナカードなら2%・プラチナプリファードなら5%

投資信託の保有残高によるポイント還元率は高水準で、低コストな投資信託にクレジットカード積立を利用しない場合にはおすすめです。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

>> 三井住友カード(NL)

保有残高によるポイント還元率が業界最高い水準の松井証券

- 保有残高によるポイント還元率:0.01%~1%

- クレジットカード積立によるポイント還元はなし

松井証券は投資信託の保有残高によるポイント還元率がどの投資信託も業界最高水準です。

クレジットカード積立によるポイント還元がないので、クレジットカード積立を利用しない方にはおすすめです。

松井証券では、他の金融機関で保有している株式や投資信託を待つ証券に移管する際に、移管元の金融機関に支払った手数料を全額負担してくれるので実質無料で移管することができ、移管後は投資信託の保有残高によるポイント還元を受けることができます。

Pontaポイントが貰えるauカブコム証券

- 保有残高によるポイント還元率(低コストファンド):0.005%(一部0%)

- クレジットカード積立によるポイント還元率:1%

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と高めの還元率です。

スマホでauを利用していると貯めやすいPontaポイントが貯まり、auじぶん銀行と連携すれば普通預金の金利が年率0.1%となり、au Payなどとも連携すれば0.2%になる点もメリットがあります。

またauマネ活プランに入ればauじぶん銀行の普通預金の金利が最大0.3%になったり、クレジットカード積立によるポイント還元率が最大3%とさらに優遇されます。

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

楽天ポイントが貰える楽天証券

- 保有残高によるポイント還元率:ー(4つのファンドのみポイント還元あり)

- クレジットカード積立によるポイント還元率:0.5~1%(一般カード)

ゴールドカードなら0.75%~1%・プレミアムカードなら1%・

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、実質保有残高によるポイント還元はほぼなくなりました。

クレジットカード積立は一般カードで低コストなファンド(※)は0.5%でその他のファンドは1%となっています。

※代行手数料が年率0.4%(税込)未満のファンド

楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

>> 楽天カード(公式サイト)

今利用している証券会社から他の証券会社に投資信託などは移管することが可能です。

通常は移管元の証券会社で手数料が必要になりますが、下記のネット証券なら移管元で支払った移管手数料をキャッシュバックしてくれるので実質無料で移管することができます。

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?

各資産クラスのインデックスファンドの比較についてはこちら!

個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!