資産運用をこれから始めたい方や既に始めてる方もまず検討しておきたいのが、国が実施する税制優遇制度であるNISAとiDeCoです。

2024年からNISAは制度がバージョンアップされましたが、それぞれの制度にはどのような違いがあり、どっちを利用するのがいいのか違いを比較してみました。

NISAとは?

NISAとは、2014年1月にスタートした個人投資家のための税制優遇制度で、株式や投資信託の配当金や分配金、値上がり得られた売却益など通常約20%かかる税金が非課税となる国の制度です。

例えば投資で20万円の利益が出た場合、通常の口座(特定口座や一般口座)では約4万円の税金がかかりますが、NISA口座で投資していれば非課税なので得られた利益はすべて受け取ることができます。

NISAは今まで「つみたてNISA」と「一般NISA」がありましたが、2024年以降は下記のように変更されます。

※参考:金融庁「新しいNISA」

ポイントとしては下記のような点が挙げられます。

- 年間投資上限額が引き上げられた

- 「つみたて投資枠」と「成長投資枠」の併用が可能

- 非課税保有期間が無期限となった

- 生涯非課税限度額が設定された

- 今までのNISAと新NISAは別口座となる

参考 NISAとは?メリット、デメリットを理解して有効に使おう!

iDeCo(イデコ)とは?

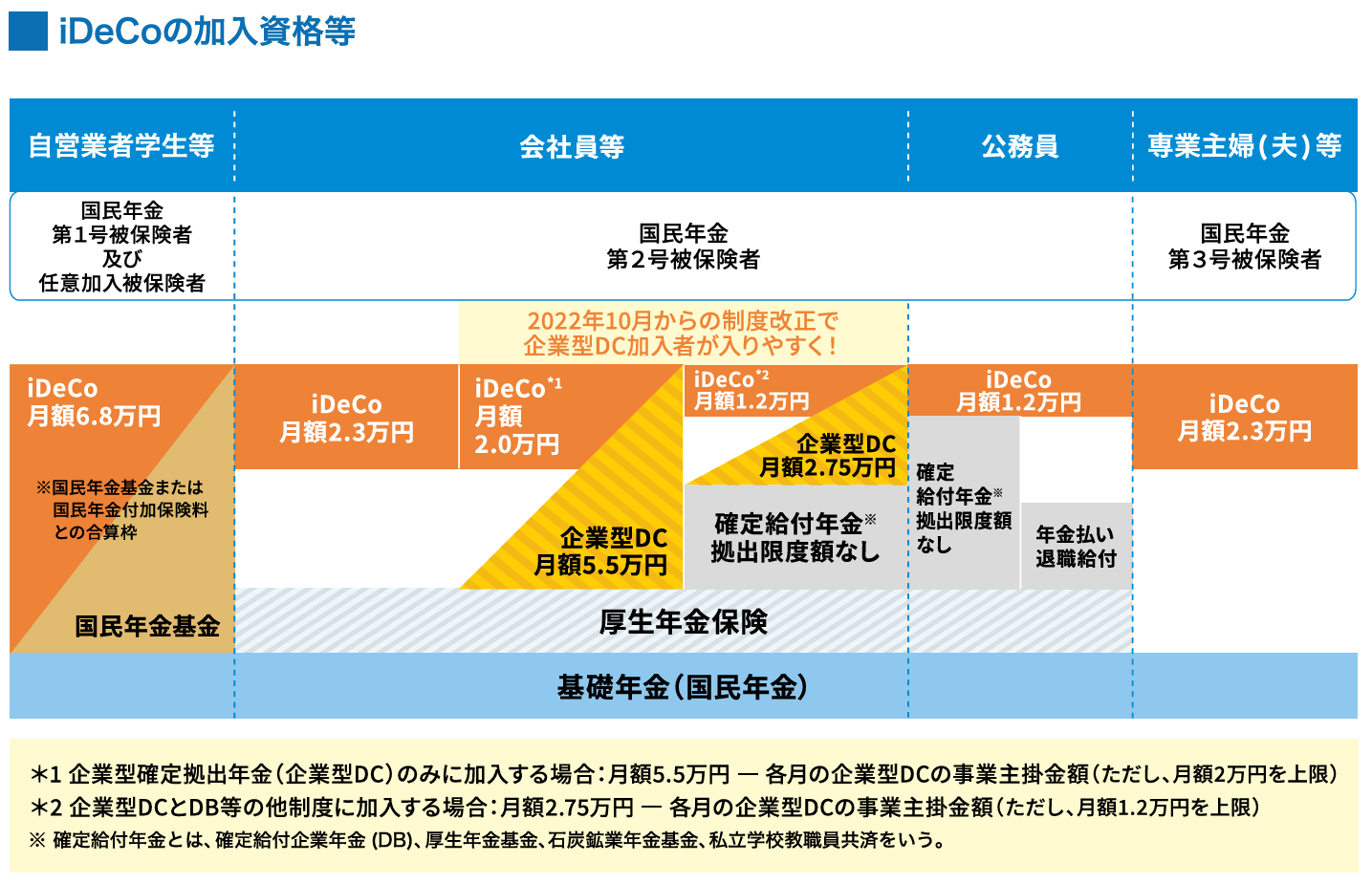

iDeCo(個人型確定拠出年金)は、確定拠出年金法に基づいて実施されている私的年金の制度で、自分が拠出した掛金を、自分で運用し、より豊かな老後の生活を送るための資産形成方法の一つとして位置づけられているので、NISAとはちょっと毛色が違う制度となっています。

iDeCoでは、掛金は65歳になるまで積立可能で60歳以降に受取が可能となり、iDeCo用の投資信託・預金・保険に投資ができ、「支払った掛金」「運用利益」「将来受け取る一時金や年金」それぞれで税制上の優遇があります。

掛金は月額5,000円から始めることができ、加入区分によって下記の様に限度額が決められています。

(引用元:国民年金基金連合会 iDeCo公式サイト「iDeCo(イデコ)の加入資格・掛金・受取方法等」

参考 iDeCo(個人型確定拠出年金)のメリット・デメリットは?年利30%の投資手法?

NISA(2024年以降)とiDeCoの違いを比較

対象者

| 新NISA | iDeCo |

| 18歳以上 | 20歳以上65歳まで |

NISAは18歳以上の方が対象(どちらか1口座)で、iDeCoは20歳以上65歳までの方(※)が対象です。

※国民年金の第2号被保険者(会社員や公務員など)や国民年金に任意加入している60歳以上65歳未満の方も加入できる

iDeCoは加入年齢に上限がありますが、NISAは年齢の上限がなく、日本居住者で18歳以上であれば誰でも利用することができます。

最低投資金額

| 新NISA | iDeCo |

| 100円から | 5,000円から |

NISAは金融機関によりますが、多くのネット証券で投資信託なら100円から投資ができるので気軽に始めることができます。

NISAの成長投資枠なら国内株式・ETFや米国株式・ETFなども投資ができ、下記のネット証券なら売買手数料が無料です。

iDeCoの最低投資金額は5,000円からとなっています。

投資限度額(年間)

| 新NISA | iDeCo |

| 最大360万円(つみたて投資枠と成長投資枠を併用する場合) | 最大816,000円(自営業の場合) |

iDeCoは自営業の場合が最大で816,000円で、会社員(企業型DCがない場合)や専業主婦の場合は276,000円までとなっています。

対してNISAの場合はつみたて投資枠で120万円、成長投資枠で240万円まで投資ができるので、併用すれば最大360万円まで投資することができます。

ただしNISAの場合は最大利用可能額が1,800万円(成長投資枠は1,200万円まで)となっているので、それ以上はNISAでは投資することができません。(売却すればその枠は再利用可能)

iDeCoは限度額はないため例えば自営業で22歳から60歳まで38年間上限を拠出した場合は約3,000万円まで投資することが可能です。

運用可能期間

| 新NISA | iDeCo |

| 無期限 | 75歳まで |

以前のNISAでは運用可能期間が決まっていましたが、2024年以降の新NISAでは「つみたて投資枠」「成長投資枠」ともに無期限となりました。

そのため売却タイミングは好きなように決めることができます。

iDeCoは受取開始時期までが運用可能期間となり、受取開始時期は60歳から75歳までの間で選ぶことが可能です。

投資対象商品

| 新NISA | iDeCo |

| つみたて投資枠:長期・積立・分散投資に適した投資信託 成長投資枠:国内および海外の株式や投資信託(除外条件あり) |

元本確保型商品と投資信託 |

つみたて投資枠では、金融庁が定める基準を満たす投資信託が対象で、いままでのつみたてNISAでの対象商品と同一となります。

成長投資枠では、除外条件がありますがつみたて投資枠対象ファンド含めた多くの投資信託や、国内および海外の株式やETFも対象となります。

iDeCoでの投資対象は各金融機関で異なり、iDeCo用の投資信託など以外に、定期預金や年金保険のように元本が確保された商品にも投資することができます。

NISAでは多くの金融商品や銘柄が投資対象となりますが、iDeCoは元本確保商品にも投資できるといった感じとなります。

資金の引出しタイミング

| 新NISA | iDeCo |

| 好きなタイミングで売却可能 | 60歳まで引き出し不可 |

資金の引出しは大きな違いの1つで、NISAは投資した金融商品はいつでも売却して引き出すことができますが、iDeCoは基本的には60歳まで資金を引き出すことはできません。

iDeCoは60歳まで引き出しすることは出来ないので、急な出費などに対応ができないので余裕資金で行うことは必要ですが、強制的に60歳まで貯めることができるといったメリットもあります。

税制のメリット

| 新NISA | iDeCo |

| 運用時:売買益および配当・分配金が非課税 | 拠出時:掛金が全額所得控除 運用時:売買益および配当・分配金が非課税 受取時:退職所得控除、公的年金等控除が適用 |

NISAもiDeCoも投資した金融商品で得られた売買益や配当・分配金は非課税となります。

iDeCoは掛金が全額所得控除となるのは、大きなメリットと言えますが、受取時に課税される場合がある点には注意が必要です。

iDeCoで積み立てた資産は、60歳以降に一括で一時金とするか、分割して年金とするか、またはその2つを組み合わせるか、受け取り方を自分で選択することができ、どの受取方法でも一定額までは非課税となります。

一度にまとめて受け取る場合は「退職所得控除」、分割で受け取る場合は「公的年金等控除」が適用され、それぞれ一定額までは非課税となりますがそれ以上だと課税される場合があります。

手数料

| 新NISA | iDeCo |

| 口座開設・維持費など無料 株や投資信託の手数料はネット証券なら優遇あり |

初期費用:2,829円 月額費用:171円+運営管理手数料 給付時:440円/1回 還付時:1,488円+運営管理手数料 |

NISAを利用するのに別途手数料などは必要ありませんが、ネット証券なら株や投資信託などの手数料の優遇制度があります。

主なネット証券のNISA口座での手数料優遇制度は下記のようになっています。

| 投資信託 | 国内株式・ETF | 海外株式・ETF | |

| SBI証券 | 購入時手数料無料 ※1 |

売買手数料無料 | 下記の売買手数料無料 ・米国株・ETF ・中国・韓国ETF ・シンガポールETF |

| 楽天証券 | 下記の売買手数料無料 ・米国株・ETF ・中国ETF ・シンガポールETF |

||

| マネックス証券 | 下記の売買手数料実質無料 ※2 ・米国株・ETF ・中国株・ETF |

||

| 三菱UFJ eスマート証券 |

下記の売買手数料無料 ・米国株・ETF |

||

| 松井証券 |

下記の売買手数料無料 ・米国株・ETF |

※1:ファンドによっては売却時に信託財産留保額がかかるものもあります

※2:マネックス証券の米国株・ETF、中国株・ETFの手数料はキャッシュバックによって実質無料

投資信託や国内株式などはSBI証券や楽天証券では課税口座でも手数料無料ですが、例えば米国株・ETFの手数料も無料となるなどNISA口座を利用した方がコストを抑えることができます。

iDeCoは月額費用の運営管理手数料が金融機関によって異なっていますが、SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券では無料なので、最もコストを抑えられます。

また、iDeCoは手数料がかかるので掛金が少ないと得られる節税メリットも少なく手数料負けしてしまう可能性もありますが、掛金が全額控除の対象で運用益も非課税となるメリットがあるので少額でも始めてみる価値はあります。

NISAが向いている方とは?

NISAが向いている方は下記のような方です。

- 国内株式・海外株式(ETF含む)などに投資したい

- 数多くの投資信託の中から投資商品を選びたい

- まとまった資金を早く運用したい

- 老後資金以外の目的でも資金を運用したい

NISAは2024年にバージョンアップし、非課税で保有できる期間が無期限になるなど使いやすい制度となりました。

NISAでは年間投資上限額が最大360万円まで利用でき、国内や海外の株式も対象だったり投資信託もiDeCoに比べると数多くのファンドの中から商品を選ぶことができます。

また、iDeCoと違って好きなタイミングで売却することができるので、資金が必要になった時にすぐに引き出しできます。

iDeCoが向いている方とは?

NISAが向いている方は下記のような方です。

- 元本保証型の商品で運用したい

- 掛金の所得控除の税制優遇を受けたい

- 60歳まで引き出しせず老後資金を貯めたい

iDeCoでは定期預金などのように元本が保証されている商品で運用することが可能です。

利率はすずめの涙ほどしかつかないので資産を増やす目的にはそぐいませんが、掛金の所得控除の恩恵は受けることができます。

また、60歳まで引き出しができないのはiDeCoのデメリットではありますが、考えようによっては60歳まで引き出し出来ずに運用されるので、変な無駄遣いなどせずに老後資金を貯められるとも言えます。

NISAとiDeCoは併用可能

NISAとiDeCoは別々の税制優遇制度で、併用することが可能です。

例えば、結婚や育児、家の購入などのライフイベントが控えているなら自由に資金を引き出し出来るNISAをメインとし、老後資金用にiDeCoを少額で始めておくといったことも可能です。

また、iDeCoは自営業の方などは掛金上限が大きいので、まずiDeCoを始めてその後余裕が出てきたらNISAを始めるといったことも可能です。

NISAとiDeCoを併用することにより最大の節税効果を得られるので、ライフイベントなどを加味し両方の制度をうまく活用するよう検討してみてください。

まとめ

国が実施する税制優遇制度であるNISAとiDeCoの比較のまとめは下記の様になります。

| NISA | iDeCo | |

| 対象者 | 日本在住の18歳以上 | 20歳以上65歳未満 |

| 最低投資金額 | 100円 | 5,000円 |

| 投資限度額(年間) | 最大360万円 | 最大81万6,000円 |

| 運用可能期間 | 無期限 | 75歳まで |

| 投資対象商品 | 国内・海外株式(ETF含む) 投資信託(除外条件あり) |

金融機関指定の投資信託、定期預金、年金保険 |

| 資金の引出し | 自由 | 60歳から |

| 投資方法 | 自由 | 毎月~年1回 |

| 節税効果 | 運用収益 | 運用収益 所得控除(拠出時) 退職所得控除、公的年金等控除(受取時) |

| 銘柄の入れ替え | 自由 | 自由 |

| 投資金額の変更 | 自由 | 自由(年1回変更可能) |

| 手数料 | 無料 | 初期費用:2,829円 月額費用:171円+運営管理手数料 給付時:440円/1回 還付時:1,488円+運営管理手数料 |

NISAとiDeCoは併用可能なので、どちらか一方を利用するよりは両方を活用したほうが節税効果は大きくなります。

NISAを始めるにはネット証券で通常の口座開設と同時にNISA口座を開設することができ、口座開設・維持費用はもちろん無料です。(NISAは1つの金融機関でしか口座開設できません)

iDeCoを始めるには、各ネット証券のiDeCo公式サイトより口座を開設します。iDeCoも1つの金融機関でしか口座開設できませんが、NISAとは別の金融機関で口座開設することは可能です。

NISAにおすすめの証券会社は?

NISAは証券会社以外にも銀行などでも取り扱っていますが、投資信託だけでみても取り扱い本数やポイント還元サービスがあるなどネット証券が一番おすすめです。

ネット証券でNISA口座を利用すれば各種手数料が優遇されるのでコスト的なメリットがあります。

| 投資信託 | 国内株式・ETF | 海外株式・ETF | |

| SBI証券 | 購入時手数料無料 ※1 |

売買手数料無料 | 下記の売買手数料無料 ・米国株・ETF ・中国・韓国ETF ・シンガポールETF |

| 楽天証券 | 下記の売買手数料無料 ・米国株・ETF ・中国ETF ・シンガポールETF |

||

| マネックス証券 | 下記の売買手数料実質無料 ※2 ・米国株・ETF ・中国株・ETF |

||

| 三菱UFJ eスマート証券 |

下記の売買手数料無料 ・米国株・ETF |

||

| 松井証券 |

下記の売買手数料無料 ・米国株・ETF |

※1:ファンドによっては売却時に信託財産留保額がかかるものもあります

※2:マネックス証券の米国株・ETF、中国株・ETFの手数料はキャッシュバックによって実質無料

各ネット証券では投資信託に関して保有残高に応じたポイント還元と、クレジットカード積立によるポイント還元があります。(保有残高によるポイント還元もクレジットカード積立もNISA口座も対象)

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

松井証券(公式サイト)はクレカ積立に対応していませんが、投資信託保有時のポイント還元率は最高水準となっています。

クレジットカード積立のポイント還元率は、年会費がかかるカードであれば SBI証券 が最高水準ですが、実質年会費がかからない一般カードであればマネックス証券が最高水準です。

トータルのポイント還元率が業界最高水準のマネックス証券

- 保有残高によるポイント還元率(低コストファンド):0.03%(一部0.03%未満もあり)

- クレジットカード積立によるポイント還元率:1.1%

クレジットカード積立を利用し、トータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、マネックス証券を口座開設すれば作ることができ、1回以上クレジットカードの利用があれば無料となり、投信積立でも対象となるので、積立している間は費用は掛かりません。

貯まったポイントは株式手数料や暗号資産に交換することや、他のポイントサービス(dポイント・Tポイント・Pontaポイントなど)に交換することも可能です。

保有残高によるポイント還元率が高くクレカ積立もできるSBI証券

- 保有残高によるポイント還元率(低コストファンド):0.0175%~0.063%

- クレジットカード積立によるポイント還元率:0.5%(一般カード)

ゴールドカードなら1%・プラチナカードなら2%・プラチナプリファードなら5%

投資信託の保有残高によるポイント還元率は高水準で、低コストな投資信託にクレジットカード積立を利用しない場合にはおすすめです。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

>> 三井住友カード(NL)

保有残高によるポイント還元率が業界最高い水準の松井証券

- 保有残高によるポイント還元率:0.01%~1%

- クレジットカード積立によるポイント還元はなし

松井証券は投資信託の保有残高によるポイント還元率がどの投資信託も業界最高水準です。

クレジットカード積立によるポイント還元がないので、クレジットカード積立を利用しない方にはおすすめです。

松井証券では、他の金融機関で保有している株式や投資信託を待つ証券に移管する際に、移管元の金融機関に支払った手数料を全額負担してくれるので実質無料で移管することができ、移管後は投資信託の保有残高によるポイント還元を受けることができます。

Pontaポイントが貰えるauカブコム証券

- 保有残高によるポイント還元率(低コストファンド):0.005%(一部0%)

- クレジットカード積立によるポイント還元率:1%

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と高めの還元率です。

スマホでauを利用していると貯めやすいPontaポイントが貯まり、auじぶん銀行と連携すれば普通預金の金利が年率0.1%となり、au Payなどとも連携すれば0.2%になる点もメリットがあります。

またauマネ活プランに入ればauじぶん銀行の普通預金の金利が最大0.3%になったり、クレジットカード積立によるポイント還元率が最大3%とさらに優遇されます。

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

楽天ポイントが貰える楽天証券

- 保有残高によるポイント還元率:ー(4つのファンドのみポイント還元あり)

- クレジットカード積立によるポイント還元率:0.5~1%(一般カード)

ゴールドカードなら0.75%~1%・プレミアムカードなら1%・

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、実質保有残高によるポイント還元はほぼなくなりました。

クレジットカード積立は一般カードで低コストなファンド(※)は0.5%でその他のファンドは1%となっています。

※代行手数料が年率0.4%(税込)未満のファンド

楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

>> 楽天カード(公式サイト)

今利用している証券会社から他の証券会社に投資信託などは移管することが可能です。

通常は移管元の証券会社で手数料が必要になりますが、下記のネット証券なら移管元で支払った移管手数料をキャッシュバックしてくれるので実質無料で移管することができます。

iDeCoにおすすめの証券会社

iDeCoは銀行や生保、証券会社などで始めることができますが、手数料が無料で取り扱っている投資信託も多いネット証券がおすすめです。

特に個人投資家から人気の高い「eMAXIS Slimシリーズ」を取り扱っているのがSBI証券、マネックス証券、松井証券がおすすめで、各ファンドの取り扱い状況は下記となっています。

| SBI証券 | マネックス証券 | 松井証券 | |||

| 株式 | 国内 | eMAXIS Slim国内株式(TOPIX) | 〇 | ー | 〇 |

| eMAXIS Slim国内株式(日経平均) | ー | ー | 〇 | ||

| 先進国 | eMAXIS Slim先進国株式インデックス | 〇 | 〇 | 〇 | |

| 新興国 | eMAXIS Slim新興国株式インデックス | 〇 | 〇 | 〇 | |

| 米国 | eMAXIS Slim米国株式(S&P500) | 〇 | 〇 | 〇 | |

| 全世界 | eMAXIS Slim全世界株式(除く日本) | 〇 | ー | 〇 | |

| eMAXIS Slim全世界株式 (オール・カントリー) |

ー | 〇 | 〇 | ||

| eMAXIS Slim全世界株式(3地域均等型) | ー | ー | 〇 | ||

| 債券 | 国内 | eMAXIS Slim国内債券インデックス | 〇 | ー | 〇 |

| 先進国 | eMAXIS Slim先進国債券インデックス | 〇 | 〇 | 〇 | |

| リート | 国内 | eMAXIS Slim国内リートインデックス | ー | ー | 〇 |

| 先進国 | eMAXIS Slim先進国リートインデックス | ー | ー | 〇 | |

| バランス | eMAXIS Slimバランス(8資産均等型) | 〇 | 〇 | 〇 | |

各ネット証券のiDeCoの公式サイトは下記となります。

>> SBI証券 (公式サイト)

>> マネックス証券 (公式サイト)

>> 松井証券(公式サイト)