各資産クラスで信託報酬最安値となっているeMAXIS Slimシリーズで新興国株式に分散投資ができるのがeMAXIS Slim 新興国株式インデックスです。

eMAXIS Slimシリーズは、機動的に信託報酬を引き下げることによって、業界最低水準の信託報酬を目指すファンドですが、eMAXIS Slim新興国株式インデックスはどんな内容なのか確認してみました。

eMAXIS Slim 新興国株式インデックスの特徴

投資対象

eMAXIS Slim 新興国株式インデックスは、「MSCI エマージング・マーケット・インデックス(配当込み、円換算ベース)」をベンチマークとするインデックスファンドで、為替ヘッジは行いません。

「MSCI エマージング・マーケット・インデックス」は新興国24ヵ国の大型および中型株式約1,400銘柄で構成され、市場全体の時価総額の85%をカバーするインデックスです。

参考 新興国株式インデックスファンド(投資信託)を比較!おすすめは?

※下記はeMAXIS Slim 新興国株式インデックス「月報(2022年6月)」からの情報です。

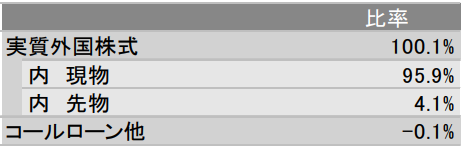

資産構成

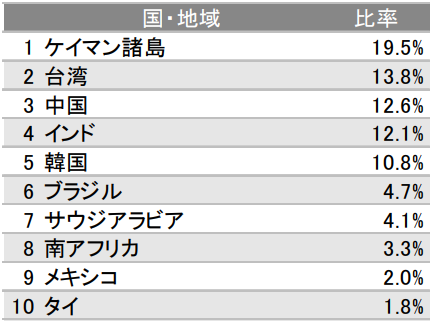

組入上位10ヵ国

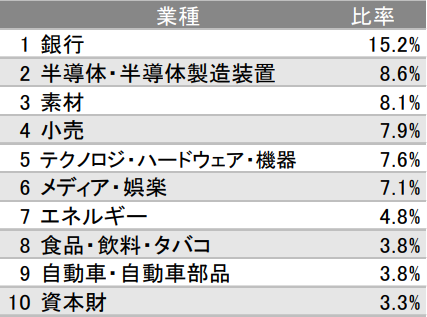

組入上位10業種

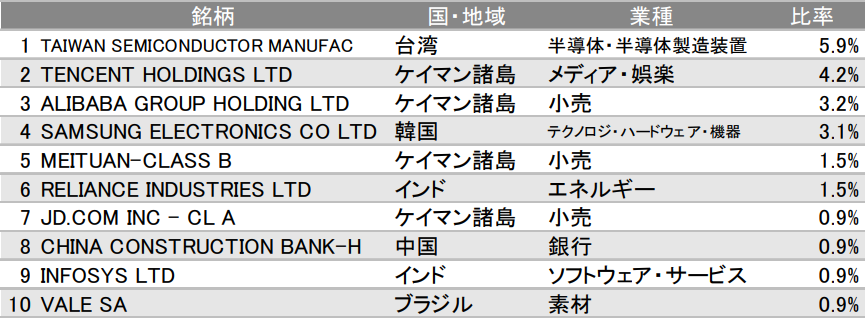

組入上位10銘柄

※組入銘柄数:1,350銘柄

「テンセント」「アリババ」といった中国の企業がケイマン諸島を所在地としているので、上位にケイマン諸島が連なっています。

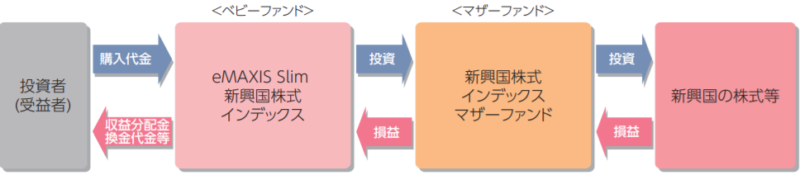

ファンドの仕組み

eMAXIS Slim 新興国株式インデックスはファミリーファンド方式で運用され、実質的な運用は新興国株式インデックスマザーファンドにて行われます。

購入時手数料・信託報酬(実質コスト)などのコスト

| 購入時手数料 | なし |

| 信託報酬(税込) | 0.187%以内 |

| 実質コスト(税込) | 0.363% |

| 信託財産留保額 | なし |

また、信託報酬はファンドの純資産残高に応じて段階的に引き下がるようになっています。

| 純資産残高 | 信託報酬(税込) |

| 500億円未満の部分 | 0.18700% |

| 500億円以上1,000億円未満の部分 | 0.18645% |

| 1,000億円以上の部分 | 0.18590% |

分配金

本ファンドは設定来一度も分配金が出ていないので効率的な運用がされています。

ファンドで投資している株式や債券などから得られた利子や配当、売買益などを分配せず、さらに運用に回すことにより複利効果が期待できます。

つみたてNISA(積立NISA)・iDeCo対応状況

eMAXIS Slim 新興国株式インデックスはつみたてNISA対象商品で、つみたてNISAやiDeCoを利用できる主なネット証券は下記となっています。

| ネット証券 | つみたてNISA | iDeCo |

| SBI証券 | 〇 | 〇 |

| 楽天証券 | 〇 | ー |

| マネックス証券 | 〇 | 〇 |

| 三菱UFJ eスマート証券 |

〇 | ー |

| 松井証券 |

〇 | 〇 |

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

過去の運用成績(リターン・リスク)

リターン・リスク

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | -7.09%(86位) | 8.75%(57位) | –(–) | –(–) |

| リスク(標準偏差) | 11.50(47位) | 19.36(67位) | –(–) | –(–) |

| シャープレシオ | -0.62(94位) | 0.45(51位) | –(–) | –(–) |

| 対象ファンド数※ | 163本 | 154本 | — | — |

※:「国際株式・エマージング・複数国(為替ヘッジ無し)」カテゴリ

基準価額騰落率

| ファンド | ベンチマーク | |

| 1ヶ月 | +2.0% | +2.0% |

| 3ヶ月 | ー0.8% | ー0.5% |

| 6ヶ月 | ー0.0% | +0.2% |

| 1年 | ー7.1% | ー6.7% |

| 3年 | +28.6% | +30.6% |

| 設定来 | +28.0% | +30.6% |

※eMAXIS Slim 新興国株式インデックス「月報(2022年6月)」より

※ファンド設定日は2017年7月31日

※上記は過去の実績であり、将来の運用成果は保証されません

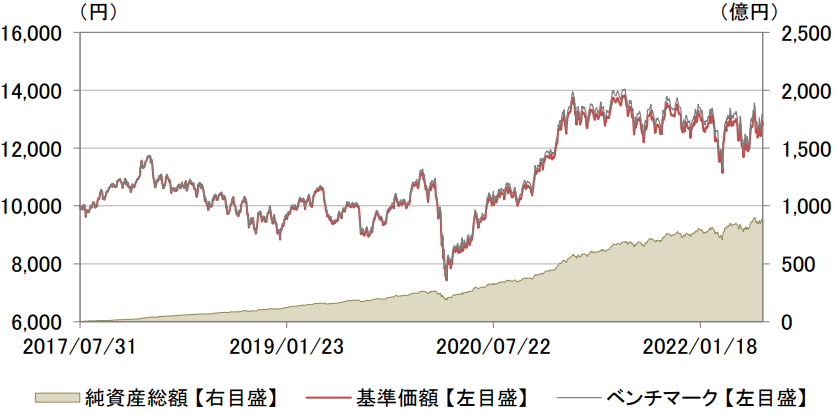

基準価額・純資産の推移

所感

ファンドが設定されてから約5年が経過しましたが、信託報酬などを加味するとベンチマークとの乖離はあまり発生しておらず、連動性は高そうです。

eMAXIS SLIMシリーズはどのファンドもそれぞれの資産クラスで人気が高く、規模も大きいので安定的な運用が期待できます。

類似ファンドとの比較

「MSCIエマージング・マーケット・インデックス」で低コストなインデックスファンドを比較したのが下記となっています。

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

マザーファンド規模 (百万円) |

純資産残高 年間増加額 (百万円) |

1年間の リターン |

|---|---|---|---|---|---|

| eMAXIS Slim新興国株式インデックス | 0.187% | 0.363% | 219,059 | +19,835 | -7.09% |

| My SMT 新興国株式インデックス (ノーロード) |

0.187% | 0.563% ※ | 82,503 | +60 | -6.86% |

| ニッセイ新興国株式 インデックスファンド |

0.2079% | 0.554% | 4,467 | +221 | -7.18% |

| 三井住友・DC新興国株式 インデックスファンド |

0.374% | 0.609% | 8,381 | +529 | -7.06% |

| つみたて新興国株式 | 0.374% | 0.551% | 219,059 | +5,146 | -7.27% |

| Smart-i 新興国株式インデックス | 0.374% | 0.660% | 13,856 | +701 | -7.56% |

| たわらノーロード新興国株式 | 0.374% | 1.129% | 58,156 | +2,303 | -7.75% |

| インデックスファンド海外新興国 (エマージング)株式 |

0.374% | 0.715% | 111,602 | +3,156 | -7.20% |

※信託報酬引き下げ前の実質コスト

信託報酬、実質コスト(参考値)ともに「eMAXIS Slim新興国株式インデックス」が最安値となっています。

純資産残高年間増加額も「eMAXIS Slim新興国株式インデックス」が最も多く、人気を集めていて、「MSCI エマージング・マーケット・インデックス」をベンチマークとするインデックスファンドでは、「eMAXIS Slim新興国株式インデックス」が最もベストなファンドと言えそうです。

参考 eMAXIS Slim 新興国株式インデックスの評価・評判は?利回りや実質コストは?

ただ、参考値としての1年間のリターンでは、「My SMT 新興国株式インデックス(ノーロード)」が最も成績が良かったようですが、「eMAXIS Slim新興国株式インデックス」の方が実質コストが低コストとなりそうなので将来的には「eMAXIS Slim新興国株式インデックス」の方がリターンは良くなる可能性は高そうです。

当ファンドの情報のまとめ

- ベンチマーク:MSCI エマージング・マーケット・インデックス(円換算ベース)

- 買付手数料:無料

- 信託報酬(税込):0.187%(実質コスト:0.363%)

- 信託財産留保額:なし

- 純資産残高:約900億円

- 分配金利回り:なし

- 決算:年1回(4月25日)

- 買付単位:100円以上1円単位、積立も100円から(SBI証券などのネット証券)

- 償還日:無期限(設定日:2017年7月31日)

- つみたてNISA:対応

- iDeCo:SBI証券、マネックス証券、松井証券

評価・まとめ

「eMAXIS Slim新興国株式インデックス」は、MSCI エマージング・マーケット・インデックス(円換算ベース)をベンチマークとし、新興国24ヵ国の約1,400銘柄に分散投資ができるインデックスファンドです。

同じマザーファンドの「eMAXIS 新興国株式インデックス」は信託報酬が0.66%(税込)と「eMAXIS Slim 新興国株式インデックス」の3倍以上のコストがかかるので、これから新興国株式に投資をするなら「eMAXIS Slim 新興国株式インデックス」の方がおすすめです。

また、「eMAXIS Slim 新興国株式インデックス」は類似ファンドと比較しても実質コストが低コストで、MSCI エマージング・マーケット・インデックスをベンチマークとするインデックスファンドではベストなファンドと言えそうです。

eMAXIS Slimシリーズは、機動的に信託報酬を引き下げることによって、業界最低水準の信託報酬を目指すファンドで、信託報酬の引き下げ実績もあり、今後も業界最低水準の信託報酬となることが期待できそうです。

eMAXIS Slim 新興国株式インデックスを購入するのにおすすめの証券会社は?

各ネット証券では投資信託に関して保有残高に応じたポイント還元と、クレジットカード積立によるポイント還元があり、積立するならトータルでのポイント還元率が高い方がお得です。(クレジットカード積立はつみたてNISA銘柄も対象)

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

トータルのポイント還元率が業界最高水準のマネックス証券

- 保有残高によるポイント還元率:0.03%

- クレジットカード積立によるポイント還元率:1.1%

クレジットカード積立を利用するならトータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、マネックス証券を口座開設すれば作ることができ、貯まったポイントは株式手数料や暗号資産に交換することや、他のポイントサービス(dポイント・Tポイント・Pontaポイントなど)に交換することも可能です。

Pontaポイントを貯めるならauカブコム証券

- 保有残高によるポイント還元率:0.005%

- クレジットカード積立によるポイント還元率:1%

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と還元率は高めです。

ただ、マネックス証券の方が保有残高による還元率も高いので還元率にこだわるならマネックス証券がおすすめです。

それでも

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

保有残高によるポイント還元率は業界最高水準のSBI証券

- 保有残高によるポイント還元率:0.05%

- クレジットカード積立によるポイント還元率:0.5%(一般カード)

ゴールドカードなら1%・プラチナカードなら2%・プラチナプリファードなら5%

投資信託の保有残高によるポイント還元率は業界でも最高水準で、クレジットカード積立を利用しない場合にはおすすめです。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

>> 三井住友カード(NL)

楽天ポイントが貰える楽天証券

- 保有残高によるポイント還元率:ー

- クレジットカード積立によるポイント還元率:0.2%

(一般カード)

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、実質保有残高によるポイント還元はほぼなくなりました。

またクレジットカード積立も低コストなファンドは0.2%(※)と還元率が下がり、ポイント還元率は他社と比較すると見劣りする感は否めません。

※2022年9月買付分より信託報酬のうち楽天証券が受け取る手数料が年率0.4%(税込)未満の銘柄

それでも楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

>> 楽天カード(公式サイト)

その他下記の証券会社でも購入できます。

>> LINE証券

参考 口座開設時に必ず選ぶ特定口座については下記も参考にしてみてください。

⇒ 特定口座とは?証券会社の口座種類のまとめ!結局どれがいい?

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?

各資産クラスのインデックスファンドの比較についてはこちら!