S&P500は米国株式市場の動向を表す代表的な指数の一つで、米国株式市場の時価総額の約80%をカバーしています。

投資信託の中でもインデックスファンドではS&P500のような株価指数と連動を目指して運用されるファンドがありますが、そんな投資信託を比較してみました。

S&P500に連動する投資信託の比較

S&P500に連動する投資信託の中で、信託報酬が低コストなファンドには下記のようなものがあります。

| ファンド名 | 信託報酬 (税込) |

実質コスト (税込) |

純資産総額 (百万円) |

マザーファンド 規模(百万円) |

純資産残高 年間増加額 (百万円) |

|---|---|---|---|---|---|

| つみたてiシェアーズ 米国株(S&P500) インデックス・ファンド |

0.0586% ※1 | 0.167% ※2 | 405 | ー | – |

| 楽天・プラス・S&P500 インデックス |

0.077% | 0.101% ※2 | 13,834 | 249,917 | – |

| eMAXIS Slim 米国株式(S&P500) | 0.09372% | 0.104% | 6,515,457 | 3,994,723 | +3,516,684 |

| たわらノーロード S&P500 | 0.09372% | 0.149% | 84,959 | 104,683 | +80,294 |

| はじめてのNISA・米国株式 (S&P500) |

0.09372% | 0.213% ※2 | 39,578 | 17,084 | +38,687 |

| iシェアーズ 米国株式(S&P500) インデックス・ファンド |

0.0938% | 0.099% | 59,739 | ー | +31,025 |

| SBI・V・S&P500 インデックス・ファンド |

0.0938% | 0.106% | 2,048,538 | ー | +822,974 |

| My SMT S&P500インデックス (ノーロード) |

0.0968% | 0.228% | 71,967 | 33,879 | +58,718 |

※:「楽天・プラス・S&P500インデックス」が配当なし指数をベンチマークとし、それ以外は配当込み指数をベンチマークとしている

※1:2026年5月7日まで。それ以降は0.09072%。

※2:直近運用報告書から年率換算した参考値

信託報酬は、「つみたてiシェアーズ米国株(S&P500)インデックス・ファンド」が期間限定で低かったり、2023年12月に信託報酬を引き下げを行った「楽天・プラス・S&P500インデックス・ファンド」が低かったりします。

また、実質コストは「iシェアーズ 米国株式(S&P500)インデックス・ファンド」が低コストとなっています。

ただ、純資産残高年間増加額では「eMAXIS Slim 米国株式(S&P500)」が最も多く、純資産残高も6兆円超と人気を集めています。

実質コストは毎年変わり、各ファンドで決算時期や集計している日数が異なるので厳密には正しくは比較できないので、実質コストだけでなく下記の過去のリターンも参考に選ぶのが良さそうです。

S&P500に連動する投資信託のパフォーマンスを比較

| ファンド名 | 1年 | 3年 | 5年 |

|---|---|---|---|

| つみたてiシェアーズ 米国株(S&P500)インデックス・ファンド | 36.53% | — | — |

| 楽天・プラス・S&P500インデックス | 36.72% | — | — |

| eMAXIS Slim 米国株式(S&P500) | 36.65% | 21.05% | 22.79% |

| たわらノーロード S&P500 | 36.56% | — | — |

| はじめてのNISA・米国株式(S&P500) | 36.53% | — | — |

| iシェアーズ 米国株式(S&P500)インデックス・ファンド | 36.54% | 20.90% | 22.41% |

| SBI・V・S&P500インデックス・ファンド | 36.54% | 20.97% | 22.65% |

| My SMT S&P500インデックス(ノーロード) | 36.41% | — | — |

過去のパフォーマンスを確認してみると、「eMAXIS Slim 米国株式(S&P500)」が過去3・5年でパフォーマンスが良い結果となっていて、安定して良好なパフォーマンスとなっています。

ただ、直近1年で見ると「楽天・プラス・S&P500インデックス」の方が若干パフォーマンスが良くなっていて信託報酬や実質コストが低コストなので、今後もより良いパフォーマンスが期待できそうです。

ただ、「楽天・プラス・S&P500インデックス」は信託報酬以外のコストが他のファンドと比べるとやや高いので、「eMAXIS Slim 米国株式(S&P500)」が同レベルに信託報酬を引き下げたら実質コストは「eMAXIS Slim 米国株式(S&P500)」の方が低コストとなる可能性が高いです。

eMAXIS Slimシリーズは、機動的に信託報酬を引き下げることによって、業界最低水準の信託報酬を目指すファンドで、信託報酬は最安値となっていて今後新たに低コストなファンドが登場したり、ライバルファンドが信託報酬を引き下げても追随して常に業界最低水準の信託報酬となることが期待できるファンドです。

参考 eMAXIS Slim 米国株式(S&P500)の評価・評判は?

他の米国に投資ができる低コストな投資信託

S&P500以外にもダウ平均やNASDAQ100などのインデックスをベンチマークとする投資信託もありますが、下記はS&P500に似たインデックスに低コストで投資ができるファンドです。

| ファンド名 | ベンチマーク | 信託報酬 (税込) |

実質コスト (税込) |

純資産総額 (百万円) |

純資産残高 年間増加額 (百万円) |

|---|---|---|---|---|---|

| SMT iPlus 米国株式 | MSCI USAインデックス (配当込) |

0.055% +実績報酬 |

ー | 928 | +677 |

| ニッセイ・S米国株式500 インデックスファンド |

Solactive GBS United States 500 インデックス(配当込) |

0.05775% | ー | 16,916 | +16,280 |

S&P500や上記でベンチマークとしているインデックスの概要は下記となります。

| インデックス | 概要 |

| S&P500 | 市場規模、流動性、業種等を勘案して選ばれた米国に上場する500銘柄で 構成された浮動株調整後時価総額加重平均型のインデックス |

| MSCI USAインデックス | 米国に上場する大・中型株の約630銘柄で構成された 浮動株調整後時価総額加重平均型のインデックス |

| Solactive GBS United States 500 インデックス |

米国に上場する時価総額上位500銘柄で構成された 浮動株調整後時価総額加重平均型のインデックス |

「S&P500」と「Solactive GBS United States 500 インデックス」はともに約500銘柄で構成されますが、採用する銘柄の基準が異なっているので構成銘柄の一部の銘柄は異なっています。

パフォーマンスがどっちがいいとは言えませんが、同じような傾向の値動きとなることは想定されます。

S&P500とは異なりますが、米国株に分散投資ができ、S&P500に連動する投資信託より信託報酬が低コストなので興味があれば検討してみてください。

NISAやiDeCoの対応状況とは?

信託報酬が低コストでS&P500に連動するファンドのNISA(2024年以降)やiDeCoの対応状況は下記となっています。

| ファンド名 | NISA | iDeCo |

|---|---|---|

| つみたてiシェアーズ 米国株(S&P500) インデックス・ファンド |

つみたて投資枠 成長投資枠 |

ー |

| 楽天・プラス・S&P500インデックス | 楽天証券 | |

| eMAXIS Slim 米国株式(S&P500) | ||

| たわらノーロード S&P500 | ー | |

| はじめてのNISA・米国株式(S&P500) | ー | |

| iシェアーズ 米国株式(S&P500) インデックス・ファンド |

ー | |

| SBI・V・S&P500インデックス・ファンド | ー | |

| My SMT S&P500インデックス (ノーロード) |

ー |

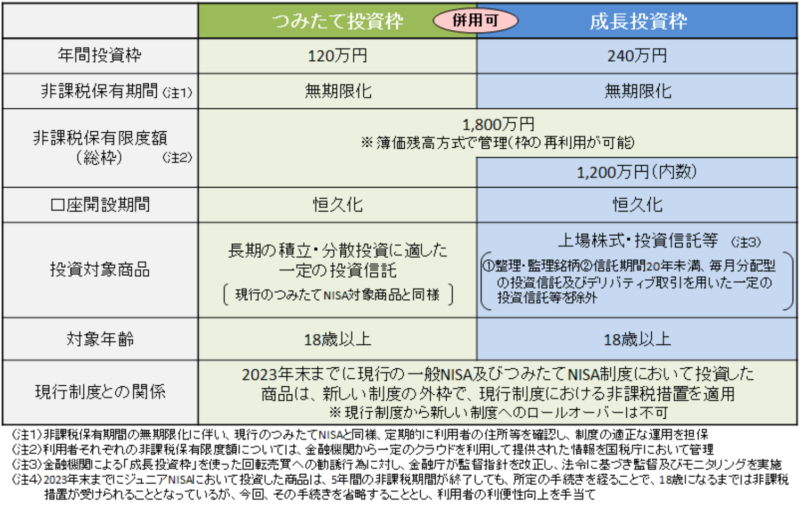

2024年からのNISAは「つみたて投資枠」と「成長投資枠」の併用が可能でどちらも非課税保有期間が無期限ですが、年間投資枠と非課税保有限度額の違いがあります。

信託報酬が低コストでS&P500に連動するファンドは「つみたて投資枠」「成長投資枠」どちらも対応しているので、どちらかを選ぶことができます。

参考 金融庁「新しいNISA」

iDeCoでS&P500に連動する投資信託に投資する場合は、「楽天・プラス・S&P500インデックス」が楽天証券で、「eMAXIS Slim 米国株式(S&P500)」がSBI証券、マネックス証券、松井証券で取り扱いがあります。

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

S&P500とは?

世界経済の中心国である米国の株式市場の動向を示す代表的な株価指数の一つがS&P500で、最も有名なダウ平均より構成銘柄数が多いのでより分散性に優れた株価指数です。

ニューヨーク証券取引所やNASDAQに上場している銘柄から代表的な500銘柄の時価総額を元に算出される時価総額加重平均型株価指数で、米国株式市場の時価総額の約80%をカバーしています。

SP500の構成銘柄は四半期ごとに見直され、必要に応じて銘柄の入れ替えが行われますが、選定基準としては以下のようなものがあります。

- 米国企業であること

- 時価総額が一定額以上であること

- 四半期連続で黒字であること

- 一定の流動性があること

S&P500は長期で見れば右肩上がりとなっていて、日経平均と比較した約30年間の過去のチャートは下記となっています。

(引用元:Yahooファイナンス)

赤がS&P500、青が日経平均の過去30年間のチャートです。

日経平均もプラスとなっていますが、S&P500は途中大きな下落もありますが30年前に投資していれば資産は約9倍にまで膨れ上がっています。(実際には為替の影響を受けます)

構成銘柄はアップルやマイクロソフト、アマゾンといった時価総額の大きな銘柄の比率が高いので、これらの銘柄の値動きに影響を受けやすいといった特徴があります。

S&P500は四半期ごとに入れ替えが検討されているので、時代に合った優良企業が選ばれているといった特徴もあります。

まとめ

S&P500は米国株式市場の動向を表す代表的な指数の一つで、米国株式市場の時価総額の約80%をカバーしているので、米国株式市場に上場する優良500社に投資するのと同じパフォーマンスを得られます。

S&P500に連動する投資信託も低コストなファンドがいくつか存在しますが、過去3・5年では「eMAXIS Slim 米国株式(S&P500)」が、直近1年では「楽天・プラス・S&P500インデックス」の過去のパフォーマンスが最も良かったようです。

eMAXIS Slimシリーズは今後新たに低コストなファンドが登場したり、ライバルファンドが信託報酬を引き下げても追随して常に業界最低水準の信託報酬となることが期待できるファンドですし、これからS&P500に投資するならおすすめのファンドです。

参考 eMAXIS Slim 米国株式(S&P500)の評価・評判は?利回りや実質コストは?

S&P500に連動する投資信託を購入するのにおすすめな証券会社は?

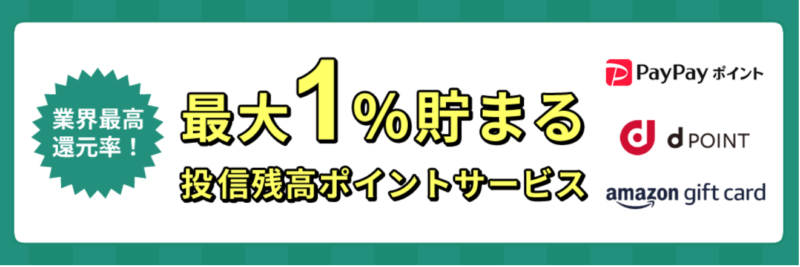

各ネット証券では投資信託に関して保有残高に応じたポイント還元と、クレジットカード積立によるポイント還元があります。(保有残高によるポイント還元もクレジットカード積立もNISA口座も対象)

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

松井証券(公式サイト)はクレカ積立に対応していませんが、投資信託保有時のポイント還元率は最高水準となっています。

クレジットカード積立のポイント還元率は、年会費がかかるカードであれば SBI証券 が最高水準ですが、実質年会費がかからない一般カードであればマネックス証券が最高水準です。

トータルのポイント還元率が業界最高水準のマネックス証券

- 保有残高によるポイント還元率(低コストファンド):0.03%(一部0.03%未満もあり)

- クレジットカード積立によるポイント還元率:1.1%

クレジットカード積立を利用し、トータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、マネックス証券を口座開設すれば作ることができ、1回以上クレジットカードの利用があれば無料となり、投信積立でも対象となるので、積立している間は費用は掛かりません。

貯まったポイントは株式手数料や暗号資産に交換することや、他のポイントサービス(dポイント・Tポイント・Pontaポイントなど)に交換することも可能です。

保有残高によるポイント還元率が高くクレカ積立もできるSBI証券

- 保有残高によるポイント還元率(低コストファンド):0.0175%~0.063%

- クレジットカード積立によるポイント還元率:0.5%(一般カード)

ゴールドカードなら1%・プラチナカードなら2%・プラチナプリファードなら5%

投資信託の保有残高によるポイント還元率は高水準で、低コストな投資信託にクレジットカード積立を利用しない場合にはおすすめです。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

>> 三井住友カード(NL)

保有残高によるポイント還元率が業界最高い水準の松井証券

- 保有残高によるポイント還元率:0.01%~1%

- クレジットカード積立によるポイント還元はなし

松井証券は投資信託の保有残高によるポイント還元率がどの投資信託も業界最高水準です。

クレジットカード積立によるポイント還元がないので、クレジットカード積立を利用しない方にはおすすめです。

松井証券では、他の金融機関で保有している株式や投資信託を待つ証券に移管する際に、移管元の金融機関に支払った手数料を全額負担してくれるので実質無料で移管することができ、移管後は投資信託の保有残高によるポイント還元を受けることができます。

Pontaポイントが貰えるauカブコム証券

- 保有残高によるポイント還元率(低コストファンド):0.005%(一部0%)

- クレジットカード積立によるポイント還元率:1%

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と高めの還元率です。

スマホでauを利用していると貯めやすいPontaポイントが貯まり、auじぶん銀行と連携すれば普通預金の金利が年率0.1%となり、au Payなどとも連携すれば0.2%になる点もメリットがあります。

またauマネ活プランに入ればauじぶん銀行の普通預金の金利が最大0.3%になったり、クレジットカード積立によるポイント還元率が最大3%とさらに優遇されます。

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

楽天ポイントが貰える楽天証券

- 保有残高によるポイント還元率:ー(4つのファンドのみポイント還元あり)

- クレジットカード積立によるポイント還元率:0.5~1%(一般カード)

ゴールドカードなら0.75%~1%・プレミアムカードなら1%・

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、実質保有残高によるポイント還元はほぼなくなりました。

クレジットカード積立は一般カードで低コストなファンド(※)は0.5%でその他のファンドは1%となっています。

※代行手数料が年率0.4%(税込)未満のファンド

楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

>> 楽天カード(公式サイト)

今利用している証券会社から他の証券会社に投資信託などは移管することが可能です。

通常は移管元の証券会社で手数料が必要になりますが、下記のネット証券なら移管元で支払った移管手数料をキャッシュバックしてくれるので実質無料で移管することができます。

投資信託の基準価額(投資信託の値段)が日本円で表示されていても、海外に投資する投資信託であれば為替の影響は基本的には避けることができません。

投資信託の購入時より円安ならば利益となりますが、円高となると為替は損失となるので投資信託を通じて購入している海外の株式等が値上がりしても利益を押し下げる要因となります。

そんな為替変動リスクを追加資金なしで小さくできるのがauカブコムFXです。

auカブコムFXはauカブコム証券で保有している株式だけでなく投資信託も担保にFXの取引が可能なので、追加で資金は必要なくFXを利用して為替ヘッジを行うことができます。(掛目の70%をFXの証拠金として利用できる)

円高が気になるなら検討してみてください!

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。

参考 【投資信託】ネット証券おすすめ比較ランキング!お得な口座は?

各資産クラスのインデックスファンドの比較についてはこちら!

個人投資家に人気の投資信託ランキングをチェックしたい方はこちら!

参考 【最新】投資信託ランキング!個人投資家が選ぶ人気のファンドは?

CFDならS&P500でハイリターンを狙うことも可能

S&P500は、CFDでも取引が可能で買いや売りの取引をレバレッジを利用して取引することもできます。

参考 CFDとは?取引の仕組みや投資する上でのメリット・デメリットは?

通常の投資信託はレバレッジ1倍と同じなので、100万円の資金に対して100万円分の取引しかできませんが、例えばレバレッジを2倍にすれば100万円の資金に対して200万円分の取引をすることが可能です。

損失も2倍となりますが利益も2倍となるので、より大きなリターンを狙いたいならCFDも検討してみてください。

GMOクリック証券ならCFD取引国内シェアNo1の実績があり安心して取引することもできます。

株価指数以外にも米国の大手IT(アマゾンやマイクロソフトなど)など約70の個別株へもレバレッジをかけて取引することも可能です。口座開設・維持費はもちろん無料です。

>> GMOクリック証券【CFD】(公式サイト)[詳細解説]

NYダウやNASDAQへ投資をするなら?

NYダウやNASDAQに連動する投資信託やETFについては下記を参考にしてみてください。