FXで日々貰えるスワップポイントは業者によって異なるため、それを利用したスワップポイントのサヤ取り(アービトラージ)という手法があります。

為替相場が上昇しようが下降しようがスワップポイントの利益を得ることができますが、どんな方法で行い利回りはどの程度となるのか紹介します。

スワップポイントのサヤ取り(アービトラージ)とは?

サヤ取りは、アービトラージ・裁定取引とも呼ばれ、同一の商品や同じ性格をもつ2つの商品の市場の歪みによる金利差や価格差に着目して利益をあげる手法です。

FXでは、金利の低い通貨を売って、金利の高い通貨を買えば外貨預金の利息に相当するスワップポイントを日々得られることができ、逆に金利の低い通貨を買って、金利の高い通貨を売ればスワップポイントを支払うこととなります。

参考 FXのスワップポイントとは?2国間の金利差を低リスクで日々もらうには?

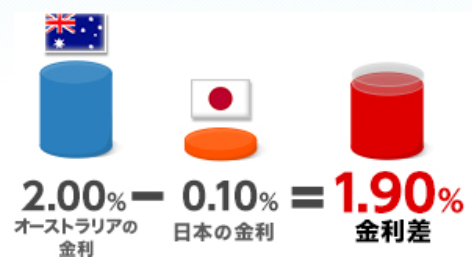

例えば、「オーストラリアドル/円」を購入した場合、オーストラリアドルを買って円を売るということになりますが、スワップポイントを左右する政策金利がオーストラリアが2%、日本が0.1%としたとき、「オーストラリアドル/円」を買えば1.9%のスワップポイントを得られることができ、逆に売れば1.9%のスワップポイントを支払うこととなります。

買いや売りのスワップポイントはFX会社によって異なるため、その歪みに着目し、買いのスワップポイントが高いFX会社で買いポジションを保有し、売りのスワップポイントが低い(支払う金額が少ない)FX会社で売りポジションを保有し、買いと売りのスワップポイントの差分を得ようというのがスワップポイントのサヤ取りです。

参考 FXのポジションとは?ポジションを持ち続けることは可能?

スワップポイントのサヤ取りは異業者間で両建てすることとなるので、為替レートが上昇しようが下降しようが為替差損益は変動しないため、為替リスクがなく低リスクで、やり方も簡単なので誰でも運用しやすいといった特徴があります。

スワップポイントのサヤ取り(アービトラージ)の方法とは?

スワップポイントのサヤ取り(アービトラージ)を行うには、基本的には同一通貨ペアを同一数量、同じ価格で、下記のようにポジションを保有します。

- 買いのスワップポイントが高いFX会社で買いポジションを保有

- 売りのスワップポイントが低いFX会社で売りポジションを保有

このように異なるFX会社間で両建ての状態とすることにより、為替変動リスクなしで買いのスワップポイントと売りのスワップポイントの差分を得られることとなります。

例えばA会社でオーストラリアドル円を1万通貨買って、スワップポイントが50円、B会社で1万通貨売ってスワップポイントがー30円だとします。

オーストラリアドル円が1円円高となっても下記の様に為替リスクはなく、スワップポイントの差分である20円が毎日利益となります。

- A会社での為替差損益は、1万通貨 × +1円 = +1万円

- B会社での為替差損益は、1万通貨 × ー1円 = ー1万円

オーストラリアドル円が1円円安となっても下記の様に為替リスクはなく、スワップポイントの差分である20円が毎日利益となります。

- A会社での為替差損益は、1万通貨 × ー1円 = ー1万円

- B会社での為替差損益は、1万通貨 × +1円 = +1万円

スワップポイントのサヤ取り(アービトラージ)のデメリット・リスクは?

資金は買いと売りで必要なので資金効率は悪い

スワップポイントのサヤ取り(アービトラージ)では、異なるFX会社で買いのポジションと売りのポジションを保有することとなるので、それぞれでポジションを維持するための証拠金が必要となります。

そのため、買いのポジションのみを保有する場合と比べて証拠金が2倍必要となり、得られるスワップポイントも買いのポジションのみを保有する場合と比べて少なくなるため資金効率は悪くなります。

それでも為替変動リスクがなくなるといった大きなメリットがあるので、大きな為替レートの下落があったとしても手堅く利益を積み重ねることができます。

スワップポイントは変動するためマイナスとなる可能性がある

スワップポイントは日々変動するため、買いのスワップポイントと売りのスワップポイントの差が小さくなることや、マイナスになってしまう可能性があります。

通常はそれほど大きくスワップポイントが動くことはありませんが、FX会社の都合等により変更されたりもするので定期的に確認しておいた方がいいでしょう。

ロスカットされる可能性がある

買いのポジションと売りのポジションを異なるFX会社で保有していれば、両方の口座を合わせれば為替差損益は相殺されますが、一つの口座だけを考えれば大幅に為替レートが動けばロスカットされる可能性があります。

参考 FXの強制ロスカットとは?計算方法や証拠金維持率・レバレッジとの関係は?

例えばオーストラリアドル円でスワップポイントのサヤ取りを行っていて、大幅に円高となった場合には、売りのポジションは大幅に含み益となっていますが、買いのポジションは大幅に含み損となっていて最悪ロスカットされてしまう可能性があります。

そのためにロスカットされる前に資金を追加する必要が出てきます。

含み益が出ている口座から含み損となっている口座に資金を移動させるという方法もありますが、リアルタイムにFX会社間で資金移動はできないので、急激に為替レートが動いてる場合には資金移動が間に合わずロスカットとなる可能性もあるので、別の資金を追加する準備をしておくことをおすすめします。

また、買いと売りで指値・逆指値の注文を入れておいて、ロスカットされる前に両方の口座を決済してしまい一旦仕切り直すといった方法も有効です。

スワップポイントのサヤ取りの利回りは?

スワップポイントのサヤ取り(アービトラージ)ではどのくらいの利益がでるのか、各通貨ペアごとに算出したのが下記となります。

| 通貨ペア | 買いのスワップポイント が高いFX会社 | 売りのスワップポイント が安いFX会社 | 差分 | 期待利回り |

|---|---|---|---|---|

| 米ドル円 | +165円 セントラル短資FX | -161円 みんなのFX(LIGHTペア) みんなのFX LIGHT FX LIGHT FX(LIGHTペア) | 4円 | 0.05% |

| 豪ドル円 | +100円 GMOクリック証券【FXネオ】 GMO外貨 | -90円 松井証券のFX 岡三オンライン【くりっく365】 | 10円 | 0.19% |

| NZドル円 | +78円 岡三オンライン【くりっく365】 | -64円 みんなのFX LIGHT FX | 14円 | 0.29% |

| カナダドル円 | +71円 岡三オンライン【くりっく365】 | -57円 GMO外貨 | 14円 | 0.24% |

| 南アフリカ ランド円 | +19円 GMOクリック証券【FXネオ】 | -14円 SBI FXトレード 松井証券のFX | 5円 | 1.11% |

| トルコリラ円 | +44.1円 みんなのFX(LIGHTペア) | -31円 岡三オンライン【くりっく365】 | 13.1円 | 6.53% |

| メキシコ ペソ円 | +22円 GMOクリック証券【FXネオ】 | -15円 SBI FXトレード | 7円 | 1.63% |

※スワップポイントは2025年7月11日前後適用分

※期待利回りは算出時点の為替レートより買いと売りに必要な証拠金(レバレッジ1倍)より算出

期待利回りは、買いのポジションのみを保有しているより落ちますが、「南アフリカランド円」「トルコリラ円」「メキシコペソ円」は為替変動リスクなしにもかかわらず、レバレッジ1倍だとそれぞれ約1.1%、約6.5%、約1.6%の利回りが期待できそうです。

実際にはレバレッジをかけることによってより利回りを上げることができ、「南アフリカランド円」「トルコリラ円」「メキシコペソ円」でレバレッジを上げた場合の期待利回りについて算出してみます。

南アフリカランド円のサヤ取りの詳細は?

南アフリカランド円を買いと売りで各1万通貨保有した場合は下記の様になります。

| レバレッジ | 投資金額 | 年間スワップ | 年間利回り | ロスカットまでの値幅 (証拠金維持率100%) |

|---|---|---|---|---|

| 1倍 | 164,360円 | 1,825円 | 1.11% | 7.9円 |

| 2倍 | 82,180円 | 3,650円 | 2.22% | 4円 |

| 3倍 | 54,787円 | 5,475円 | 3.33% | 2.7円 |

| 5倍 | 32,872円 | 9,125円 | 5.55% | 1.6円 |

| 10倍 | 16,436円 | 18,250円 | 11.10% | 0.8円 |

レバレッジを上げればその分期待利回りも上がりますが、ロスカットされるリスクも上昇し、ロスカットまでの値幅が小さくなります。

参考 FXの強制ロスカットとは?計算方法や証拠金維持率・レバレッジとの関係は?

過去南アフリカランド円が1年間にどの程度為替レートが動いたかは下記の様になっています。

| 年 | 始値 | 高値 | 安値 | 終値 | 高低差 |

|---|---|---|---|---|---|

| 2024 | 7.57円 | 8.95円 | 7.57円 | 8.32円 | 1.38円 |

| 2023 | 7.68円 | 8.31円 | 6.89円 | 7.69円 | 1.42円 |

| 2022 | 7.19円 | 8.78円 | 7.1円 | 7.69円 | 1.68円 |

| 2021 | 7.03円 | 8.15円 | 6.63円 | 7.2円 | 1.52円 |

| 2020 | 7.74円 | 7.78円 | 5.57円 | 7.02円 | 2.21円 |

| 2019 | 7.59円 | 8.21円 | 6.73円 | 7.75円 | 1.48円 |

| 2018 | 9.07円 | 9.25円 | 7.08円 | 7.61円 | 2.17円 |

| 2017 | 8.54円 | 9.21円 | 7.78円 | 9.09円 | 1.43円 |

| 2016 | 7.77円 | 8.56円 | 6.3円 | 8.5円 | 2.26円 |

| 2015 | 10.37円 | 10.39円 | 7.54円 | 7.75円 | 2.85円 |

| 2014 | 10円 | 10.78円 | 8.96円 | 10.36円 | 1.82円 |

| 2013 | 10.2円 | 11.21円 | 9.24円 | 9.99円 | 1.97円 |

| 2012 | 9.5円 | 11.05円 | 8.65円 | 10.17円 | 2.4円 |

| 2011 | 12.29円 | 12.82円 | 8.93円 | 9.46円 | 3.89円 |

| 2010 | 12.51円 | 13.05円 | 10.98円 | 12.24円 | 2.07円 |

2010年から2024年の高低差の平均は2円となっていたので、レバレッジ3倍だと1年間運用していて1回ロスカットされる可能性があるかないかといった感じです。

南アフリカランド円のロスカットまでの値幅を考慮すると、レバレッジは3~5倍程度なら資金管理の手間なども現実的に運用できそうです。

トルコリラ円のサヤ取りの詳細は?

トルコリラ円を買いと売りで各1万通貨保有した場合は下記の様になります。

| レバレッジ | 投資金額 | 年間スワップ | 年間利回り | ロスカットまでの値幅 (証拠金維持率100%) |

|---|---|---|---|---|

| 1倍 | 73,260円 | 4,782円 | 6.53% | 3.5円 |

| 2倍 | 36,630円 | 9,563円 | 13.05% | 1.7円 |

| 3倍 | 24,420円 | 14,345円 | 19.58% | 1.1円 |

| 5倍 | 14,652円 | 23,908円 | 32.63% | 0.7円 |

| 10倍 | 7,326円 | 47,815円 | 65.27% | 0.3円 |

ロスカットされるまでの値幅が小さいと、ロスカットされる前に資金を追加や移動するなど手動での対応が必要となり、運用上の手間がかかります。

そのため、1年間で為替レートが動いた高低差よりロスカットされるまでの値幅が大きければその分手間を抑えることができますが、過去トルコリラ円が年度別にどの程度為替レートが動いたかは下記の様になっています。

| 年 | 始値 | 高値 | 安値 | 終値 | 高低差 |

|---|---|---|---|---|---|

| 2024 | 4.72円 | 4.94円 | 3.94円 | 4.4円 | 1.003円 |

| 2023 | 6.96円 | 7.24円 | 4.67円 | 4.73円 | 2.57円 |

| 2022 | 8.5円 | 8.92円 | 6.9円 | 6.96円 | 2.02円 |

| 2021 | 13.84円 | 15.2円 | 6.09円 | 8.62円 | 9.11円 |

| 2020 | 18.17円 | 18.78円 | 12円 | 13.86円 | 6.78円 |

| 2019 | 20.53円 | 21.14円 | 15.96円 | 18.22円 | 5.18円 |

| 2018 | 29.7円 | 30.24円 | 15.4円 | 20.61円 | 14.84円 |

| 2017 | 33.1円 | 33.21円 | 27.98円 | 29.64円 | 5.23円 |

| 2016 | 41.28円 | 41.28円 | 30.61円 | 33.12円 | 10.67円 |

| 2015 | 51.33円 | 52.18円 | 38.8円 | 41.16円 | 13.38円 |

| 2014 | 49円 | 53.98円 | 42.88円 | 51.32円 | 11.1円 |

| 2013 | 48.54円 | 56.67円 | 46.87円 | 48.98円 | 9.8円 |

| 2012 | 40.84円 | 48.65円 | 40.49円 | 48.65円 | 8.16円 |

| 2011 | 52.66円 | 56.86円 | 40.24円 | 40.67円 | 16.62円 |

| 2010 | 62.07円 | 63.94円 | 54.49円 | 52.56円 | 9.45円 |

20010年から2024年の高低差の平均は8.4円となっていたので、レバレッジ1倍でも1年間運用していたらロスカットされる可能性はあり得るといった感じです。

年度によって値幅が大きく異なりますが、各年度の始値を見ればわかりますがトルコリラ円はずっと右肩下がりで下げていて、過去はその分為替レートが高いので高低差が大きくなっています。

トルコリラ円は例えば2011年のように高値56.86円から安値40.67円までと約16.6円の値動きがあるほど値動きが荒くなるような年度も過去にはありました。

一方2022年や2023年は年間で約2円程度と年々高低差が小さくなっています。

メキシコペソ円のサヤ取りの詳細は?

メキシコペソ円を買いと売りで各1万通貨保有した場合は下記の様になります。

| レバレッジ | 投資金額 | 年間スワップ | 年間利回り | ロスカットまでの値幅 (証拠金維持率100%) |

|---|---|---|---|---|

| 1倍 | 156,820円 | 2,555円 | 1.63% | 7.5円 |

| 2倍 | 78,410円 | 5,110円 | 3.26% | 3.8円 |

| 3倍 | 52,273円 | 7,665円 | 4.89% | 2.5円 |

| 5倍 | 31,364円 | 12,775円 | 8.15% | 1.5円 |

| 10倍 | 15,682円 | 25,550円 | 16.29% | 0.8円 |

メキシコペソ円はトルコリラ円や南アフリカランド円と比較しても為替レートの差があまりないので、投資金額はそれほど変わりません。

ただ、南アフリカランド円とメキシコペソ円はFX会社によっては10,000通貨からしか取引できなかったりする点は注意が必要です。

また、2010年から15年間メキシコペソ円が1年間にどの程度為替レートが動いたかは下記の様になっています。

| 年 | 始値 | 高値 | 安値 | 終値 | 高低差 |

|---|---|---|---|---|---|

| 2024 | 8.236円 | 9.435円 | 6.969円 | 7.522円 | 2.466円 |

| 2023 | 6.715円 | 8.756円 | 6.598円 | 8.287円 | 2.158円 |

| 2022 | 5.578円 | 7.555円 | 5.366円 | 6.707円 | 2.189円 |

| 2021 | 5.173円 | 5.645円 | 4.996円 | 5.599円 | 0.649円 |

| 2020 | 5.731円 | 5.992円 | 4.221円 | 5.173円 | 1.771円 |

| 2019 | 5.574円 | 5.980円 | 5.195円 | 5.738円 | 0.785円 |

| 2018 | 5.734円 | 6.165円 | 5.269円 | 5.577円 | 0.896円 |

| 2017 | 5.644円 | 6.433円 | 5.169円 | 5.734円 | 1.264円 |

| 2016 | 7.002円 | 7.003円 | 4.873円 | 5.640円 | 2.131円 |

| 2015 | 8.115円 | 8.204円 | 6.769円 | 7.004円 | 1.435円 |

| 2014 | 8.075円 | 8.723円 | 7.441円 | 8.115円 | 1.282円 |

| 2013 | 6.741円 | 8.458円 | 6.698円 | 8.079円 | 1.760円 |

| 2012 | 5.516円 | 6.759円 | 5.332円 | 6.752円 | 1.427円 |

| 2011 | 6.557円 | 7.286円 | 5.392円 | 5.515円 | 1.893円 |

| 2010 | 7.098円 | 7.767円 | 6.337円 | 6.574円 | 1.430円 |

2010年から2024年の高低差の平均は1.57円となっていたので、レバレッジ5倍で1年間運用したら1回ロスカットされる可能性はあり得るといった感じです。

メキシコペソ円はトルコリラ円や南アフリカランド円よりも高低差が小さいので、よりレバレッジをかけた運用が可能そうです。

スワップポイントのサヤ取りを行うのにおすすめのFX会社は?

買いのスワップポイントが高いおすすめFX会社

買いのスワップポイントが高いFX会社は、通貨ペアによって異なりますが、高金利通貨である「南アフリカランド円」「メキシコペソ円」ではGMOクリック証券が安定的に高いスワップポイントとなっています。

>> GMOクリック証券【FXネオ】(公式サイト)[詳細解説]

「トルコリラ円」は、みんなのFXのLIGHTペアが高いスワップポイントとなっています。

売りのスワップポイントが低いおすすめFX会社

売りのポジションでのスワップポイントの支払額が少なくなっているのは、「南アフリカランド円」はSBIFXトレードと松井証券、「メキシコペソ円」ではSBIFXトレード、「トルコリラ円」ではくりっく365のFXが売りのポジションを保有するのに向いています。

>> SBI FXトレード(公式サイト)[詳細解説]

>> 松井証券のFX(公式サイト)

参考 SBI FXトレードと松井証券FXの違いを比較!おすすめはどっち?

>> 岡三オンライン【くりっく365】(公式サイト)

参考 くりっく365を比較(手数料・ロスカットなど)!おすすめの取扱業者は?

FXのスワップポイントのサヤ取りに関するよくある質問

- Qサヤ取りは本当に儲かりますか?

- A

理論上は利益が出せますが、為替変動やスワップポイントの変化により損失の可能性もあります。

- Qどの通貨ペアがサヤ取りに向いていますか?

- A

南アフリカランド円やトルコリラ円、メキシコペソ円など、高金利通貨と低金利通貨の組み合わせが一般的です。

- Qサヤ取りに向いたFX会社はどこですか?

- A

買いのスワップポイントが安定的に高く、売りのスワップポイントが安定的に低いFX会社が向いています。通常FX会社では買いのスワップポイントより売りのスワップポイント大きいため1社でサヤ取りはできず複数口座の開設が必要です。

まとめ

FXでは必勝法とも言われるスワップポイントのサヤ取り(アービトラージ)という手法があり、買いや売りのスワップポイントはFX会社によって異なるため、その歪みに着目し、買いのスワップポイントが高いFX会社で買いポジションを保有し、売りのスワップポイントが低いFX会社で売りポジションを保有し、買いと売りのスワップポイントの差分を得ようというのがスワップポイントのサヤ取りです。

スワップポイントのサヤ取り(アービトラージ)のメリット・デメリットとしては下記のような点が挙げられます。

メリット

- 為替レートの変動に関係なく利益を上げることができるため低リスク

- 運用方法は簡単で相場を読む必要がないので誰でも運用しやすい

デメリット

- 資金は買いと売りで必要なので資金効率は悪い

- スワップポイントは変動するためマイナスとなる可能性がある

- ロスカットされる可能性がある

スワップポイントは日々変動するため期待利回りも日々変動しますが、「南アフリカランド円」「トルコリラ円」「メキシコペソ円」は為替変動リスクなしにもかかわらず、レバレッジ1倍でもそれぞれ約1.1%、約6.5%、約1.6%の利回りが期待できそうです。

FXなのでレバレッジをかけることができ、年間の平均高低差を考慮するとレバレッジ3~5倍程度であれば資金管理の手間などを考慮しても現実的に運用できそうで、10%程度の利回りも期待できそうです。

ほったからかしできるような運用方法ではありませんが、多少の手間で為替変動リスクなくスワップポイントの差分を受け取れるので検討してみてください。