FX取引の大きな特徴であるレバレッジは、直訳すると「てこの原理」のことで小さな力で大きなものを動かすことができる仕組みのことを言います。

FXも「てこの原理」のように小さな資金で、数倍から数十倍の金額を取引することが可能です。

そんなレバレッジとはどのようなものか、メリット・デメリットやレバレッジ1倍(レバレッジなし)の時に借金することがあるのかなど解説します。

レバレッジとは?

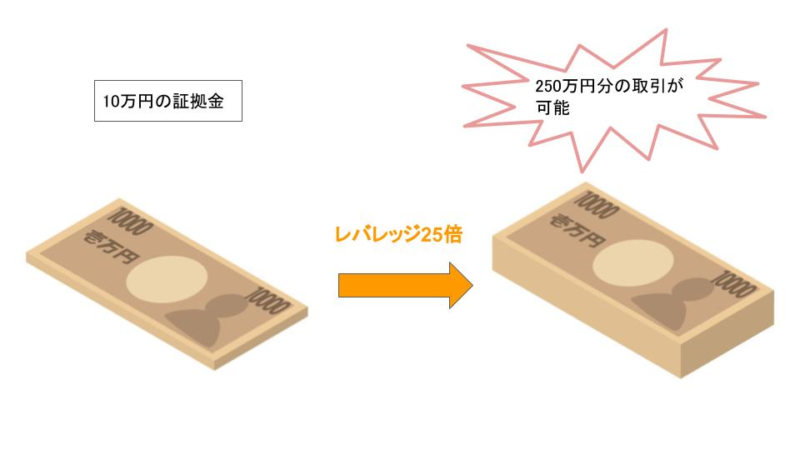

レバレッジはFX会社に預けた資金(証拠金)を担保に、資金の何倍もの金額の取引を可能とする仕組みで、国内FX会社なら預けた資金の最大25倍までの取引を行うことができます。

例えば10万円をFX会社に預けていた場合、10万円分の取引を行えばレバレッジ1倍(レバレッジなし)の取引ということになります。

FXではレバレッジをかけることができるので、預けた資金が10万円なら最大25倍までレバッジをかけることができるので250万円分の取引を行うことができます。

レバレッジの計算方法とは?

レバレッジは国内では多くのFX会社で、25倍までのレバレッジをかけることができますが、取引するときにレバレッジを指定して取引するわけではなく下記の計算式で算出されます。

(現在の為替レート × 取引数量) ÷ 証拠金 = レバレッジ

例えば、証拠金として100万円を預けていて、米ドル円が100円の時に1万通貨取引するとしたら、(100円×1万通貨)÷100万円となるので、レバレッジ1倍となります。

取引数量を2万通貨にすると(100円×2万通貨)÷100万円の取引となるので、レバレッジは2倍となり、預けた資金に対してどの程度の数量を取引するかでレバレッジは変わるので、自分でレバレッジの倍率はコントロールすることができます。

多くのFX会社ではマイページなどで証拠金維持率を確認することができますが、それからレバレッジを簡単に求めることもできます。

参考 FXの強制ロスカットとは?計算方法や証拠金維持率・レバレッジとの関係は?

レバレッジをかけるメリットとは?

レバレッジをかけるメリットとして下記の2点が挙げられます。

- 少額から取引することができる

- 資金効率がいい取引をすることができる

少額から取引することができる

レバレッジは最大25倍までかけられるということは、取引金額の「25分の1の資金」で取引することができると言い換えられます。

例えば100万円分の取引を行う時に、レバレッジ1倍(レバレッジなし)の場合は、100万円の資金が必要ですが、レバレッジ25倍なら25分の1の4万円で取引することは可能です。

| 取引金額 | 最低限必要な資金 |

|---|---|

| 10万円 | 4,000円 |

| 50万円 | 20,000円 |

| 100万円 | 40,000円 |

ただ、レバレッジ25倍での取引はすぐに強制ロスカットとなる可能性が高いので、よりレバレッジを低く取引をすることをおすすめします。

資金効率が良い取引をすることができる

レバレッジをかけて取引することで、同じ資金でも取引数量をより多くできるので利益も大きくなります。

例えば資金が10万円で、1ドル100円の時に買いの取引をしたと想定すると、レバレッジをかければかけるほど同じ資金でも大きな利益を上げることが可能なので資金効率が良くなっていると言えます。

| レバレッジ | 1倍 | 10倍 | 25倍 |

|---|---|---|---|

| 取引数量 | 1,000ドル | 10,000ドル | 25,000ドル |

| 1ドル101円になった場合 | +1,000円 | +10,000円 | +25,000円 |

ただ、逆に1ドル99円となった場合の損失もレバレッジをかければかけるほど大きくなり、よりハイリスク・ハイリターンな取引となります。

レバレッジをかけるデメリットとは?

レバレッジをかけるデメリットとしては下記の2点が挙げられます。

- 損失が大きくなる場合がある

- レバレッジをかけすぎると強制ロスカットになりやすい

損失が大きくなる場合がある

レバレッジをかけるということは同じ資金でも取引数量をより多くできるので利益も大きくなりますが、思惑と異なる動きとなった時には損失も大きくなる可能性があります。

特に高いレバレッジで取引すると、少しの値動きでも損失が大きくなりやすいです。

レバレッジをかければかけるだけ利益も大きくはなりますが、損失も大きくなるのでレバレッジはやみくもに高くせず、損切りや資金管理などにも気を付けながら取引する必要があります。

レバレッジをかけすぎると強制ロスカットになりやすい

強制ロスカットは、保有しているポジション(ある通貨ペアを保有している状態)の評価損が一定のレベルに達した場合、更なる損失拡大を防ぐためにFX会社が自動で決済を行う仕組みのことを言います。

参考 FXの強制ロスカットとは?計算方法や証拠金維持率・レバレッジとの関係は?

例えば資金100万円で1ドル100円の時に、レバレッジの倍率によって強制ロスカットされてしまう為替レートの値は下記のように変化します。(証拠金維持率の100%を下回った場合に強制ロスカットとなると仮定)

| レバレッジ | 1倍 | 2倍 | 3倍 | 5倍 | 10倍 | 25倍 |

|---|---|---|---|---|---|---|

| 取引数量 | 1万通貨 | 2万通貨 | 3万通貨 | 5万通貨 | 10万通貨 | 25万通貨 |

| 強制ロスカットとなる為替レート | 4円 | 54円 | 70.7円 | 84円 | 94円 | 100円 |

レバレッジをの倍率が高くなるほどく強制ロスカットとなる為替レートが高くなり、レバレッジ25倍の場合は100円を少しでも割ってしまったら強制ロスカットとなってしまいます。

レバレッジ1倍なら1ドル100円が4円まで下がったら強制ロスカットとなりますが、ドル円の史上最安値は75円台なので強制ロスカットとなる可能性はほぼないと考えられます。

またレバレッジ3倍程度までなら史上最安値水準まで円高となっても強制ロスカットとはならないので、レバレッジ3倍程度までなら比較的安全に取引することができます。

レバレッジをかければかけるほど強制ロスカットとなる水準があがるのでリスクが高くなると言えます。

レバレッジ1倍(レバレッジなし)でも借金することはある?

結論から言うと、レバレッジ1倍でも借金となる可能性はゼロではありません。

「レバレッジ1倍=預けた資金と同じ金額で取引する」と聞くと、預けた資金以上の損失は出ないように思えますが、実際には損失となる場合があります。(FXでは追証を採用しているサービスもありますが、追証が発生しても期限内に追加資金などを入れなくても強制ロスカットされるだけなので借金とはとらえてないです)

例えば資金が100万円で1ドル100円の時に米ドル円を1万通貨買ったとして、為替レートは0円やマイナスとなることはないので、1ドルが0円に限りなく近づいても損失は100万円に限りなく近づくだけなので口座残高がマイナスとなることはありません。(FX取引には「ロスカット」があるので、口座残高が0円になる前に強制的に決済されます)

参考 FXの強制ロスカットとは?計算方法や証拠金維持率・レバレッジとの関係は?

ただ、1万通貨を売った時はどうでしょう?

1ドル100円で売った後に200円になれば100万円の損失なので、そこで口座残高は0円になり201円となれば最初の資金以上の損失となり追加で入金が必要になる可能性があります。

ただ、売りの場合でもロスカットがあるので、実際には損失が青天井に膨らむことはありませんが、相場が急変した時などにはロスカットでの決済が間に合わず資金以上の損失が出て借金となる可能性があります。

FXのレバレッジに関するよくある質問

- QFXでレバレッジをかけるメリットは何ですか?

- A

FXでレバレッジをかけるメリットは、少額の資金で大きな取引ができることです。例えば、レバレッジ25倍なら、本来100万円必要な取引を、4万円の証拠金で始められます。これにより、資金効率を高めて大きな利益を狙うことが可能です。

- Qレバレッジを高くすると、リスクも高くなるのはなぜですか?

- A

レバレッジを高くすると、少しの為替変動でも損益が大きく動くため、短時間で大きな損失を被るリスクが高まります。また、ロスカット(強制決済)されるまでの値幅が小さくなるため、意図しないタイミングで取引が終了してしまう可能性もあります。

- Qレバレッジ1倍でFXをすると儲からないですか?

- A

大きな利益は狙いにくいですが、為替変動によるスワップポイントなど長期投資向きの手法があります。

まとめ

FXの最大の魅力でもあるレバレッジは、預けた資金以上の取引ができるので資金効率が良く、うまく利用すれば利益を大きく増やすことも可能ですが、逆に大きな損失となることもあり得ます。

レバレッジをかけたことによるリスクをちゃんと理解して投資を行えば、より有利に取引することができます。

例えば、レバレッジを2倍にすればスワップポイントも為替差益も2倍になり、ロスカットされない限りスワップポイントをずっともらい続けるような運用をすることができます。

結局レバレッジは使い方次第で、レバレッジを高くするのも低くするのも自分でコントロールすることができます。

自分がどこまでリスクを許容できるか理解したうえで投資をすることによって、より有利に投資ができます。

FXのレバレッジの仕組みを理解するためにも少額から実際に投資してみて感覚を養うことが重要で、実際に少額でも取引をしてみれば、いろんな本など読むより理解度はかなり進むと思います。

最低4円からトレードができるSBIFXトレード

1通貨から取引することができるので、米ドル円が100円とすると最低4円から取引ができ、少額投資にもっとも適しています。

取引コストとなるスプレッドも1,000通貨以下は業界最狭水準なので低コストで取引することができ、スワップポイントも高めなので中長期的な取引にも向いています。

またSBI FXトレードでは、FXのメリットを享受しながら外貨を積立てることができる「つみたて外貨」を利用することができます。

SBI FXトレードはFX業界でも数少ない1通貨から取引できるので、米ドル円なら数百円からでもFXが十分体験できます。

今なら新規口座開設時に、つみたて外貨の口座も作るだけで3,000円分相当の米ドルポジションが付与され、さらにFXで1万通貨を取引するだけでつみたて外貨口座に2,000円分相当の米ドルポジションが付与されるキャンペーンを実施中です。(別途取引高に応じて最大1,000,000円キャッシュバックも実施中)

もちろん口座開設・維持費は無料ですのでこの機会にぜひ試してみてください。

>> SBI FXトレード(公式サイト)[詳細解説]

1通貨から取引できる松井証券FX

1通貨から取引ができ、スプレッドも比較的狭い水準です。また株式や投資信託などと合わせて資産の一元管理をすることができます。

FXで人気の高いリピート型の自動売買も1通貨から行えるので、試してみるのに最適です。

>> 松井証券のFX(公式サイト)

外為どっとコムでは、今なら外貨を積み立てできる「らくらくFX積立」の口座開設をするだけで、200円相当のFXポイントが貰えるので資金がなくてもすぐに外貨積立を始めることができます。

さらに通常のFX口座である「外貨ネクストネオ」も口座開設して10万通貨の取引を1回行えば1,000円のキャッシュバック、さらに「らくらくFX積立」で1回以上の定期買付すれば1,000円相当のFXポイントが貰えます。

>> 外為どっとコム(公式サイト)