iFreeレバレッジ NASDAQ100は、低コストインデックスファンドシリーズiFreeシリーズで、米国にある世界最大の新興企業(ベンチャー)向け株式市場であるNASDAQ市場の代表的な株式で構成されるNASDAQ100指数を対象としたレバレッジ型ファンドです。

日々の基準価額の値動きがNASDAQ100の値動きの2倍程度となることを目指した運用を行うとのことですが、どんな内容のファンドなのか確認してみました。

iFreeレバレッジ NASDAQ100の特徴

投資対象

iFreeレバレッジ NASDAQ100は、日々の基準価額の値動きがNASDAQ100指数(米ドルベース)の値動きの2倍程度となることを目指したレバレッジ型ファンドです。

NASDAQ100指数は、米国ナスダック市場に上場する金融セクターを除外した時価総額上位100銘柄で構成され、アップル、アマゾン、マイクロソフトといった最先端技術を有する企業や、コストコやスターバックスなどの製品・サービスを提供する企業などで構成されています。

参考 ナスダック(NASDAQ)に連動する投資信託やETFを比較!おすすめなのは?

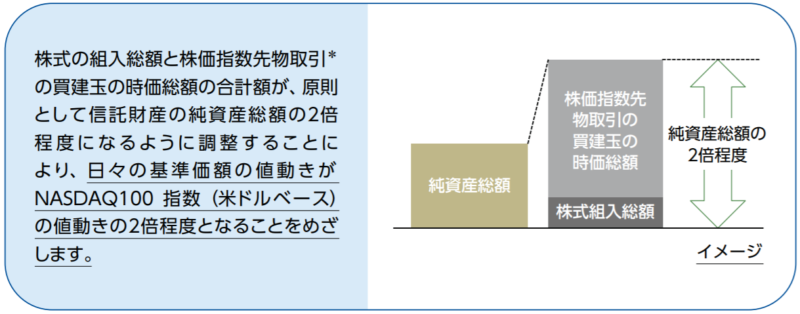

iFreeレバレッジ NASDAQ100は、株式の組入総額と株価指数先物取引の買建玉の時価総額の合計額が、原則として純資産総額の2倍程度になるように調整して運用されるそうです。

レバレッジは、「テコの原理」を意味する言葉で、少額の資金で大きな金額を動かすことができるので、レバレッジを高くすることで少ない資金を効率的に使い大きな利益を狙えるメリットがある一方で、その分下落した際の値動きも大きくなりよりハイリスク・ハイリターンとなります。

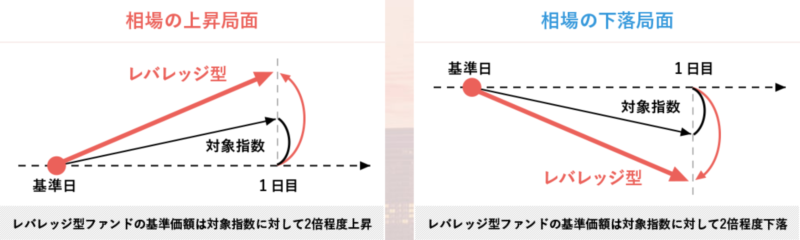

iFreeレバレッジ NASDAQ100はレバレッジ型ファンドなので、対象指数であるNASDAQ100の値動きの2倍の値動きとなるので、対象指数が1日に10%上昇した場合、ファンドの基準価額は20%程度上昇しまが、逆に対象指数が1日に10%下落した場合、基準価額が20%程度下落します。

また、上昇と下落を繰り返すような相場ではレバレッジ型ファンドはパフォーマンスが次第に悪化していくという特性があるため、長期で保有するほどベンチマークの動きから乖離していきます。

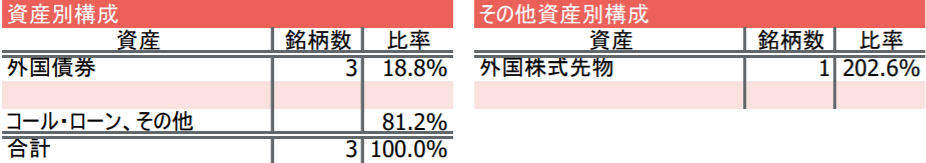

※下記はiFreeレバレッジ NASDAQ100「月報(2019年12月)」からの情報です。

資産別構成

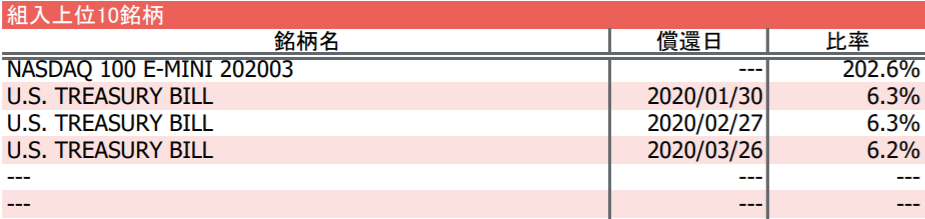

組入上位10銘柄

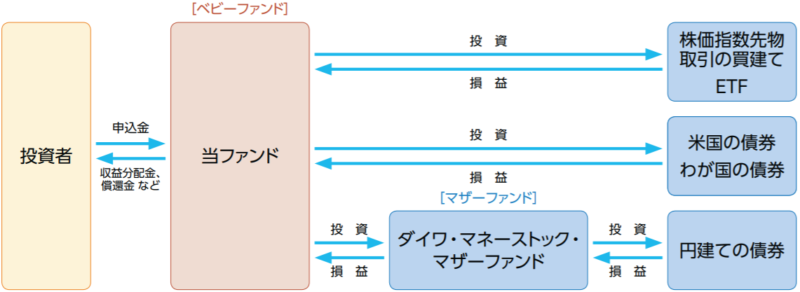

ファンドの仕組み

iFreeレバレッジ NASDAQ100はファミリーファンド方式で運用され、実質的な運用は下記のような仕組みとなっています。

購入時手数料・信託報酬(実質コスト)などのコスト

| 購入時手数料(税込) | 2.2%が上限 |

| 信託報酬(税込) | 0.99% |

| 実質コスト(税込) | 1.035% |

| 信託財産留保額 | なし |

分配金

一度決算を迎えましたが分配金は出ておらず、今後も分配金はでないことが想定されます。

つみたてNISA(積立NISA)・iDeCo対応状況

iFreeレバレッジ NASDAQ100はつみたてNISAの対象外で、iDeCoもネット証券での取り扱いはないようです。

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

過去の運用成績(リターン・リスク)

リターン・リスク

| 1年 | |

| リターン | 81.90%(3位) |

| リスク(標準偏差) | 29.70(18位) |

| シャープレシオ | 2.76(1位) |

| 対象ファンド数※ | 25本 |

※:「株式ブル型」カテゴリ

基準価額騰落率

| ファンド | 参考指数 (NASDAQ100指数(米ドルベース)) |

|

| 1ヶ月 | +7.0% | +3.9% |

| 3ヶ月 | +28.5% | +14.2% |

| 6ヶ月 | +26.9% | +14.5% |

| 1年 | +81.9% | +39.5% |

| 設定来 | +40.7% | +23.3% |

※iFreeレバレッジ NASDAQ100「月報(2019年12月)」より

※ファンド設定日は2018年10月19日

※上記は過去の実績であり、将来の運用成果は保証されません

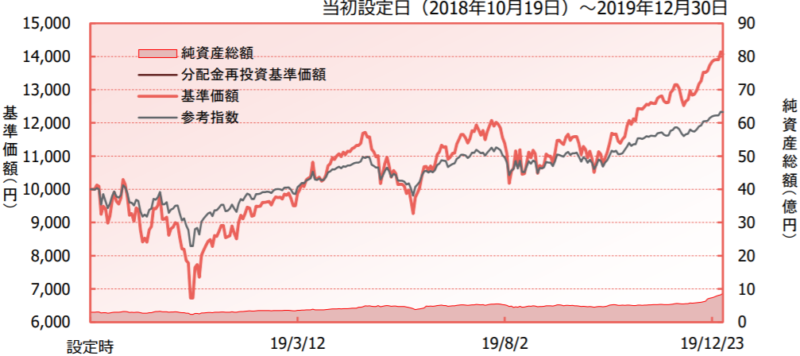

基準価額・純資産の推移

所感

ファンドが設定されてから約1年近くが経過しましたが、レバレッジ型ファンドだけあり値動きは大きく、2018年12月にNASDAQ100指数が約15%強下落した際には、iFreeレバレッジ NASDAQ100は約30%以上下落しています。

逆に株価が上昇基調となると、iFreeレバレッジ NASDAQ100は大きくパフォーマンスがよくなるという特徴があります。

ただ、相場が横ばい相場となると、パフォーマンスが次第に悪化していくという特徴もあります。

NASDAQ100指数は長期で見れば、右肩上がりとなっている株価指数なので、リスクをとってでも今後もNASDAQ100指数の成長を期待するなら、当ファンドは投資先として選択肢の一つなり得そうです。

当ファンドの情報

- ベンチマーク:NASDAQ100指数(米ドルベース)の値動きの2倍程度

- 購入時手数料(税込):2.2%

- 信託報酬(税込):0.99%(実質コスト:1.035%)

- 信託財産留保額:なし

- 純資産残高:約20億円

- 分配金利回り:なし

- 決算:年1回(10月18日)

- 買付単位:100円以上1円単位、積立も100円から(SBI証券などのネット証券)

- 償還日:無期限(設定日:2018年10月19日)

- つみたてNISA:対象外

- iDeCo:ネット証券での取り扱いなし

評価・まとめ

iFreeレバレッジ NASDAQ100は、日々の基準価額の値動きがNASDAQ100指数(米ドルベース)の値動きの2倍程度となることを目指したレバレッジ型ファンドです。

iFreeレバレッジ NASDAQ100はレバレッジ型ファンドなので、対象指数であるNASDAQ100指数の値動きの2倍の値動きとなるので、対象指数が1日に10%上昇した場合、ファンドの基準価額は20%程度上昇しますが、逆に対象指数が1日に10%下落した場合、基準価額が20%程度下落するといったハイリスク・ハイリスク・ハイリターンな値動きとなります。

NASDAQ100指数は長期で見れば、右肩上がりとなっている株価指数なので、リスクをとってでも今後もNASDAQ100指数の成長を期待するなら、当ファンドはレバレッジ型でないファンドより大きなパフォーマンスが期待できます。

また、CFDでもNASDAQ100指数への投資は可能で、CFD国内シェアNo1のGMOクリック証券なら最大10倍のレバレッジをかけることができます。

参考 CFDとは?取引の仕組みや投資する上でのメリット・デメリットは?

iFreeレバレッジ NASDAQ100指数に投資するならSBI証券か楽天証券がおすすめ!

SBI証券なら投資信託を保有しているだけで1,000万円未満は年率0.1%、1,000万円以上は年率0.2%のTポイントがもらえるのでお得です。Tポイントで投資信託を購入できるポイント投資も行うことができます。もちろん口座開設・維持費は無料です。

楽天証券では残高に関係なく投資信託を保有しているだけで年率0.048%の楽天ポイントが貰えるのでお得です。

さらに楽天証券なら、貰ったポイントは投資信託の購入にも利用できたり、楽天銀行との連携で普通預金の金利が0.15%になったり、楽天カードで投資信託の積立を行えば1%のポイントが付与されたりとメリットが多いです。

楽天証券だけでなく、楽天銀行や楽天カードも口座開設・維持費用は無料です。

下記の証券会社でも購入できます。

>>マネックス証券(詳細解説)

>> 松井証券(詳細解説)

>> 岡三オンライン(詳細解説)

(口座開設時に必ず選ぶ特定口座の説明はこちら)

各資産クラスのインデックスファンドの比較についてはこちら!

コメント