S&P500は米国株式市場の動向を表す代表的な指数の一つで、人気がある株価指数です。

S&P500に連動する投資信託を購入すれば投資が可能ですが、そんな投資信託の中にはレバレッジ型と呼ばれる、より高いリターンを狙える投資信託もあるので。S&P500を対象にしたレバレッジ型の投資信託を比較してみました。

S&P500のレバレッジ型投資信託の比較

S&P500のレバレッジ型投資信託には下記のようなファンドがあります。

| ファンド名 | 購入時手数料 | 信託報酬 (税込) |

実質コスト (税込) |

レバレッジ倍率 | 純資産総額 (百万円) |

純資産残高 年間増加額 |

|---|---|---|---|---|---|---|

| NZAM・レバレッジ 米国株式2倍ブル |

2.2%以内 | 0.88% | 1.088% | 2倍 | 1,679 | -599 |

| iFreeレバレッジ S&P500 | 2.2%以内 | 0.99% | 1.077% | 2倍 | 22,847 | +2,491 |

| S&P500・4倍ブル型ファンド | 3.3%以内 | 1.24% | – | 4倍 | 1,104 | – |

購入時手数料

レバレッジ型投資信託はインデックスファンドとは異なり金融機関によっては購入時手数料がかかります。

ただ、iFreeレバレッジ S&P500以外はネット証券のみ取り扱いがあり、下記のように主なネット証券の購入時手数料は無料となっています。

| NZAM・レバレッジ 米国株式2倍ブル |

iFreeレバレッジ S&P500 | S&P500・ 4倍ブル型ファンド |

|

| SBI証券 | 無料 | 無料 | 無料 |

| 楽天証券 | 無料 | 無料 | ー |

| マネックス証券 | 無料 | 無料 | ー |

| 三菱UFJ eスマート証券 |

無料 | 無料 | ー |

| 松井証券 |

無料 | 無料 | ー |

S&P500・4倍ブル型ファンドは、SBI証券のみ取り扱いがあります。

信託報酬・実質コスト

信託報酬はインデックスファンドと比べるとあまり低コストとは言えま円が、「NZAM・レバレッジ米国株式2倍ブル」が一番低コストとなっています。

ただ、投資信託は公開されている信託報酬以外にも監査費用や株式等の売買手数料などの隠れコストがかかり、その他の費用・手数料も含めた費用を実質コストと呼びますが、実質コストは「iFreeレバレッジ S&P500」の方が低コストとなっています。

実質コストはその年の運用によって変わるので、必ず「iFreeレバレッジ S&P500」が低コストとは言えませんが少なくとも直近の運用では「iFreeレバレッジ S&P500」の方が低コストで運用できていたと言えます。

また、実質コストは毎年変わり、各ファンドで決算時期や集計している日数が異なるので厳密には正しく比較できないので、実質コストだけでなく下記の過去のパフォーマンスも参考にしてください。

レバレッジ倍率

レバレッジ倍率は「NZAM・レバレッジ米国株式2倍ブル」「iFreeレバレッジ S&P500」が2倍、「S&P500・4倍ブル型ファンド」が4倍となっていて、レバレッジ倍率が高ければ高いほどハイリスク・ハイリターンな値動きとなります。

ただ、下落が想定される相場でレバレッジをかけて売りの取引ができるレバレッジ型投資信託はなかったり、投資信託の値段である基準価額は1日に1つの価額なので、実際に注文した時とタイムラグがあり特にレバレッジ型投資信託の場合は想定した価額より異なる価額で注文が成立する可能性があります。

短期的に上昇が想定され、リアルタイムにより高いレバレッジをかけて大きな利益を得るならCFDの方が向いてますし、売りも可能なので下落が想定される場合にも大きな利益を上げることが可能です。

CFD大手のGMOクリック証券ならS&P500を取引でき、下記のようなメリットがあります。

CFDのメリット

- レバレッジは最大10倍までかけることができる

- ほぼ24時間・祝日も取引ができる

- 買いからも売りからも利益が出せる

- 売りの場合は金利調整額、買いの場合は権利調整額を受け取れる

- 無期限で保有し続けることも可能

- S&P500以外の株価指数や金・原油、米国個別株など多くの銘柄を取引できる

CFDの取引は非常に簡単で、取引銘柄・取引数量を指定して「買い」か「売り」のボタンを押下するだけと直感的に取引できます。

取引手数料、口座開設・維持費は無料なので、この機会に試してみてください。

>> GMOクリック証券【CFD】(公式サイト)

純資産総額・純資産残高年間増加額

純資産総額・純資産残高年間増加額ともに「iFreeレバレッジ S&P500」が一歩抜けていて、人気が高く安定的な運用が期待できます。

「NZAM・レバレッジ米国株式2倍ブル」は償還日は無期限ですが、純資産総額は小さく年間増加額がマイナスということもあり早期償還となる可能性もあるかもしれません。

「S&P500・4倍ブル型ファンド」は償還日が2025年2月17日となっているので、その期間まで上昇を想定する場合にはいいかもしれませんが、償還日直前に大きな下落をしてもう少し運用したいと思っても償還されてしまうといったリスクがあるので、同じレバレッジを掛けたいならCFDとかを利用したほうが柔軟に取引できます。

S&P500のレバレッジ型投資信託のパフォーマンス比較

| ファンド名 | 1年 | 3年 | 5年 |

|---|---|---|---|

| NZAM・レバレッジ 米国株式2倍ブル | -41.07% | – | – |

| iFreeレバレッジ S&P500 | -41.00% | 5.73% | — |

| S&P500・4倍ブル型ファンド | – | – | – |

「iFreeレバレッジ S&P500」以外はまだ運用期間が短いので比較しがたいですが、少なくとも直近1年では信託報酬が低コストな「NZAM・レバレッジ米国株式2倍ブル」より「iFreeレバレッジ S&P500」の方がパフォーマンスは良かったと言えます。

また、S&P500に連動する投資信託とレバレッジがある場合とのパフォーマンスを比較すると下記のような感じとなっています。

(引用元:モーニングスター)

赤がiFreeレバレッジ S&P500、橙がeMAXIS Slim 米国株式(S&P500)、青がS&P500(配当込み、円ベース)の過去3年のトータルリターンのチャートです。

2020年始めの下落で「iFreeレバレッジ S&P500」は大きく下落したものの、その後2021年末まではS&P500が右肩上がりだったので、「iFreeレバレッジ S&P500」もパフォーマンスが良くなっていてS&P500の2倍近くまで達しました。

ただ、その後S&P500が上下を繰り返す流れになると「iFreeレバレッジ S&P500」の下落幅が大きく、S&P500よりパフォーマンスが悪くなっています。

このようにレバレッジ型投資信託は参照指数が上昇傾向であれば大きく利益を伸ばせますが、下落や横ばいとなるとパフォーマンスは参照指数に劣る局面があることは留意ください。

レバレッジ型投資信託とは?

投資信託には例えばS&P500のような参照指数の値動きに連動する(レバレッジ1倍)投資信託があり、インデックスファンドと呼ばれますが、レバレッジ型投資信託は参照指数に一定の倍率(レバレッジ倍率)を掛けた値動きと連動する投資信託です。

レバレッジは小さな力で大きなものを動かすことができる「てこの原理」のことで、投資の世界では少額の資金で大きなリターンを期待できることを言います。

レバレッジ型とは逆にインバース型と呼ばれる参照指数の反対に一定の倍率を掛けた値動きとなる投資信託もあり、レバレッジ型をブル型、インバース型をベア型とも呼びます。

そんなレバレッジ型投資信託には下記のような特徴があります。

参照指数が上昇傾向にある時には大きな利益を得られる可能性がある

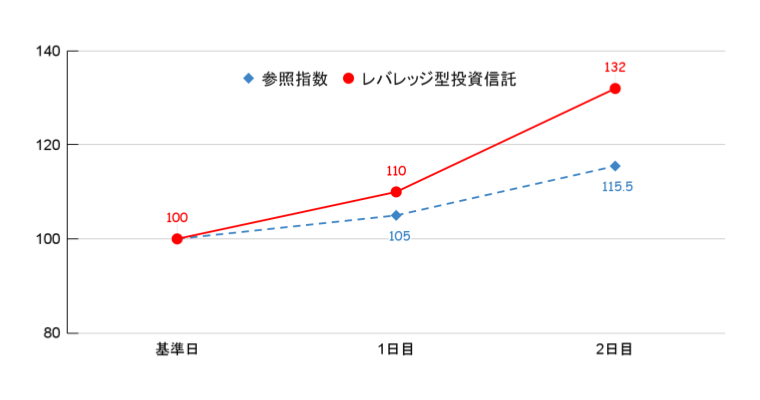

レバレッジ型投資信託は、例えば参照指数をS&P500でレバレッジ2倍だとするとS&P500の日々の値動きの2倍の値動きをすることになります。

S&P500が5%上昇すれば、10%の上昇をするといった値動きとなります。

ただ、例えば下記のように参照指数であるS&P500が1日目に5%、2日目に10%と連続で上昇すると「2日目と基準日の比較」のようにレバレッジ型投資信託は単純な2倍であれば15.5%×2=31%となりそうですが、32%と2倍以上の上昇となっています。

| 基準日 | 1日目 | 2日目 | 2日目と基準日の比較 | |

| 参照指数 | 100 | 105 | 115.5 | 15.5% |

| (前日比) | ー | 5% | 10% | |

| レバレッジ型投資信託 | 100 | 110 | 132 | 32.0% |

| (前日比) | ー | 10% | 20% |

参照指数が連続して上昇するような局面ではレバレッジの倍率以上のパフォーマンスとなるため短期間でも大きな利益を得ることができます。

参照指数が下落傾向となると大きな損失となる可能性がある

相場が下落傾向にある場合は、例えば参照指数であるS&P500が5%下落すれば、10%の下落をするといった値動きとなります。

そのため参照指数であるS&P500が1日目に5%、2日目に10%と連続で下落すると「2日目と基準日の比較」のようにレバレッジ型投資信託は単純な2倍であればー14.5%×2=ー29%となりそうですが、ー28%と2倍の下落よりはややパフォーマンスが良くなっています。

| 基準日 | 1日目 | 2日目 | 2日目と基準日の比較 | |

| 参照指数 | 100 | 95 | 85.5 | ー14.5% |

| (前日比) | ー | ー5% | ー10% | |

| レバレッジ型投資信託 | 100 | 90 | 72 | ー28.0% |

| (前日比) | ー | ー10% | ー20% |

参照指数が連続して下落するような局面ではレバレッジの倍率よりはパフォーマンスはやや良くなるものの大きな下落となるので短期間でも大きな損失となる場合があり得ます。

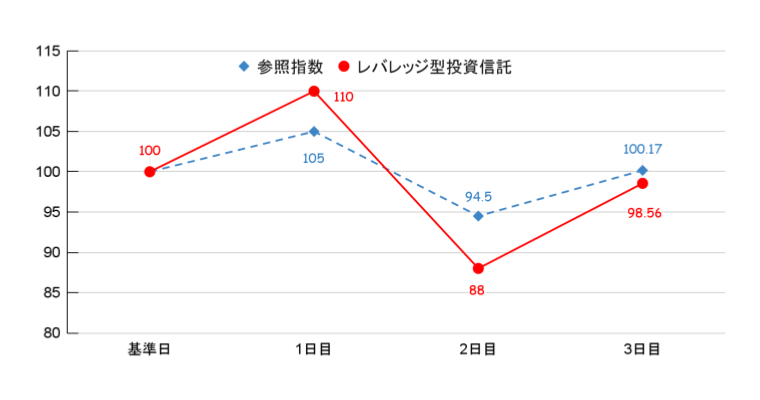

参照指数が横ばいの時でも損失となる可能性がある

参照指数が上昇と下落を繰り返すような場合は、例えばS&P500が1日目に5%上昇、2日目に10%の下落、3日目に6%上昇したとします。

下記のように参照指数は3日目と基準日を比べるとほぼ変わらないですが、レバレッジ型投資信託ではマイナスの運用成績となっています。

| 基準日 | 1日目 | 2日目 | 3日目 | 3日目と基準日の比較 | |

| 参照指数 | 100 | 105 | 94.5 | 100.17 | 0.17% |

| (前日比) | ー | 5% | ー10% | 6% | |

| レバレッジ型投資信託 | 100 | 110 | 88 | 98.56 | ー1.44% |

| (前日比) | ー | 10% | ー20% | 12% |

このようにレバレッジ型投資信託は横ばいの局面では逓減、減価と言われる現象が発生するといった特性があり、基準価額は時間の経過とともに押下げられることになります。

参照指数の上昇が続く場合や下落が続く場合、横ばいの場合のどれも2日以上離れた日との比較ではレバレッジ倍率通りの値動きとはならない点は認識しておく必要があります。

まとめ

S&P500は長期で見れば右肩上がりで成長した人気がある米国の株価指数で、S&P500の日々の値動きに一定の倍率(レバレッジ倍率)を掛けた値動きと連動する投資信託がレバレッジ型投資信託で、下記のような特徴があります。

- 参照指数が上昇傾向にある時には大きな利益を得られる可能性がある

- 参照指数が下落傾向となると大きな損失となる可能性がある

- 参照指数が横ばいの時でも損失となる可能性がある

レバレッジの倍率が高ければ高いほど値動きは大きくなり、ハイリスク・ハイリターンな投資となります。

S&P500を参照指数としたレバレッジ型投資信託は数はあまり多くないですが、実質コストや過去のパフォーマンスの点ではレバレッジ2倍の「iFreeレバレッジ S&P500」がおすすめです。

参考 iFreeレバレッジ S&P500の評価ってどう?利回りはどのくらい?

レバレッジ4倍の「S&P500・4倍ブル型ファンド」というのもあり、S&P500が今後上昇すると想定されるなら短期で非常に大きな利益を得られる可能性がありますが、短期でS&P500に投資すならCFDの方が手軽に投資できます。

CFDならリアルタイムに取引ができ、より高いレバレッジをかけて大きな利益を得ることも可能で、売りも可能なので下落が想定される場合にも大きな利益を上げることが可能です。

CFD大手のGMOクリック証券ならS&P500を取引でき、下記のようなメリットがあります。

CFDのメリット

- レバレッジは最大10倍までかけることができる

- ほぼ24時間・祝日も取引ができる

- 買いからも売りからも利益が出せる

- 売りの場合は金利調整額、買いの場合は権利調整額を受け取れる

- 無期限で保有し続けることも可能

- S&P500以外の株価指数や金・原油、米国個別株など多くの銘柄を取引できる

CFDの取引は非常に簡単で、取引銘柄・取引数量を指定して「買い」か「売り」のボタンを押下するだけと直感的に取引できます。

取引手数料、口座開設・維持費は無料なので、この機会に試してみてください。

>> GMOクリック証券【CFD】(公式サイト)

レバレッジ型投資信託に投資するならネット証券がお得でおすすめ

各ネット証券では投資信託に関して保有残高に応じたポイント還元と、クレジットカード積立によるポイント還元があります。(保有残高によるポイント還元もクレジットカード積立もNISA口座も対象)

参考 投資信託でポイントが貯まるネット証券を比較!おすすめはどこ?

松井証券(公式サイト)はクレカ積立に対応していませんが、投資信託保有時のポイント還元率は最高水準となっています。

クレジットカード積立のポイント還元率は、年会費がかかるカードであれば SBI証券 が最高水準ですが、実質年会費がかからない一般カードであればマネックス証券が最高水準です。

トータルのポイント還元率が業界最高水準のマネックス証券

- 保有残高によるポイント還元率(低コストファンド):0.03%(一部0.03%未満もあり)

- クレジットカード積立によるポイント還元率:1.1%

クレジットカード積立を利用し、トータルのポイント還元率が業界最高水準なのがマネックス証券です。

クレジットカード積立で必要なマネックスカードは、マネックス証券を口座開設すれば作ることができ、1回以上クレジットカードの利用があれば無料となり、投信積立でも対象となるので、積立している間は費用は掛かりません。

貯まったポイントは株式手数料や暗号資産に交換することや、他のポイントサービス(dポイント・Tポイント・Pontaポイントなど)に交換することも可能です。

保有残高によるポイント還元率が高くクレカ積立もできるSBI証券

- 保有残高によるポイント還元率(低コストファンド):0.0175%~0.063%

- クレジットカード積立によるポイント還元率:0.5%(一般カード)

ゴールドカードなら1%・プラチナカードなら2%・プラチナプリファードなら5%

投資信託の保有残高によるポイント還元率は高水準で、低コストな投資信託にクレジットカード積立を利用しない場合にはおすすめです。

クレジットカード積立で一般カードだと還元率は低いですが、ゴールドカードは年間で100万円以上利用すれば翌年以降の年会費永年無料となるので条件クリアできそうであればゴールドカードの方がおすすめです。(ただしクレジットカード積立は集計対象外です)

>> 三井住友カード(NL)

保有残高によるポイント還元率が業界最高い水準の松井証券

- 保有残高によるポイント還元率:0.01%~1%

- クレジットカード積立によるポイント還元はなし

松井証券は投資信託の保有残高によるポイント還元率がどの投資信託も業界最高水準です。

クレジットカード積立によるポイント還元がないので、クレジットカード積立を利用しない方にはおすすめです。

松井証券では、他の金融機関で保有している株式や投資信託を待つ証券に移管する際に、移管元の金融機関に支払った手数料を全額負担してくれるので実質無料で移管することができ、移管後は投資信託の保有残高によるポイント還元を受けることができます。

Pontaポイントが貰えるauカブコム証券

- 保有残高によるポイント還元率(低コストファンド):0.005%(一部0%)

- クレジットカード積立によるポイント還元率:1%

投資信託の保有残高によるポイント還元は低いのですが、クレジットカード積立によるポイント還元率は1%と高めの還元率です。

スマホでauを利用していると貯めやすいPontaポイントが貯まり、auじぶん銀行と連携すれば普通預金の金利が年率0.1%となり、au Payなどとも連携すれば0.2%になる点もメリットがあります。

またauマネ活プランに入ればauじぶん銀行の普通預金の金利が最大0.3%になったり、クレジットカード積立によるポイント還元率が最大3%とさらに優遇されます。

>> 三菱UFJ eスマート証券(公式サイト)「詳細解説」

楽天ポイントが貰える楽天証券

- 保有残高によるポイント還元率:ー(4つのファンドのみポイント還元あり)

- クレジットカード積立によるポイント還元率:0.5~1%(一般カード)

ゴールドカードなら0.75%~1%・プレミアムカードなら1%・

楽天証券では、保有残高によるポイント還元率が「一定の残高をはじめて達成した場合」のみポイントが還元されるルールに変更され、実質保有残高によるポイント還元はほぼなくなりました。

クレジットカード積立は一般カードで低コストなファンド(※)は0.5%でその他のファンドは1%となっています。

※代行手数料が年率0.4%(税込)未満のファンド

楽天ポイントは楽天経済圏では貯めやすく、様々なサービスで利用できるので、楽天ポイントを貯めたい方は楽天証券という選択肢もあるかと思います。

>> 楽天カード(公式サイト)

今利用している証券会社から他の証券会社に投資信託などは移管することが可能です。

通常は移管元の証券会社で手数料が必要になりますが、下記のネット証券なら移管元で支払った移管手数料をキャッシュバックしてくれるので実質無料で移管することができます。

投資信託に投資するのにおすすめの証券会社は?

ネット証券では投資信託に関するポイント還元など様々なサービスを行っていますが、どのような違いがあるのか、おすすめはどこかは下記も参考にしてみてください。