TOPIX連動型上場投資信託(1306)は、その名の通りTOPIXに連動する投資成果を目指す国内ETFです。

純資産残高が通常の投資信託と合わせても全体のトップ1と国内屈指の大型ETFですが、どのようなETFなのか内容を確認してみました。

TOPIX連動型上場投資信託(1306)の特徴とは?

基本概要

| ファンド名 | TOPIX連動型上場投資信託 |

| 管理会社 | 野村アセットマネジメント |

| ベンチマーク | 配当込みTOPIX |

| 為替ヘッジ | ー |

| 売買単位 | 10口 |

| 最低買付金額 | 29,265円 |

| 平均売買高 | 2,012,114口 |

| 購入時手数料 | SBI証券、楽天証券なら売買手数料が0円 参考 おすすめネット証券比較(国内株式・ETF編) |

| 信託報酬(税込) | 0.0968% |

| 信託財産留保額 | なし |

| 純資産残高 | 227,882.2億円 |

| 分配金利回り | 1.97% |

| NISA | 成長投資枠 |

| iDeCo | ー |

| マーケットメイク | あり |

| 決算 | 年1回(7月10日) |

| 上場日 | 2001/7/13 |

投資対象

TOPIX連動型上場投資信託(1306)は、TOPIX(配当込)に連動する投資成果を目指す国内ETFです。

TOPIXは東証株価指数(Tokyo Stock Price Index)のことで、従来は東京証券取引所の東証一部上場の全銘柄(約2,100銘柄)を対象に算出されていましたが、東証が新市場区分に移行し、今後見直しが行われますが、プライム市場に上場している銘柄だけでなく旧東証一部上場銘柄のうちスタンダード市場、グロース市場に区分変更された銘柄で構成されています。

TOPIXは構成銘柄の時価総額(株価×発行済み株式数)の変化を指数化したものなので、時価総額の高い銘柄の影響を受けやすい特徴があります。

もう一つの代表的な株価指数である日経平均は東証プライム市場上場の中から日本経済新聞社が選定した225銘柄を対象としているので、TOPIXの方が分散性という観点では優れています。

参考 国内株式インデックスファンド(投資信託)を比較!おすすめは?

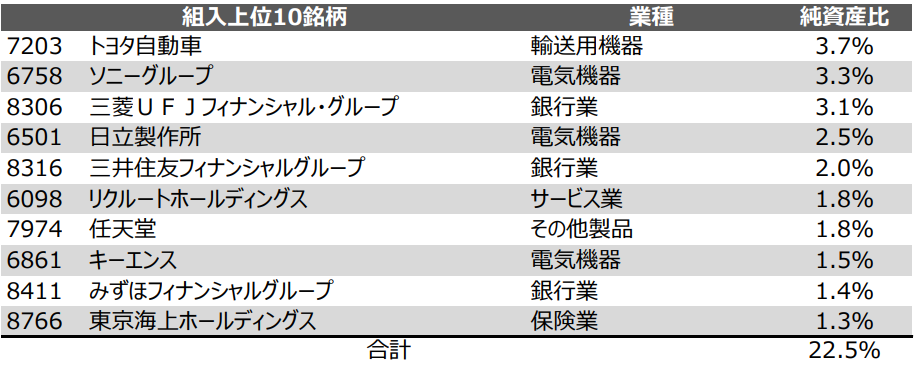

組入上銘柄にはトヨタ自動車やソニーグループ、三菱UFJフィナンシャルGなど時価総額の高い銘柄の比率が高くなっています。

※引用:TOPIX連動型上場投資信託(1306)「月報(2025年2月末)」

コスト

| 売買手数料 | SBI証券、楽天証券なら売買手数料が0円 参考 おすすめネット証券比較(国内株式・ETF編) |

| 信託報酬(税込) | 0.0968% |

| 信託財産留保額 | なし |

ETFは株式同様に売買手数料がかかりますが、SBI証券と楽天証券なら簡単な設定を行えば売買手数料が無料になります。

また、下記のネット証券のNISA口座を利用すれば、国内株式・ETFや米国株式・ETFの売買手数料が無料となります。

分配金・配当金

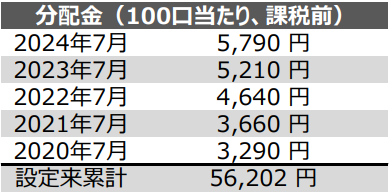

TOPIX連動型上場投資信託(1306)は、決算は年1回で下記の様に分配金が出されていて、分配金利回りは1.97%です。

※引用:TOPIX連動型上場投資信託(1306)「月報(2025年2月末)」

ETFは税法により、発生した利子や配当などの収益から信託報酬などの費用を控除した全額を分配することになっているので、投資信託(非上場)でみられる自己資産を切り崩したタコ足配当がないので安心して受け取れます。

平均売買高・マーケットメイカー

TOPIX連動型上場投資信託(1306)は、平均売買高(直近90日)約200万口と流動性は高く、マーケットメイク制度の対象銘柄なので、公正な価格で売買することができます。

マーケットメイクはETFの流動性を向上させるために導入された制度で、野村証券や三菱UFJモルガン・スタンレー証券などのマーケットメイカーが常に買いや売りの注文を出し続けることで流動性が確保されています。

本制度において、当取引所は、申請をもとに銘柄ごとにマーケットメイカーを指定し、指定を受けたマーケットメイカーは、気配提示義務を履行することで、インセンティブ(報酬)を得ることができます。マーケットメイカーが気配提示義務を履行することによって、対象のETFに対して、需給動向を踏まえた公正な価格で、十分な量の気配が提示されることになり、投資家の皆様が売買をしたいタイミングで、より良い価格で売買する環境を提供できるようになります。

日本取引所グループ「マーケットメイク制度」より

ETFは市場でリアルタイムに売買できるのがメリットですが、買いたい時に買って、売りたい時に売るためには、出来高や売買代金が多い等の流動性が重要になってきますがTOPIX連動型上場投資信託(1306)は流動性について心配する必要はなさそうです。

NISAの対応状況

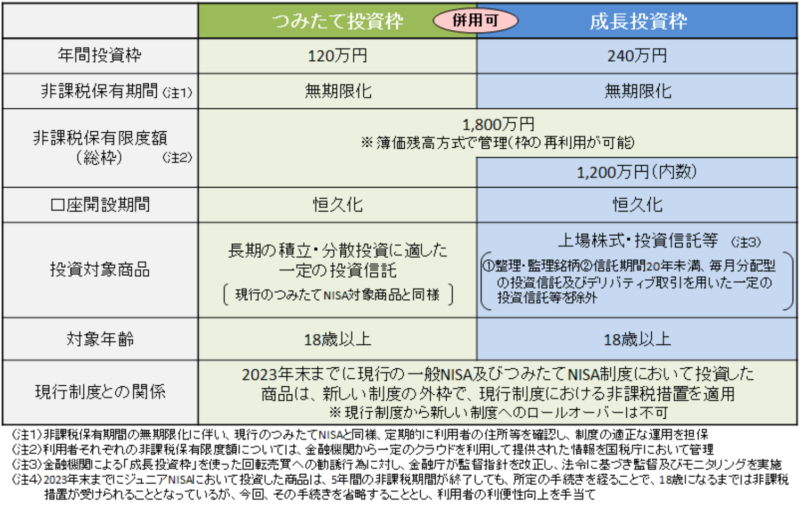

TOPIX連動型上場投資信託(1306)は、新NISA(2024年以降)の成長投資枠の対象として投資することが可能です。

参考 金融庁「新しいNISA」

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

TOPIX連動型上場投資信託(1306)のパフォーマンスは?

運用実績・利回り

| ETF | ベンチマーク | |

| 1ヶ月 | ー3.8% | ー3.8% |

| 3ヶ月 | +0.2% | +0.2% |

| 6ヶ月 | ー0.0% | +0.0% |

| 1年 | +2.5% | +2.6% |

| 3年 | +52.8% | +53.2% |

| 設定来 | +232.6% | +241.1% |

※引用:TOPIX連動型上場投資信託(1306)「月報(2025年2月末)」

※上記は過去の実績であり、将来の運用成果は保証されません

※税引前分配金を再投資したものとして算出されたもので、ファンドに関する費用(管理報酬およびその他の経費)は控除後です

ファンドとインデックスの運用実績の差を見ると信託報酬程度の差となっていて、インデックスとの連動性は高そうです。

過去のチャート

「TOPIX連動型上場投資信託(1306)」と同じ野村アセットマネジメントのNEXT FUNDSシリーズで日経225に連動する「日経225連動型上場投資信託(1321)」と、投資信託で信託報酬が最安値水準である「eMAXIS Slim国内株式(TOPIX)」のトータルリターンを比較したのが下記となります。

参考 日経225連動型上場投資信託(1321)の評価ってどう?利回りはどのくらい?

参考 eMAXIS Slim 国内株式(TOPIX)の評価・評判とは?利回りや実質コストは?

(引用元:ウエルスアドバイザー)

オレンジがTOPIX連動型上場投資信託(1306)、赤がeMAXIS Slim国内株式(TOPIX)、緑が日経225連動型上場投資信託(1321)の過去5年間のトータルリターンのチャートです。

「TOPIX連動型上場投資信託(1306)」と「eMAXIS Slim国内株式(TOPIX)」は同じTOPIXに連動するため、ほとんど差はないですが、若干「TOPIX連動型上場投資信託(1306)」の方がパフォーマンスが良くなっています。

また、対象期間では全体的に日経平均の方がパフォーマンスが上回っています。

評価・まとめ

TOPIX連動型上場投資信託(1306)は、TOPIX(配当込)に連動する投資成果を目指す国内ETFです。

ETFは株式と同じような特徴を持つため、TOPIXが上がりそうだと思えば個別銘柄を選定しなくてもすぐに投資ができるメリットがありますが、投資信託では低コストなファンドが登場し、中長期的な投資ではETFのメリットが薄れつつあります。

TOPIXに短期で投資するなら「TOPIX連動型上場投資信託(1306)」、中長期で投資するなら投資信託の「eMAXIS Slim国内株式(TOPIX)」といった使い分けをすることも考えられそうです。

参考 日経225連動型上場投資信託(1321)の評価ってどう?利回りはどのくらい?

参考 eMAXIS Slim 国内株式(TOPIX)の評価・評判とは?利回りや実質コストは?

TOPIX連動型上場投資信託(1306)に投資するならSBI証券、楽天証券がおすすめ!

国内ETFは、国内株式同様に売買手数料が必要となりますが、SBI証券と楽天証券は簡単な手続きを行えばETF含む株式の売買手数料が無料となるのでお得です。

もちろん口座開設・維持費用は無料です。

>>

SBI証券

(公式サイト)

>>

楽天証券

(公式サイト)

他にも約定代金が100万円までなら松井証券、岡三オンライン証券、三菱UFJ eスマート証券(旧auカブコム証券)、GMOクリック証券なら売買手数料が無料となるのでおすすめです。

もちろん口座開設・維持費用は無料です。

>> 三菱UFJ eスマート証券「詳細解説」

>> GMOクリック証券

国内株式・ETFで失敗しない証券会社選び!

これから国内株式・ETFで資産運用を始める方は、ネット証券選びで失敗しないようにこちらも参考にしてみてください。

参考 おすすめネット証券比較(国内株式・ETF編)!手数料だけで選ぶ?CFDでも株価指数に手軽に投資できる

TOPIXや日経平均だけでなく、米国の株価指数も買いからも売りからも簡単に取引できるのがCFDです。レバレッジをかければ資金の10倍の取引もできるので、大きなリターンを狙うことも可能です。

詳細については下記を参考にしてみてください。

⇒ 日経平均先物とくりっく株365、店頭CFDを比較!お得なのは?