Direxion デイリーS&P500ブル3倍ETF(SPXL)は、米国の代表的な株価指数であるS&P500の3倍の値動きとなる投資成果を目指した米国ETFです。

レバレッジ型ETFは、一般的に長期投資には向かないと言われてますが、Direxion デイリーS&P500ブル3倍ETF(SPXL)は過去どのような値動きをしていたいのか確認してみました。

Direxion デイリーS&P500ブル3倍ETF(SPXL)の特徴とは?

基本概要

| ファンド名 | Direxion デイリーS&P500ブル3倍ETF |

| TICKER | SPXL |

| 国籍 | 米国 |

| 管理会社 | Direxion Investments |

| ベンチマーク | S&P500の3倍の値動き |

| 購入時手数料(税込) | 約定代金の0.495%(0ドル~22ドル) ※主要ネット証券の場合 |

| 総経費率 | 0.91% |

| 純資産総額(百万米ドル) | 5,994 |

| 平均出来高 | 310万株 |

| 配当利回り | 0.65% |

| 分配金回数 | 年4回 |

| NISA | × |

| 設定日 | 2008年11月5日 |

投資対象

Direxion デイリーS&P500ブル3倍ETF(SPXL)は、ファンドの日々の値動きが米国の代表的な株価指数であるS&P500の日々の値動きの3倍の値動きとなる投資成果を目指した米国ETFです。

S&P500は、ニューヨーク証券取引所やNASDAQなどに上場している銘柄から代表的な500銘柄の株価を基に算出される、時価総額加重平均型株価指数です。

参考 S&P500に連動する投資信託やETFを比較!おすすめなのは?

Direxion デイリーS&P500ブル3倍ETFの日々の値動きは、原資産となるS&P500の3倍の値動きとなるので、原資産が前日比5%上昇すれば15%上昇し、5%下落すれば15%下落するような動きをします。

ただ、必ずしも3倍の値動きとなるわけではなく下記のような特徴があります。

【原資産が上昇局面にある場合】

原資産が1日目「+5%」、2日目「+10%」と値上がりした場合は、2日間で15.5%の上昇となるため、レバレッジ型ETFは3×15.5%=46.5%の上昇となりそうですが、実際には49.5%の上昇と必ずしも3倍の値動きとはなりません。

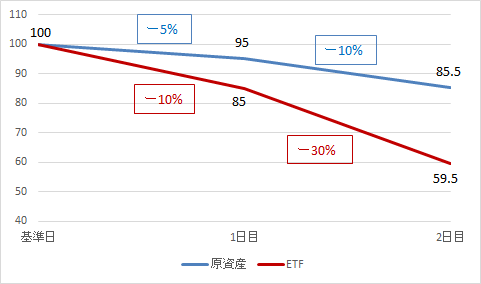

【原資産が下落局面にある場合】

原資産が1日目「ー5%」、2日目「ー10%」と値下がりした場合は、2日間でー14.5%の下落となるため、レバレッジ型ETFは3×ー14.5%=ー43.5%の下落となりそうですが、実際には40.5%の下落と必ずしも3倍の値動きとはなりません。

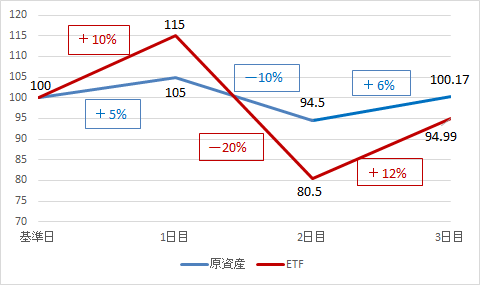

【原資産が上昇・下落を繰り返す場合】

原資産が1日目「+5%」、2日目「ー10%」、3日目「+6%」といった値動きをした場合は、3日目には基準日の値の水準に戻っていますが、レバレッジ型ETFは約-5%と基準日の値まで回復していません。

上昇と下落を繰り返すような相場ではレバレッジ型ETFはパフォーマンスが次第に悪化していくという特性があるため、長期で保有するほどベンチマークの動きから乖離していきます。

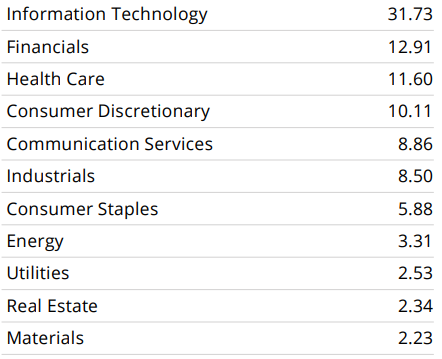

業種別構成比率は、IT関連が他の業種より比重が大きくなっています。

※Direxion デイリーS&P500ブル3倍 ETF(SPXL)2024年9月末時点の情報より

上位10銘柄にはアップルやマイクロソフト、エヌビディアなどのIT企業の比率が高くなっています。

※Direxion デイリーS&P500ブル3倍 ETF(SPXL)2024年9月末時点の情報より

信託報酬などのコスト

| 売買手数料 | 各証券会社により異なるが、為替手数料・スプレッドも加味すると松井証券が最安 【海外株式・ETF】ネット証券口座おすすめ比較ランキング!手数料が安いのは? |

| 総経費率 | 0.91% |

米国ETFは株式同様に売買手数料と為替手数料がかかりますが、下記のネット証券のNISA口座を利用すれば、国内株式・ETFや米国株式・ETFの売買手数料が無料となります。

純資産残高・出来高

純資産残高は5,994(百万米ドル)なので、米ドル円が140円とすると約9,000億円となります。

また、平均出来高は約310万株と活発に取引がされています。

配当利回りや配当実績

配当利回りは0.65%で直近の分配金は下記のとおりです。

ETFの分配金はファンドでの運用益からのみ出されるため、投資信託(非上場)でみられる自己資産を切り崩したタコ足配当がないので安心して受け取れます。

ただ、海外ETFの分配金は二重課税されていたり、再投資は手動で行う必要があるなど取り扱いがちょっと面倒なところがあるので注意が必要です。

参考 ETFとJDRの違いって?複雑な分配金に対する税金をまとめてみました!

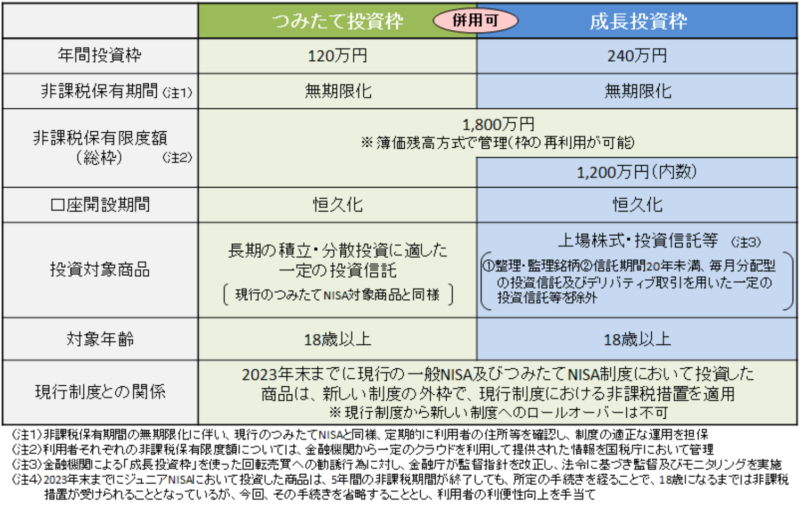

NISAの対応状況

Direxion デイリーS&P500ブル3倍ETF(SPXL)は、新NISA(2024年以降)の対象外となっているので非課税の恩恵を受けることはできません。

参考 金融庁「新しいNISA」

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

Direxion デイリーS&P500ブル3倍ETF(SPXL)のパフォーマンスは?

運用実績・利回り

| ETF(年率) | S&P500 | |

| 1年 | +111.94% | +36.35% |

| 3年 | +16.21% | +11.9% |

| 5年 | +26.43% | +15.96% |

| 10年 | +24.82% | +13.37% |

| 設定来 | +26.49% | +13.81% |

※Direxion デイリーS&P500ブル3倍 ETF(SPXL)2024年9月末時点の情報より

※税引前分配金を再投資したものとして算出されたもので、ファンドに関する費用(管理報酬およびその他の経費)は控除後

※上記は過去の実績であり、将来の運用成果は保証されません

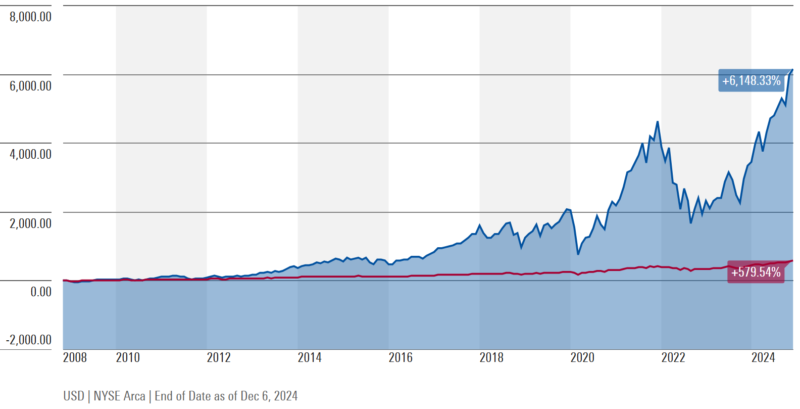

過去のチャート

下記はS&P500と比較したチャートです。

(引用元:モーニングスター)

青がDirexion デイリーS&P500ブル3倍ETF(SPXL)、赤がS&P500の2008年11月5日からのリターンのチャートです。

該当期間ではS&P500のリターンが約580%に対して、SPXLは約6,150%と驚異的なリターンとなっています。

レバレッジ型ETFでは、上昇と下落を繰り返すような相場ではレバレッジ型ETFはパフォーマンスが次第に悪化していくという欠点があるもの、該当期間ではS&P500は右肩上がりの上昇相場となっていて、レバレッジ型ETFの弱点をものともしないパフォーマンスとなっています。

ただ、例えば2022年はS&P500は約20%の下落をしていますが、その期間でSPXLは約57%の下落と下落幅はかなり大きく、ハイリスク・ハイリターンな値動きとなることは忘れてはいけません。

評価・まとめ

Direxion デイリーS&P500ブル3倍ETF(SPXL)は、ファンドの日々の値動きが米国の代表的な株価指数であるS&P500の日々の値動きの3倍の値動きとなる投資成果を目指した米国ETFです。

参考 S&P500に連動する投資信託やETFを比較!おすすめなのは?

Direxion デイリーS&P500ブル3倍ETFの日々の値動きは、原資産となるS&P500(配当込み)の3倍の値動きとなるので、原資産が前日比5%上昇すれば15%上昇し、5%下落すれば15%下落するような動きをします。

ただ、必ずしも3倍の値動きとはならず、特に上昇と下落を繰り返すような相場ではレバレッジ型ETFはパフォーマンスが次第に悪化していくという特性があります。

それでも、設定来ではS&P500は右肩上がりの上昇相場だったため、該当期間ではS&P500のリターンが580%に対して、SPXLは約6,150%と驚異的なリターンとなっています。

今後相場が横ばいになったり下落局面となると、下落幅が大きくなる可能性はありハイリスク・ハイリターンではありますが、長期的に右肩上がりで成長してきたS&P500が今後も成長すると想定するなら、資産の一部を投資してみるのは面白いかと思われます。

米国株式や米国ETFを購入するのにおすすめの証券会社は?

Direxion デイリーS&P500ブル3倍ETF(SPXL)は、NISA口座の成長投資枠を利用して購入すれば、売却益と配当・分配金は非課税(米国で10%課税はされる)となります。

主要ネット証券(SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券)ではNISA口座での米国株・ETFの売買手数料が無料となるので、ぜひ活用を検討してください。

参考 米国ETFをNISAで購入するメリットやデメリットとは?

売買手数料が業界最安水準で為替手数料(スプレッド含む)が無料の松井証券

売買手数料が業界最安水準で、為替手数料が無料なので低コストで取引できます。

また、米国株・ETFの銘柄選び、売買の材料探し、最適な取引タイミングなど、個別銘柄に関する疑問や悩みを無料で相談できる窓口が設置されているので初心者の方でも安心して米国株・ETFへの投資を始められます。

もちろん口座開設・維持費は無料でNISA口座を利用すれば米国株・ETFの売買手数料は無料となります。

米国株・ETFの自動積立が可能で貸株にも対応しているSBI証券

SBI証券は売買手数料が業界最安水準で、リアルタイム為替取引時の為替手数料は無料となっています。(別途買値と売値の差であるスプレッドはコストとしてかかります)

10,000通貨以上ならSBI FXαを使えば0.2銭で両替できるので低コストで米ドルへ両替ができ、10,000通貨未満であれば住信SBIネット銀行で外貨に交換(片道6銭)するか、外貨積立を利用すれば買付時の為替手数料はかかりません。

また、米国株・ETFの自動積立が可能で、貸株にも対応しています。

参考 ETFを自動積立できるネット証券会社は?手数料や対象銘柄は?

参考 SBI証券の米国貸株サービスの金利ってどのくらい?ETFも対象!

米国株・ETFの自動積立が可能で配当金も自動で再投資できるマネックス証券

マネックス証券は売買手数料が業界最安水準で、為替手数料は円貨決済時も買付時は無料です。(米ドルを円に交換する時は25銭の手数料が発生します)

米国株・ETFの自動積立が可能で、配当金を自動で再投資して複利効果を得ることも可能です。

>> マネックス証券(公式サイト)

CFDならレバッジ10倍までの取引を行うことも可能

CFDは「差金決済取引」のことで、現物の株式を直接売買するのではなく、その価格の変動による差額で取引を行う取引のことです。

参考 CFDとは?取引の仕組みや投資する上でのメリット・デメリットは?

CFD大手のGMOクリック証券ならS&P500を取引でき、下記のようなメリットがあります。

CFDのメリット

- レバレッジは最大10倍までかけることができる

- ほぼ24時間・祝日も取引ができる

- 買いからも売りからも利益が出せる

- 買いの場合は権利調整額を受け取れる

- 無期限で保有し続けることも可能

- S&P500以外の株価指数や金・原油、米国個別株など多くの銘柄を取引できる

CFDの取引は非常に簡単で、取引銘柄・取引数量を指定して「買い」か「売り」のボタンを押下するだけと直感的に取引できます。

取引手数料、口座開設・維持費は無料なので、この機会に試してみてください。

>> GMOクリック証券【CFD】(公式サイト)