生活必需品セレクト セクター SPDR ファンド(XLP)は、米国の代表的な株価指数であるS&P500を構成する銘柄から生活必需品に分類される銘柄に分散投資ができる海外ETFです。

生活必需品セレクト・セクター指数への連動を目指すETFですが、どのような内容のETFなのか確認してみました。

生活必需品セレクト セクター SPDR ファンド(XLP)の特徴とは?

基本概要

| ファンド名 | 生活必需品セレクト セクター SPDR ファンド |

| TICKER | XLP |

| 国籍 | 米国 |

| 管理会社 | SSGAファンズ・マネジメント・インク |

| ベンチマーク | 生活必需品セレクト・セクター指数 |

| 為替ヘッジ | なし |

| 購入時手数料(税込) | 約定代金の0.495%(0ドル~22ドル) ※大手ネット証券の場合 |

| 総経費率 | 0.09% |

| 純資産総額(百万米ドル) | 15,645 |

| 月間出来高 | 22,860万株 |

| 分配金利回り | 2.77% |

| 分配金回数 | 年4回 |

| NISA | 成長投資枠対象 |

| 設定日 | 1998年12月16日 |

投資対象

生活必需品セレクト セクター SPDR ファンド(XLP)は、「生活必需品セレクト・セクター指数(コンシューマーステープルズ ・セレクト・セクター指数)」の動きに連動する投資成果を目指すっ米国ETFです。

「生活必需品セレクト・セクター指数」は、米国の代表的な株価指数であるS&P500を構成する銘柄から生活必需品に分類される銘柄で構成される指数で、下記に分類される企業を含みます。

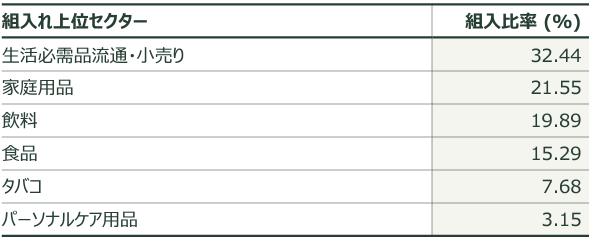

- 生活必需品流通・小売り

- 家庭用品

- 食品

- 飲料

- タバコ

- パーソナル用品

業種別組入比率では生活必需品流通・小売りの比率が最も高く、上位4業種で約9割の比率となっています。

※引用:生活必需品セレクト セクター SPDR ファンド(XLP)「月報(2024年3月)」

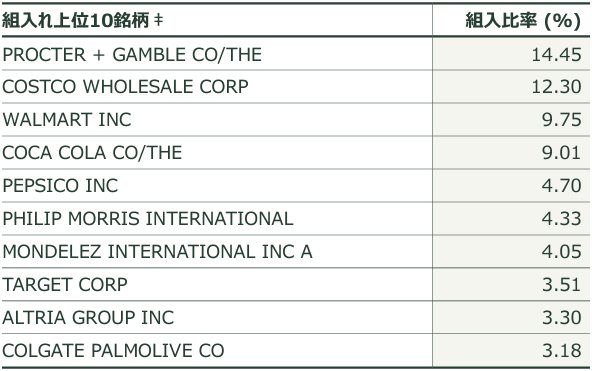

組入銘柄数は38銘柄で、日本でも有名なP&Gやコストコ、コカ・コーラなどの銘柄の比率が高くなっています。

※引用:生活必需品セレクト セクター SPDR ファンド(XLP)「月報(2024年3月)」

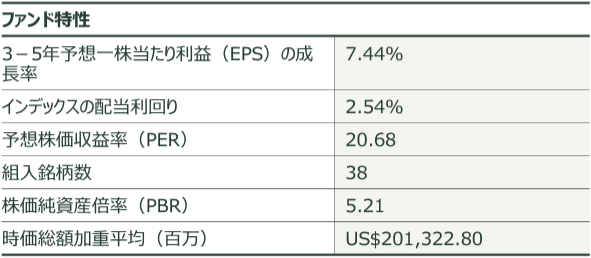

PERは15倍を超え、PBRも1倍を大きく超えていることからやや割高感があります。

※引用:生活必需品セレクト セクター SPDR ファンド(XLP)「月報(2024年3月)」

信託報酬などのコスト

| 売買手数料 | 各証券会社により異なるが、為替手数料も加味するとSBI証券が最安 【海外株式・ETF】ネット証券口座おすすめ比較ランキング!手数料が安いのは? |

| 総経費率 | 0.09% |

米国ETFは株式同様に売買手数料と為替手数料がかかりますが、下記のネット証券のNISA口座を利用すれば、国内株式・ETFや米国株式・ETFの売買手数料が無料となります。

純資産残高・出来高

純資産残高は15,645(百万米ドル)なので、米ドル円が150円とすると約2兆3,500億円となります。

また、月間出来高は約23,000万株と流動性も高い状態にあります。

配当・分配金

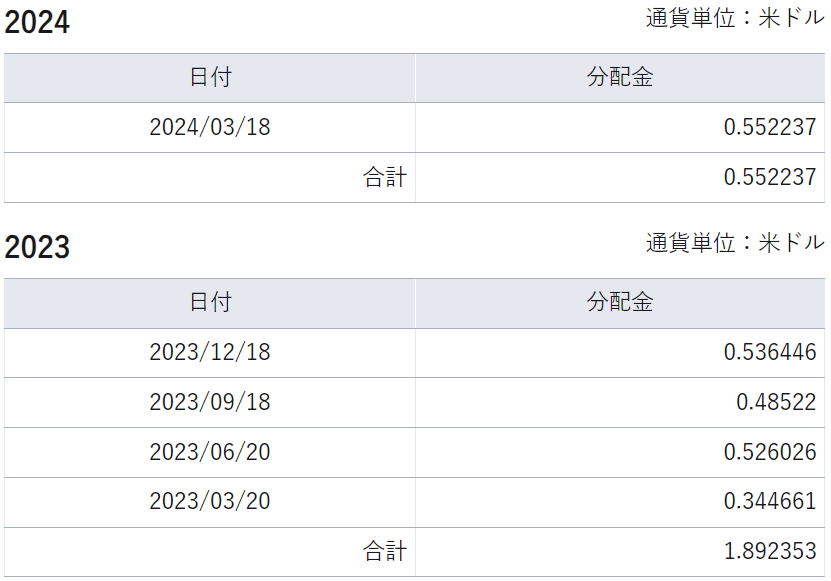

分配金利回りは2.77%で直近の分配金は下記のとおりです。

ETFの分配金はファンドでの運用益からのみ出されるため、投資信託(非上場)でみられる自己資産を切り崩したタコ足配当がないので安心して受け取れます。

ただ、海外ETFの分配金は二重課税されていたり、再投資は手動で行う必要があるなど取り扱いがちょっと面倒なところがあるので注意が必要です。

参考 ETFとJDRの違いって?複雑な分配金に対する税金をまとめてみました!

NISAの対応状況

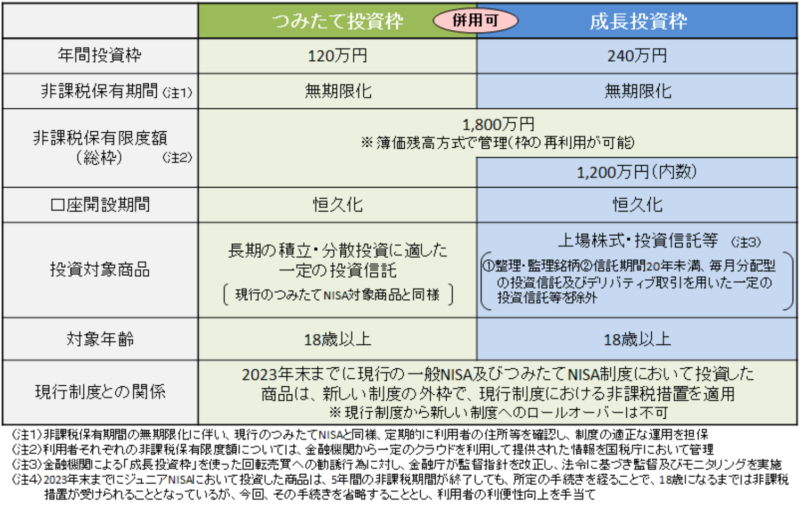

生活必需品セレクト セクター SPDR ファンド(XLP)は新NISA(2024年以降)の「成長投資枠」の対象となるのでNISA口座を利用すれば売却益などが非課税となります。

参考 金融庁「新しいNISA」

成長投資枠は、年間240万円まで投資ができ、限度額最大1,200万円までなら無期限で非課税となるので節税効果は大きいです。

ただし、配当金・分配金は現地の米国で10%課税されていて、この部分の税金はNISAでも非課税とはなりません。

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

生活必需品セレクト セクター SPDR ファンド(XLP)のパフォーマンスは?

運用実績・利回り

| ETF(年率) | ベンチマーク | |

| 1年 | +5.18% | +5.28% |

| 3年 | +6.59% | +6.73% |

| 5年 | +9.22% | +9.37% |

| 10年 | +8.75% | +8.91% |

※生活必需品セレクト セクター SPDR ファンド(XLP)の2024年3月末時点の情報より

※税引前分配金を再投資したものとして算出されたもので、ファンドに関する費用(管理報酬およびその他の経費)は控除後

※上記は過去の実績であり、将来の運用成果は保証されません

過去のチャート

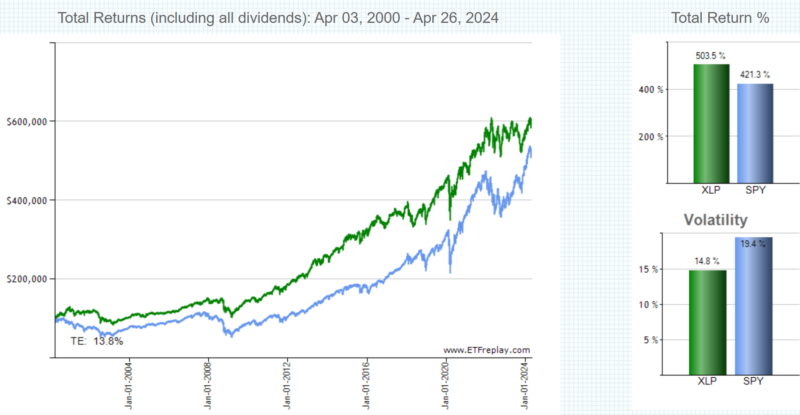

「生活必需品セレクト セクター SPDR ファンド(XLP)」と米国の代表的な指数であるS&P500をベンチマークとする「SPDR S&P500 ETF(SPY)」と税引き前分配金を再投資した場合のトータルリターンを比較したのが下記となります。

参考 SPDR S&P500 ETF(spy、1557)ってどう?世界最大ETFの利回りは?

(引用元:ETFreplay.com)

※緑が生活必需品セレクト セクター SPDR ファンド(XLP)、青がSPDR S&P500 ETF(SPY)の、2000年1月3日(ETFreplay.comで最も古いデータ)からのトータルリターンのチャートです。

約20年のチャートですが、S&P500よりも「生活必需品セレクト セクター SPDR ファンド(XLP)」の方がパフォーマンスは良く、ボラティリティ(価格変動の大きさ)も小さくより安定した動きとなっています。

米国がリセッション(不況期)にパフォーマンスが良くなる傾向がある生活必需品セクターは、景気が悪くなりそうだと思われる時には投資妙味が出てきそうです。

評価・まとめ

生活必需品セレクト セクター SPDR ファンド(XLP)は、「生活必需品セレクト・セクター指数」の動きに連動する投資成果を目指し、米国の代表的な株価指数であるS&P500を構成する銘柄から生活必需品に分類される銘柄に分散投資ができる海外ETFです。

過去約20年では、S&P500よりも「生活必需品セレクト セクター SPDR ファンド(XLP)」の方がパフォーマンスは良く、ボラティリティ(価格変動の大きさ)も小さくより安定した動きとなっています。

米国がリセッション(不況期)にパフォーマンスが良くなる傾向がある生活必需品セクターは、景気が悪くなりそうだと思われる時には投資妙味が出てきそうです。

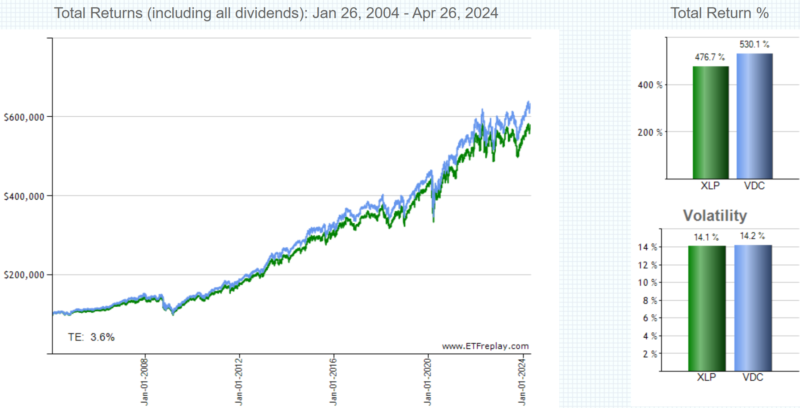

また、同じ生活必需品セクターに投資ができる海外ETFとして、S&P500を構成する銘柄にこだわらず、より多くの銘柄に分散投資ができる「バンガード・米国生活必需品セクターETF(VDC)」というのもあり、直近3年を比較すると下記のようになっています。

参考 【VDC】バンガード・米国生活必需品セクターETFの評価って?過去の利回りは?

(引用元:ETFreplay.com)

※緑が生活必需品セレクト セクター SPDR ファンド(XLP)、青がバンガード・米国生活必需品セクターETF(VDC)の、直近3年のトータルリターンのチャートです。

ボラティリティは同程度ですが、「バンガード・米国生活必需品セクターETF(VDC)」の方がややパフォーマンスは良かったようです。

米国株式や米国ETFを購入するのにおすすめの証券会社は?

生活必需品セレクト セクター SPDR ファンド(XLP)は、NISA口座の成長投資枠を利用して購入すれば、売却益と配当・分配金は非課税(米国で10%課税はされる)となります。

主要ネット証券(SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券)ではNISA口座での米国株・ETFの売買手数料が無料となるので、ぜひ活用を検討してください。

参考 米国ETFをNISAで購入するメリットやデメリットとは?

売買手数料が業界最安水準で為替手数料(スプレッド含む)が無料の松井証券

売買手数料が業界最安水準で、為替手数料が無料なので低コストで取引できます。

また、米国株・ETFの銘柄選び、売買の材料探し、最適な取引タイミングなど、個別銘柄に関する疑問や悩みを無料で相談できる窓口が設置されているので初心者の方でも安心して米国株・ETFへの投資を始められます。

もちろん口座開設・維持費は無料でNISA口座を利用すれば米国株・ETFの売買手数料は無料となります。

米国株・ETFの自動積立が可能で貸株にも対応しているSBI証券

SBI証券は売買手数料が業界最安水準で、リアルタイム為替取引時の為替手数料は無料となっています。(別途買値と売値の差であるスプレッドはコストとしてかかります)

10,000通貨以上ならSBI FXαを使えば0.2銭で両替できるので低コストで米ドルへ両替ができ、10,000通貨未満であれば住信SBIネット銀行で外貨に交換(片道6銭)するか、外貨積立を利用すれば買付時の為替手数料はかかりません。

また、米国株・ETFの自動積立が可能で、貸株にも対応しています。

参考 ETFを自動積立できるネット証券会社は?手数料や対象銘柄は?

参考 SBI証券の米国貸株サービスの金利ってどのくらい?ETFも対象!

米国株・ETFの自動積立が可能で配当金も自動で再投資できるマネックス証券

マネックス証券は売買手数料が業界最安水準で、為替手数料は円貨決済時も買付時は無料です。(米ドルを円に交換する時は25銭の手数料が発生します)

米国株・ETFの自動積立が可能で、配当金を自動で再投資して複利効果を得ることも可能です。

>> マネックス証券(公式サイト)