バンガード・米国バリューETF(VTV)は、米国の大型バリュー株に分散投資ができる海外ETFです。

CRSP USラージキャップ・バリュー・インデックスへの連動を目指すETFですが、過去はどの程度の利回りとなっていたのか内容について確認してみました。

バンガード・米国バリューETF(VTV)の特徴とは?

投資対象

バンガード・米国バリューETF(VTV)は、「CRSP USラージキャップ・バリュー・インデックス」の動きに連動する投資成果を目指す海外ETFです。

「CRSP USラージキャップ・バリュー・インデックス」は、米国の投資可能時価総額の上位85%を占める銘柄で構成されている「CRSP USラージキャップ・インデックス」の内、バリュー株と判断された銘柄で構成されています。

バリュー株は、株価やPER(株価収益率)、PSR(株価売上高倍率)、配当利回りなどから判断されています。

※下記はバンガード・米国バリューETF(VTV)2023年6月末時点の情報です。

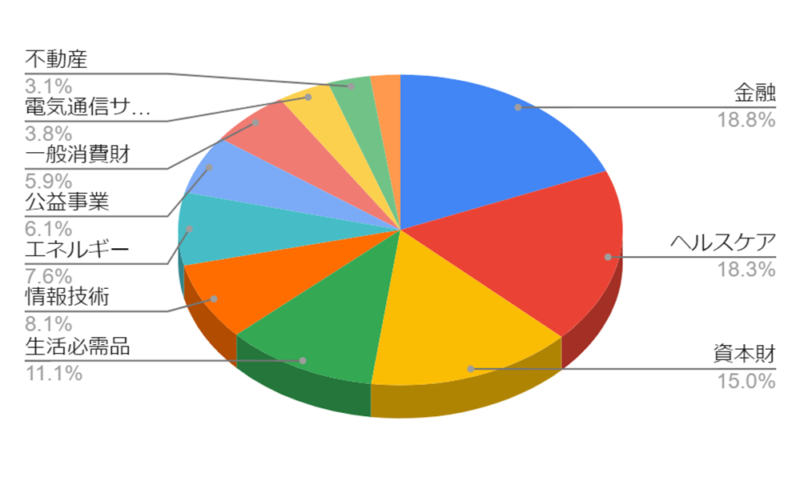

業種別構成比率

保有上位10銘柄

| ティッカー | 銘柄 | 比率 |

| BRK.B | Berkshire Hathaway Inc. Class B | 3.65 % |

| UNH | UnitedHealth Group Inc. | 2.63 % |

| XOM | Exxon Mobil Corp. | 2.55 % |

| JNJ | Johnson & Johnson | 2.53 % |

| JPM | JPMorgan Chase & Co. | 2.50 % |

| AVGO | Broadcom Inc. | 2.12 % |

| PG | Procter & Gamble Co. | 2.10 % |

| MRK | Merck & Co. Inc. | 1.72 % |

| CVX | Chevron Corp. | 1.66 % |

| PEP | PepsiCo Inc. | 1.50 % |

ETFの主なデータ

| 当ETF | ベンチマーク | |

| 銘柄数 | 343 | 343 |

| 株価収益率(PER) | 16.5倍 | 16.5倍 |

| 株価純資産倍率(PBR) | 2.5倍 | 2.5倍 |

| 自己資本利益率(ROE) | 15.3% | 15.1% |

コスト

| 売買手数料 | 各証券会社により異なるが、為替手数料も加味するとSBI証券が最安 参考 【海外株式・ETF】ネット証券口座おすすめ比較ランキング!手数料が安いのは? |

| 総経費率 | 0.04% |

純資産残高・出来高

純資産残高は約13兆8,000億円で、月間出来高は約4,300万株と流動性も高い状態にあります。

配当・分配金

分配金利回りは2.48%で直近の分配金は下記のとおりです。

ETFの分配金はファンドでの運用益からのみ出されるため、投資信託(非上場)でみられる自己資産を切り崩したタコ足配当がないので安心して受け取れます。

ただ、海外ETFの分配金は二重課税されていたり、再投資は手動で行う必要があるなど取り扱いがちょっと面倒なところがあるので注意が必要です。

参考 ETFとJDRの違いって?複雑な分配金に対する税金をまとめてみました!

バンガード・米国バリューETF(VTV)のパフォーマンスは?

運用実績・利回り

| ETF(年率) | ベンチマーク | |

| 1年 | +10.86% | +10.86% |

| 3年 | +15.39% | +15.42% |

| 5年 | +9.34% | +9.36% |

| 10年 | +10.49% | +10.52% |

| 設定来 | +8.33% | +8.35% |

※バンガード・米国バリューETF(VTV)2023年6月末時点の情報より

※設定日は2004年1月26日

※税引前分配金を再投資したものとして算出されたもので、ファンドに関する費用(管理報酬およびその他の経費)は控除後

※上記は過去の実績であり、将来の運用成果は保証されません

※ベンチマークは2003年5月16日まではS&P500バリュー指数(旧S&P500/Barraバリュー指数)、2013年4月16日まではMSCI USプライム・マーケット・バリュー・インデックス、その後はCRSP USラージキャップ・バリュー・インデックスを合成したもの

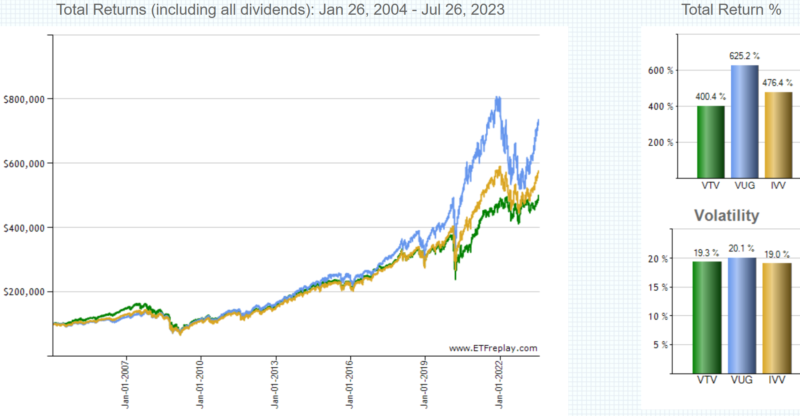

過去のチャート

米国株式市場の動向を表す代表的なインデックスの一つあるS&P500に連動する「iシェアーズ・コアS&P500ETF(IVV)」と、米国の大型グロース株に分散投資ができる「バンガード・米国グロース ETF(VUG)」比較したのが下記のチャートとなります。(同じバンガード社から「バンガード・S&P500 ETF(VOO)」もありますが、設定日がより古いIVVと比較してます)

参考 iシェアーズ・コア S&P500 ETF(IVV)の評価って?利回りや配当はどのくらい?

参考 バンガード・米国グロースETF【VUG】の評価って?利回りや配当金はどのくらい?

※引用:ETFreplay.com

緑がバンガード・米国バリューETF(VTV)、青がバンガード・米国グロース ETF(VUG)、黄色がiシェアーズ・コアS&P500ETF(IVV)の、2004年1月26日からのトータルリターン(配当金・分配金(課税前)を再投資)のチャートです。

バンガード・米国バリューETF(VTV)は、リーマンショックやコロナ相場で一時期値は下げたものの右肩上がりで成長しています。

ただ、「バンガード・米国グロースETF(VUG)」「iシェアーズ・コアS&P500ETF(IVV)」と比べるとトータルリターンは一番悪かったようです。

バリュー株投資はリスクは低いと言われますが、ボラティリティ(価格変動)は確かにグロース投資よりは低いですが、S&P500よりちょっと高くなっています。

当ETFの情報

- 分類:海外ETF(上場市場:NYSE Arca)

- ベンチマーク:CRSP USラージキャップ・バリュー・インデックス

- 売買手数料:各証券会社により異なる

- 総経費率:0.04%

- 純資産残高:約13兆8,000億円

- 分配金利回り:2.48%

- 売買単位:1株(約20,000円)

- 決算:年4回

- 設定日:2004年1月26日

評価・まとめ

バンガード・米国バリューETF(VTV)は、「CRSP USラージキャップ・バリュー・インデックス」をベンチマークとし、米国の大型株でバリュー株と判断された銘柄に分散投資ができる海外ETFです。

過去約20年間のトータルリターンでは、2008年のリーマンショック前は「バンガード・米国バリューETF(VTV)」、それ以降は、「バンガード・米国グロースETF(VUG)」の成績が上回っていて、局面によってグロース株が強かったりバリュー株が強かったりといった動きとなっています。

特に2008年以降に米国経済を牽引したアップルやアマゾン、Google、メタ(旧フェイスブック)などのIT企業を構成銘柄にしている「バンガード・米国グロースETF(VUG)」が強かったといった感じです。

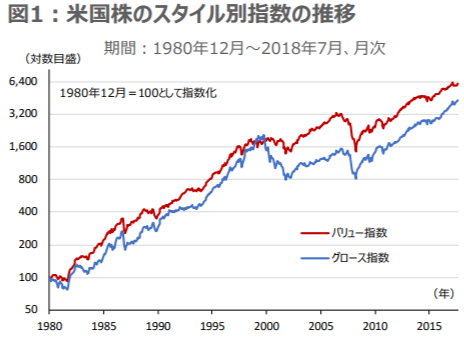

ただ、より長期で見るとバリュー株の方が有利だったようで、特に2000年前後に起きたITバブルによってグロース株は大きく下落しました。

※引用:野村アセットマネジメント「米国株スタイル別指数の特徴」)

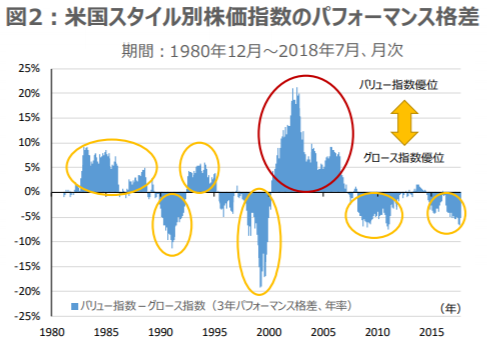

また、バリュー優位とグロース優位は過去には概ね交互に入れ替わってきていたようです。

※引用:野村アセットマネジメント「米国株スタイル別指数の特徴」)

今はグロース株優位の状態が続いていますが、バリュー株優位となる時代も来るかもしれません。

米国ETFは売買手数料、為替手数料がかかりますが、NISA口座を利用すれば買付手数料を無料にできたり、分配金の二重課税を解消できるというメリットがあるのでうまく活用してください。

参考 米国ETFをNISAで購入するメリットやデメリットとは?

海外株式、ETFを購入するのにおすすめの証券会社は?

売買手数料、為替手数料のトータルコスト最安値のSBI証券!米国株式、ETFでは業界唯一の貸株サービスや自動積立も行うことができます。もちろん口座開設・維持費は無料です。

>> SBI証券 (公式サイト)

参考 SBI証券の米国ETFでの貸株サービスや自動積立については下記も参考にしてみてください。

⇒ SBI証券の米国貸株サービスの金利ってどのくらい?海外ETFも対象!

⇒ 米国株式・ETF定期買付サービスとは?NISAを有効に活用するには?

米国株、中国株の取り扱い銘柄は業界No1!しかも米国株・ETFの自動積立や配当金を自動で再投資することも可能です。もちろん口座開設・維持費は無料です。

>> マネックス証券 (公式サイト)海外ETFや海外株式を始める方は、ネット証券選びで失敗しないようにこちらも参考にしてみてください。

参考 【海外株式・ETF】ネット証券口座おすすめ比較ランキング!手数料が安いのは?米国株・ETFでは為替変動リスクがありますが、リスク軽減策については下記を参考にしてみてください。

参考 米国株への投資は為替変動リスクが気になる?軽減する方法はある?