バンガード・米国短期債券ETF(BSV)は、米国の短期投資適格債券市場に分散投資ができる米国ETFです。

ブルームバーグ米国政府/クレジット浮動調整(1-5年)インデックスへの連動を目指すETFですが、どの程度の配当利回りでどんな内容のETFなのか確認してみました。

バンガード・米国短期債券ETF(BSV)の特徴とは?

基本概要

| ファンド名 | バンガード・米国短期債券ETF |

| TICKER | BSV |

| 国籍 | 米国 |

| 管理会社 | ザ・バンガード・グループ・インク |

| ベンチマーク | ブルームバーグ米国政府/クレジット浮動調整(1-5年)インデックス |

| 購入時手数料(税込) | 約定代金の0.495%(0ドル~22ドル) ※主要ネット証券の場合 |

| 総経費率 | 0.04% |

| 純資産総額(百万米ドル) | 32,427 |

| 月間出来高 | 2,658万株 |

| 配当利回り | 2.75% |

| 分配金回数 | 年12回 |

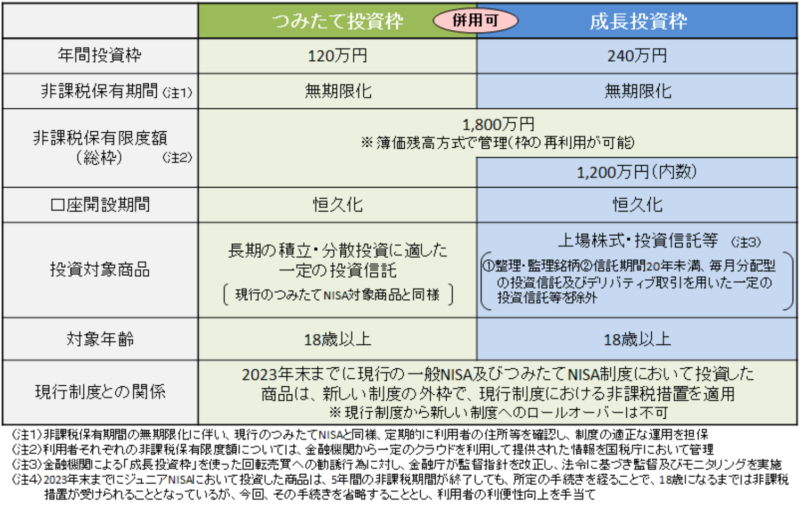

| NISA | × |

| 設定日 | 2007年4月3日 |

投資対象

バンガード・米国短期債券ETF(BSV)は、「ブルームバーグ米国政府/クレジット浮動調整(1-5年)インデックス」の動きに連動する投資成果を目指す海外ETFです。

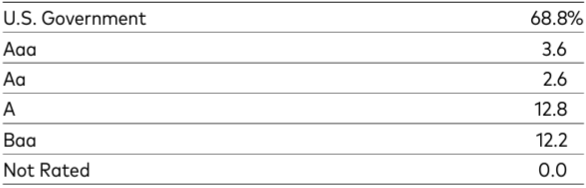

「ブルームバーグ米国政府/クレジット浮動調整(1-5年)インデックス」は、米国の残存期間が1~5年の米国債、政府機関債、投資適格(ムーディーズによる格付けがBaa3以上)の社債および米国外の発行体による米ドル建て債券を含む指数です。

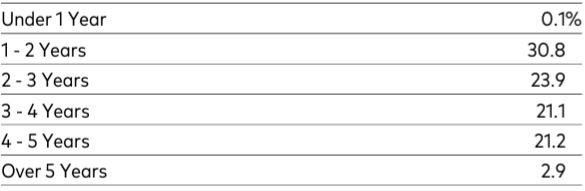

残存年数(債券が償還されるまでの期間)は5年以下の債券でほとんど占められていて、平均デュレーションは2.6年です。

※引用:バンガード・米国短期債券ETF(BSV)の2024年6月末時点の情報より

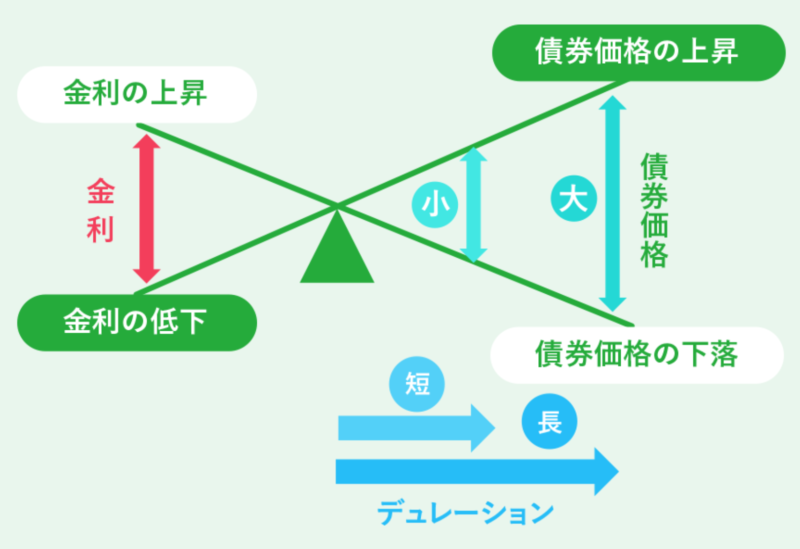

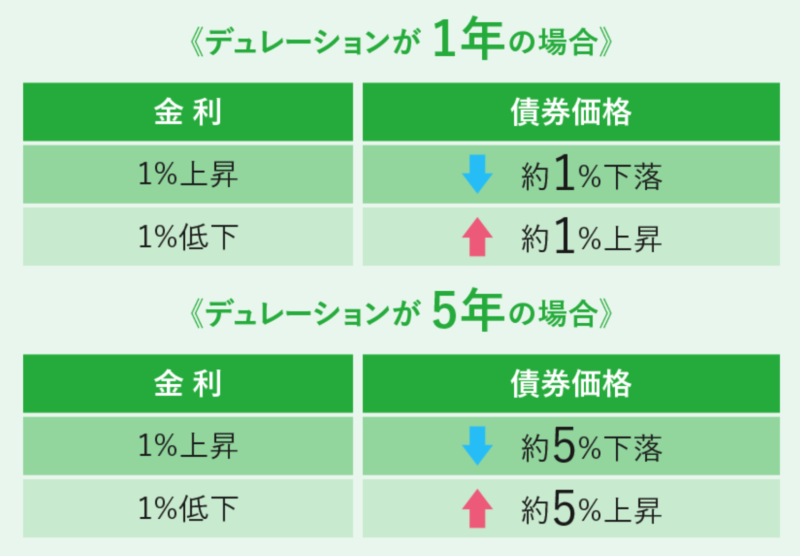

一般的に金利が上昇すれば債券価格は下落し、金利が低下すれば債券価格は上昇します。

※引用:三菱UFJアセットマネジメント

その際にデュレーションが長いほど債券価格の変動幅は大きくなります。

構成債券銘柄数は約2,700銘柄で、米国政府が発行する債券の比率が最も高く、Baa以上の投資適格級の債券のみとなっています。

※引用:バンガード・米国短期債券ETF(BSV)の2024年6月末時点の情報より

信託報酬などのコスト

| 売買手数料 | 各証券会社により異なるが、為替手数料・スプレッドも加味すると松井証券が最安 【海外株式・ETF】ネット証券口座おすすめ比較ランキング!手数料が安いのは? |

| 総経費率 | 0.04% |

米国ETFは株式同様に売買手数料と為替手数料がかかりますが、下記のネット証券のNISA口座を利用すれば、国内株式・ETFや米国株式・ETFの売買手数料が無料となります。

純資産残高・出来高

純資産残高は32,427(百万米ドル)なので、米ドル円が150円とすると約4兆8,600億円となります。

また、月間出来高は約2,658万株と流動性もあります。

配当利回りや配当実績

配当利回りは2.75%で直近の分配金は下記のとおりです。

ETFの分配金はファンドでの運用益からのみ出されるため、投資信託(非上場)でみられる自己資産を切り崩したタコ足配当がないので安心して受け取れます。

ただ、海外ETFの分配金は二重課税されていたり、再投資は手動で行う必要があるなど取り扱いがちょっと面倒なところがあるので注意が必要です。

参考 ETFとJDRの違いって?複雑な分配金に対する税金をまとめてみました!

NISAの対応状況

バンガード・米国短期債券ETF(BSV)は、新NISA(2024年以降)の対象外となっているので非課税の恩恵を受けることはできません。

参考 金融庁「新しいNISA」

参考 NISAとiDeCoの違いの比較については下記も参考にしてみてください。

バンガード・米国短期債券ETF(BSV)のパフォーマンスは?

運用実績・利回り

| ETF(年率) | ベンチマーク | |

| 1年 | +4.61% | +4.66% |

| 3年 | ー0.22% | ー0.20% |

| 5年 | +0.99% | +1.02% |

| 10年 | +1.36% | +1.42% |

| 設定来 | +2.28% | +2.33% |

※バンガード・米国短期債券ETF(BSV)の2024年6月末時点の情報より

※税引前分配金を再投資したものとして算出されたもので、ファンドに関する費用(管理報酬およびその他の経費)は控除後

※上記は過去の実績であり、将来の運用成果は保証されません

※ベンチマークは2009年12月31日まではブルームバーグ・バークレイズ米国政府/クレジット(1-5年)インデックス、その後はブルームバーグ米国政府/クレジット浮動調整(1-5年)インデックスを合成したもの

BSVの過去のチャートや他のETFとの比較

同じバンガードの米国の投資適格債券市場に幅広く分散投資ができる「バンガード・米国トータル債券市場ETF(BND)」とのトータルリターン(税引前配当金を再投資した場合)の比較は下記の様になっています。

参考 【BND】バンガード・米国トータル債券市場ETFの評価や評判は?配当利回りはどのくらい?

※引用:ETFreplay.com

緑がバンガード・米国短期債券ETF(BSV)、青がバンガード・米国トータル債券市場ETF(BND)の2007年4月3日からのチャートです。

「バンガード・米国トータル債券市場ETF(BND)」の方が「バンガード・米国短期債券ETF(BSV)」よりトータルリターンは上回ってますが、ボラティリティは「バンガード・米国短期債券ETF(BSV)」の方が小さくより安定的な値動きをしています。

平均デュレーションは、「バンガード・米国トータル債券市場ETF(BND)」の約6年に対して「バンガード・米国短期債券ETF(BSV)」は約3年弱とデュレーションが小さいため、金利変動に対する変動率も小さくなっています。

評価・まとめ

バンガード・米国短期債券ETF(BSV)は、「ブルームバーグ米国政府/クレジット浮動調整(1-5年)インデックス」をベンチマークとし、米国の残存期間が1~5年の米国債、政府機関債、投資適格(ムーディーズによる格付けがBaa3以上)の社債および米国外の発行体による米ドル建て債券に分散投資ができる海外ETFです。

平均デュレーションが小さいため、金利の動きによる債券価格のブレも小さく安定的な値動きが期待できるETFです。

そのため、大きな利益は期待できませんが、毎月分配金が出され、ETFなので一部の投資信託にあるような元本を返還しているだけのたこ足配当がなく、ETFの運用した結果の利益が配分されるので安心して受け取れます。

バンガード・米国短期債券ETF(BSV)のような安定的な値動きをするETFをポートフォリオに組み込むことにより、株式相場が下落してもポートフォリオ全体の下落を抑える効果が期待できるので検討してみてください。

米国株式や米国ETFを購入するのにおすすめの証券会社は?

バンガード・米国短期債券ETF(BSV)は、NISA口座の成長投資枠を利用して購入すれば、売却益と配当・分配金は非課税(米国で10%課税はされる)となります。

主要ネット証券(SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券)ではNISA口座での米国株・ETFの売買手数料が無料となるので、ぜひ活用を検討してください。

参考 米国ETFをNISAで購入するメリットやデメリットとは?

売買手数料が業界最安水準で為替手数料(スプレッド含む)が無料の松井証券

売買手数料が業界最安水準で、為替手数料が無料なので低コストで取引できます。

また、米国株・ETFの銘柄選び、売買の材料探し、最適な取引タイミングなど、個別銘柄に関する疑問や悩みを無料で相談できる窓口が設置されているので初心者の方でも安心して米国株・ETFへの投資を始められます。

もちろん口座開設・維持費は無料でNISA口座を利用すれば米国株・ETFの売買手数料は無料となります。

米国株・ETFの自動積立が可能で貸株にも対応しているSBI証券

SBI証券は売買手数料が業界最安水準で、リアルタイム為替取引時の為替手数料は無料となっています。(別途買値と売値の差であるスプレッドはコストとしてかかります)

10,000通貨以上ならSBI FXαを使えば0.2銭で両替できるので低コストで米ドルへ両替ができ、10,000通貨未満であれば住信SBIネット銀行で外貨に交換(片道6銭)するか、外貨積立を利用すれば買付時の為替手数料はかかりません。

また、米国株・ETFの自動積立が可能で、貸株にも対応しています。

参考 ETFを自動積立できるネット証券会社は?手数料や対象銘柄は?

参考 SBI証券の米国貸株サービスの金利ってどのくらい?ETFも対象!

米国株・ETFの自動積立が可能で配当金も自動で再投資できるマネックス証券

マネックス証券は売買手数料が業界最安水準で、為替手数料は円貨決済時も買付時は無料です。(米ドルを円に交換する時は25銭の手数料が発生します)

米国株・ETFの自動積立が可能で、配当金を自動で再投資して複利効果を得ることも可能です。

>> マネックス証券(公式サイト)