iシェアーズ ブロード米ドル建て投資適格社債 ETF(USIG)は、米ドル建て投資適格社債に幅広く分散投資ができる海外ETFです。

ICE BofAML 米国社債インデックスへの連動を目指すETFですが、どのような内容のETFなのか確認してみました。

iシェアーズ ブロード米ドル建て投資適格社債 ETF(USIG)の特徴

投資対象

iシェアーズ ブロード米ドル建て投資適格社債 ETF(USIG)は、「ICE BofAML 米国社債インデックス」の動きに連動する投資成果を目指す海外ETFです。

「ICE BofAML 米国社債インデックス」は、米ドル建て投資適格社債で構成されるインデックスで、インカムゲインを獲得するために活用できます。

※下記はiシェアーズ ブロード米ドル建て投資適格社債 ETF(USIG)の2019年11月時点の情報です。

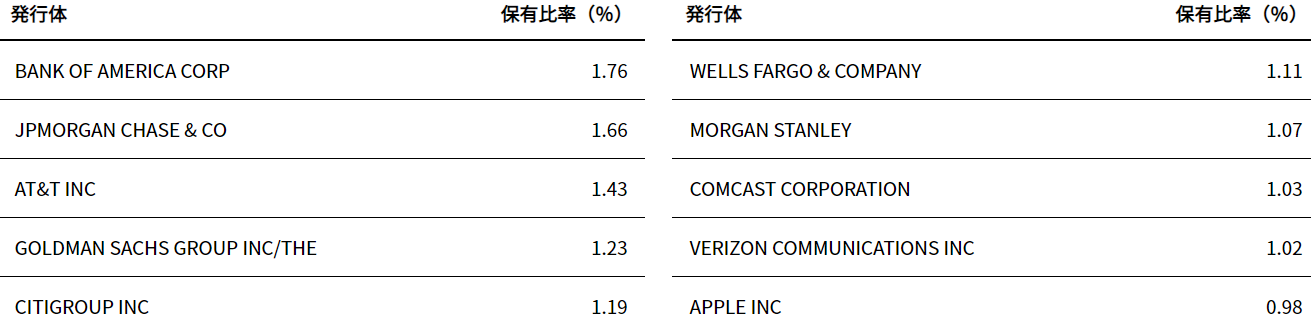

上位保有発行体

組入上位10銘柄

※保有銘柄数:6,105銘柄

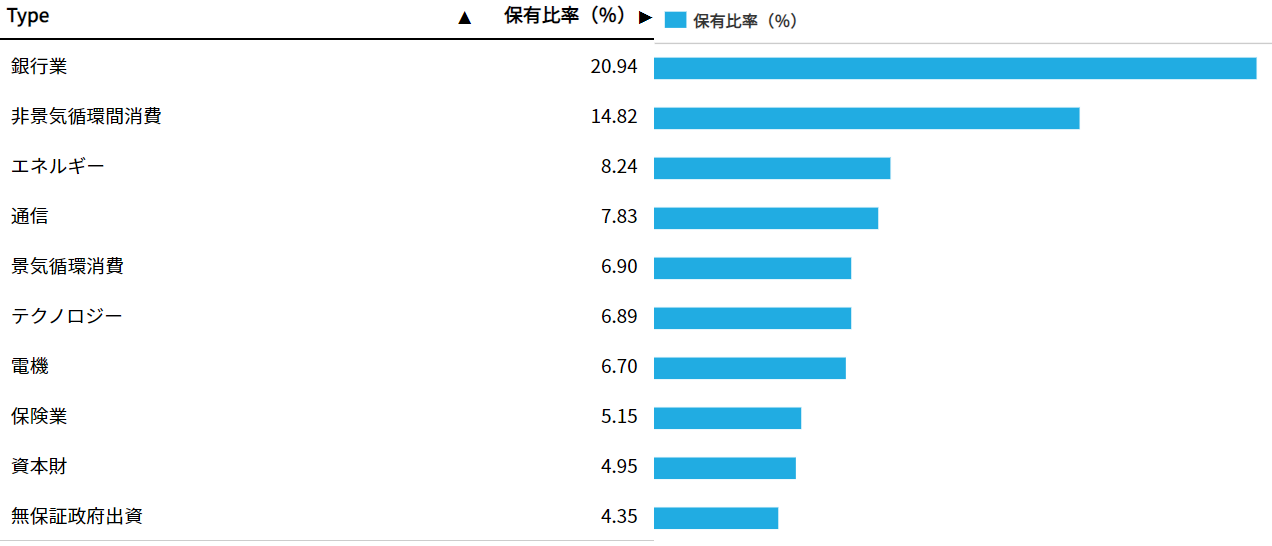

業種

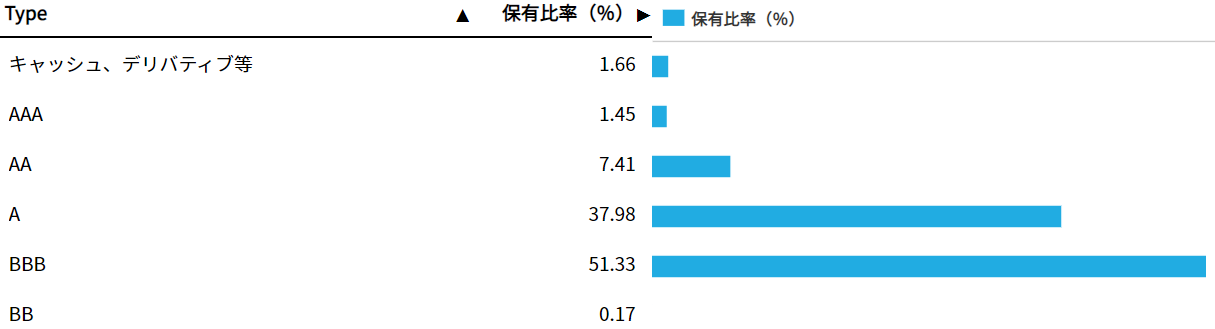

信用格付け

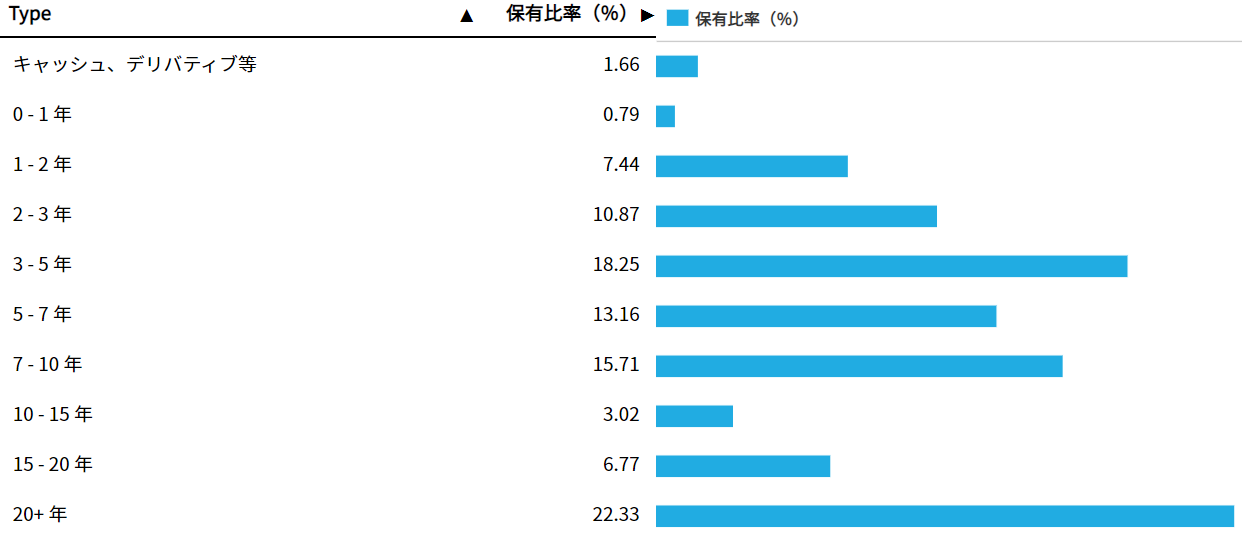

残存年数

ポートフォリオの特性

| 実効デュレーション | 7.45年 |

| 加重平均残存期間 | 10.71年 |

| 標準偏差(過去3年) | 3.91% |

| ベータ値※ | ー0.01 |

※ベータ値はファンドと市場(S&P500)の値動きの連動性を示すリスク指標

ベータ値が0.19ということなので、S&P500が1%上昇すれば当ETFはー0.01%下落し、逆にS&P500が1%下落すれば当ETFは0.01%上昇することを意味します。

コスト

| 売買手数料 | 各証券会社により異なるが、為替手数料も加味するとSBI証券が最安 参考 【海外株式・ETF】ネット証券口座おすすめ比較ランキング!手数料が安いのは? |

| 総経費率 | 0.06% |

純資産残高・出来高

純資産残高は約4,260億円で、月間出来高は約1,300万株と流動性も高い状態にあります。

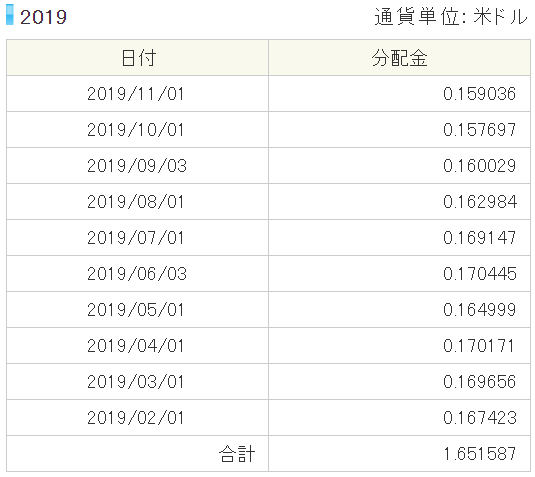

配当・分配金

分配金利回りは3.41%(2019年11月)で直近の分配金は下記のとおりです。

ETFの分配金はファンドでの運用益からのみ出されるため、投資信託(非上場)でみられる自己資産を切り崩したタコ足配当がないので安心して受け取れます。

ただ、海外ETFの分配金は二重課税されていたり、再投資は手動で行う必要があるなど取り扱いがちょっと面倒なところがあるので注意が必要です。

参考 ETFとJDRの違いって?複雑な分配金に対する税金をまとめてみました!

運用実績・利回り

| ETF(年率) | ベンチマーク | |

| 1年 | +14.95% | +15.11% |

| 3年 | +4.75% | +4.94% |

| 5年 | +4.31% | +4.50% |

| 10年 | +5.13% | +5.35% |

| 設定来 | +5.20% | +5.44% |

※iシェアーズ ブロード米ドル建て投資適格社債 ETF(USIG)2019年10月末時点より

※設定日は2007年1月5日

※税引前分配金を再投資したものとして算出されたもので、ファンドに関する費用(管理報酬およびその他の経費)は控除後です

※上記は過去の実績であり、将来の運用成果は保証されません

過去のチャート

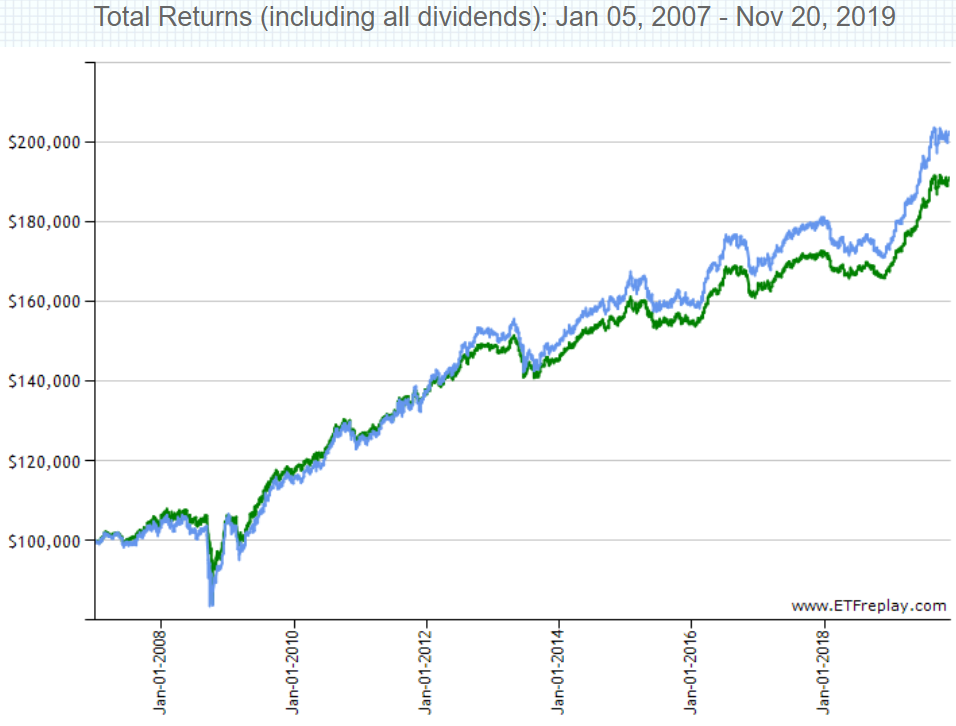

同じiシェアーズシリーズで米国の投資適格社債に分散投資ができる海外ETFでは、純資産残高、出来高ともに大きい「iシェアーズ iBoxx 米ドル建て投資適格社債 ETF(LQD)」の方が知名度がありますが、分配金を再投資(税引き前)した場合のトータルリターンの比較は下記となります。

参考 【LQD】iシェアーズ iBoxx 米ドル建て投資適格社債 ETFの評価ってどう?分配金はいくらもらえる?

(引用元:ETFreplay.com)

緑がiシェアーズ ブロード米ドル建て投資適格社債 ETF(USIG)、青がiシェアーズ iBoxx 米ドル建て投資適格社債 ETF(LQD)の2007年1月5日からのトータルリターンのチャートです。

トータルリターンのパフォーマンスは「iシェアーズ iBoxx 米ドル建て投資適格社債 ETF(LQD)」の方が良く、ボラティリティ(価格変動)も高いのでよりハイリスク・ハイリターンな動きとなっています。

2008年頃のリーマンショックでの下落率も「iシェアーズ iBoxx 米ドル建て投資適格社債 ETF(LQD)」の方が高く、よりローリスク・ローリターンを求めるなら「iシェアーズ ブロード米ドル建て投資適格社債 ETF(USIG)」という選択肢もあり得ます。

当ETFの情報

- 分類:海外ETF(上場市場:ナスダック)

- ベンチマーク:ICE BofAML 米国社債インデックス

- 売買手数料:各証券会社により異なる

- 総経費率:0.06%

- 純資産残高:約4,260億円

- 分配金利回り:3.41%

- 売買単位:1株(約6,500円(2019年11月))

- 決算:年12回

- 設定日:2007年1月5日

評価・まとめ

iシェアーズ ブロード米ドル建て投資適格社債 ETF(USIG)は、「ICE BofAML 米国社債インデックス」の動きに連動する投資成果を目指し、米ドル建て投資適格社債に分散投資ができる海外ETFです。

保有銘柄数も約6,000銘柄と幅広く投資をしていて、クレジットリスクを抑えた運用が期待できます。

加重平均残存期間が10.7年と長期的な社債をメインに組み入れていて、分配金利回りが高いのが特徴と言えます。

同じiシェアーズシリーズで米国の投資適格の社債に分散投資ができる海外ETFでは、純資産残高、出来高ともに大きい「iシェアーズ iBoxx 米ドル建て投資適格社債 ETF(LQD)」と比較してもややローリスク・ローリターンな動きとなっていて、リスクを抑えながら高い分配金利回りを得るのに適したETFです。

海外ETFは売買手数料、為替手数料がかかりますが、NISA口座を利用すれば買付時の手数料を無料にできたり、分配金の二重課税を解消できるというメリットがありますので検討してみてください。

参考 海外ETFが身近になった?NISA口座で手数料などがお得に!

海外株式、ETFを購入するのにおすすめの証券会社は?

売買手数料、為替手数料のトータルコスト最安値のSBI証券!米国株式、ETFでは業界唯一の貸株サービスや自動積立も行うことができます。もちろん口座開設・維持費は無料です。

>> SBI証券 (公式サイト)

参考 SBI証券の米国ETFでの貸株サービスや自動積立については下記も参考にしてみてください。

⇒ SBI証券の米国貸株サービスの金利ってどのくらい?海外ETFも対象!

⇒ 米国株式・ETF定期買付サービスとは?NISAを有効に活用するには?

米国株、中国株の取り扱い銘柄は業界No1!しかも米国株・ETFの自動積立や配当金を自動で再投資することも可能です。もちろん口座開設・維持費は無料です。

>> マネックス証券 (公式サイト)海外ETFや海外株式を始める方は、ネット証券選びで失敗しないようにこちらも参考にしてみてください。

参考 【海外株式・ETF】ネット証券口座おすすめ比較ランキング!手数料が安いのは?米国株・ETFでは為替変動リスクがありますが、リスク軽減策については下記を参考にしてみてください。

参考 米国株への投資は為替変動リスクが気になる?軽減する方法はある?

コメント