iDeCo(個人型確定拠出年金)は2017年1月に法改正により加入資格が大幅に緩和され、ほとんどの方が加入対象となりました。

ただ、節税効果が最強の確定拠出年金にもやはりデメリットはありますので、ちゃんと理解した上でうまく活用していきたいところです。

ここでは個人型確定拠出年金についてのメリット・デメリットを解説します。

iDeCo(個人型確定拠出年金)とは?

確定拠出年金は、「DC(Defined Contribution Plan)」または日本版401Kとも言われ、個人型確定拠出年金の愛称が「iDeCo(イデコ)」です。

iDeCoは、自分で決めた額を自分で決めた金融商品に毎月積立を行い、将来の自分の老後の資産形成のために貯めていく年金のことで、「支払った掛金」「運用利益」「将来受け取る一時金や年金」それぞれで税制上の優遇があり非常にメリットがある制度です。

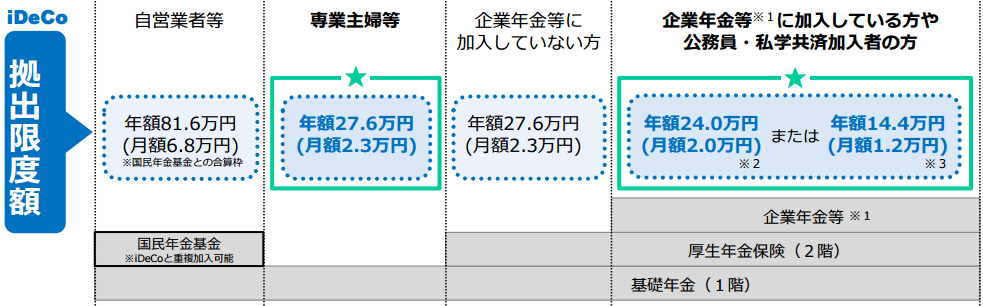

国は非常にメリットがあるこの制度を推進したいと考えているようで、2017年1月の法改正によりiDeCoの加入対象者を大幅に緩和し、20歳以上60歳未満の方(※)ならだれでも加入できるような仕組みに生まれ変わりました。

※企業型確定拠出年金に加入している方は、企業型年金規約で個人型確定拠出年金(iDeCo)に同時に加入してよい旨を定めている場合のみ

(引用元:厚生労働省HP)

★印のところが2017年より新たに加入できるようになる部分ですが、専業主婦の方や企業年金に加入してる方も加入できるようになりますので、かなり多くの方が加入できる制度に生まれ変わることになります。

この表にも書いてありますが、条件により拠出限度額が決められてますので、いくらでも拠出可能ではない点は注意してください。

iDeCo(個人型確定拠出年金)のメリットは?

iDeCoのメリットは下記の3つとなります。

- 毎月の掛金が100%全額所得控除となる

- 運用時の利息や分配金、売却益などの課税もゼロ

- 受け取るときも「退職所得控除」「公的年金等控除」で税制が優遇される

毎月の掛金が100%全額所得控除となる

iDeCoの掛金は全額所得控除となるので、所得税・住民税の課税所得が減額されます。

個人的な年金としては生命保険の年金保険などがありますが、年金保険などに適用される生命保険料控除は支払った保険金額の一部しか所得控除されません。

しかし、iDeCoは掛金全額が所得控除となります。

例えば、毎月23,000円(年間276,000円)を支払っていれば、全額が所得から減額されますので、それに応じて所得税、住民税が減ることになります。

2015年以降の所得税の税率は下記の通りです

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

毎月拠出する金額が多いほど、課税される所得金額多いほど節税効果は高くなります。毎月23,000円拠出し、住民税を10%とした場合の概算の節税額は下記のようになります。

| 課税される所得金額 | 所得税減税額 | 住民税減税額 | 減税額合計 |

|---|---|---|---|

| 195万円以下 | 13,800円 | 27,600円 | 41,400円 |

| 195万円を超え330万円以下 | 27,600円 | 27,600円 | 55,200円 |

| 330万円を超え695万円以下 | 55,200円 | 27,600円 | 82,800円 |

| 695万円を超え900万円以下 | 63,480 | 27,600円 | 91,080円 |

| 900万円を超え1,800万円以下 | 91,080円 | 27,600円 | 118,680円 |

| 1,800万円を超え4,000万円以下 | 110,400円 | 27,600円 | 138,000円 |

| 4,000万円超 | 124,200円 | 27,600円 | 151,800円 |

課税される所得が600万円の場合、毎月23,000円拠出したとすると節税額は1年間で82,800円、20年間で165万6千円にもなり、年率30%の節税効果となります。

個人型確定拠出年金はこれだけでも、非常に節税効果があると言えます。

運用時の利息や分配金、売却益などの課税もゼロ

通常は、銀行預金の利息や投資信託の分配金、投資信託売却した時の売却益に関しては約20%の税金をとられます。

しかし、iDeCoで投資した金融商品で得た売買益や分配金等の利益に関しては、iDeCoの資産である間は課税はされず、得られた利益すべてが非課税となりそのまま再投資することができます。

得られた利益を非課税のまま再投資することができるので、複利効果も最大限に発揮させることができます。

このように運用収益が非課税となる制度としてはNISAもあります。

参考 NISAとは?メリット、デメリットを理解して有効に使おう!

受け取るときも「退職所得控除」「公的年金等控除」で税制が優遇される

iDeCoは60歳以降に引き出すことができますが、給付の種類としては下記の種類があります。

(引用元:厚生労働省HP)

上記のように加入期間によって受給できる年齢が異なりますが、10年以上加入していれば60歳から受給できるので、60歳で退職後、年金が支給される65歳までの間の穴埋めをすることができます。

一般的な老齢給付金の受給方法は年金、一時金の受け取り方法がありますが、年金のように分割して受け取る場合は「公的年金等控除」、一時金のようにまとまったお金を受け取る場合は「退職所得控除」が適用されます。

iDeCo(個人型確定拠出年金)のデメリットは?

上記のように節税効果の高いiDeCoですが、メリットだけでなく下記のようなデメリットがあります。

- 60歳までは受給することができない

- 投資商品によっては元本割れの可能性もある

- 毎月少額ながら手数料がかかる

- 特別法人税の凍結解除となると課税される

60歳までは受給することができない

iDeCoはあくまで年金であるため、原則60歳までは受給することができません。

これから家を購入するとか、子供の学費が必要だとか大きなお金が必要になっても引き出すことができないので、60歳になるまでに必要となるお金と老後に必要となるお金とは分けて管理をしましょう。

投資商品によっては元本割れの可能性もある

iDeCoでは、主に投資信託に投資をするので元本は保証されていません。

ただ、SBI証券や楽天証券など含め定期預金も投資対象として選択できるので、どうしても元本保証の商品がいい方はそのような商品を選択するといいでしょう。

それでも所得税と住民税の節税効果を享受することができますのでお得ですよね。

参考 SBI証券と楽天証券の確定拠出年金をチェックしたいからはこちらを参考にしてみてください。

>> SBI証券

>> 楽天証券 (通常の口座開設で確定拠出年金が利用できます)

また、金融機関によってiDeCoで投資できる投信信託は異なります。

そのため、投資信託の運用コストとなる信託報酬が安い投資信託を選べる金融機関でiDeCoを運用することも重要です。

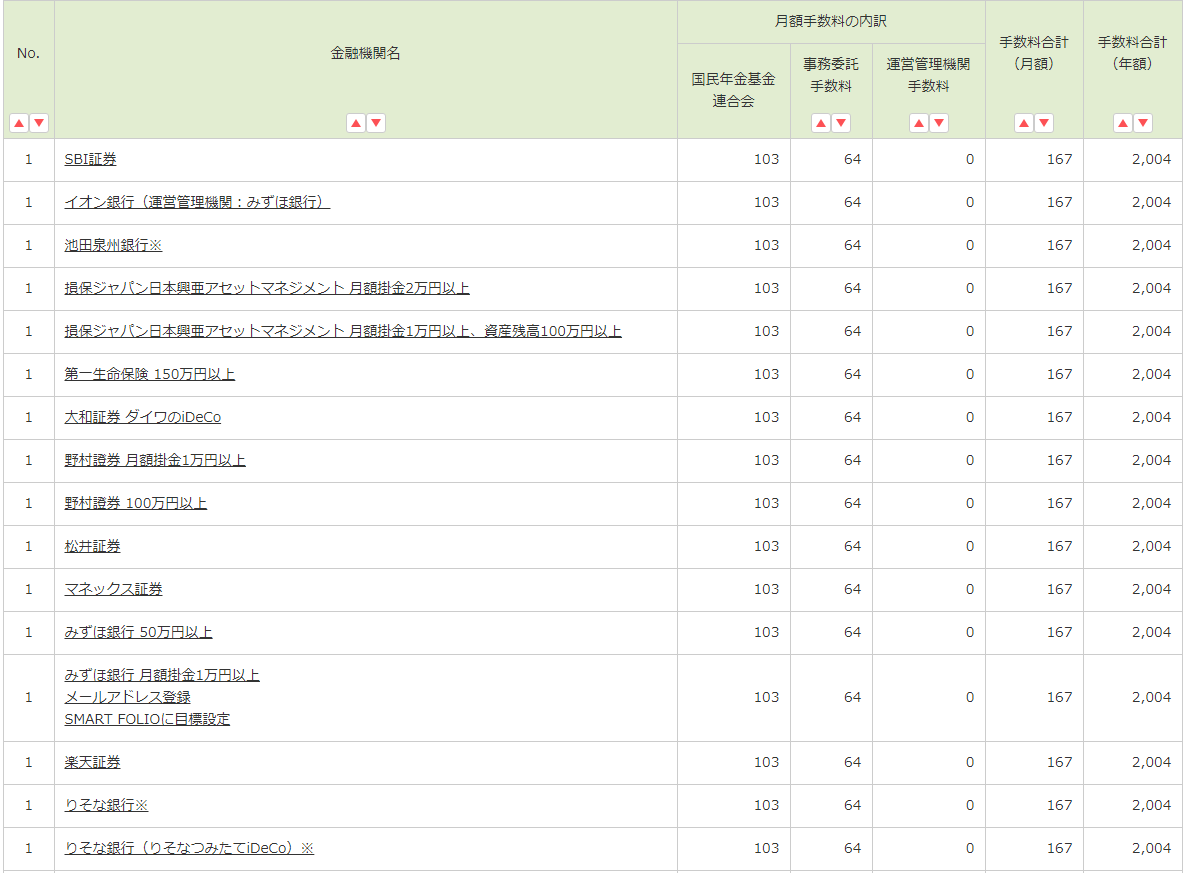

毎月少額ながら手数料がかかる

iDeCoを運用するには、毎月手数料が必ず発生します。

- 国民年金基金連合会:103円(税込)

- 事務委託先金融機関:64円(税込)

- 運営管理機関手数料:金融機関によって異なる

運営管理機関による費用は金融機関によって異なるので、ここが各金融機関での差別化要素の一つにもなっていて、運営管理機関手数料が無料な金融機関は下記のようになっています。

(引用元:モーニングスター社 iDeco 金融機関比較ガイド)

また、これ以外に加入時手数料が国民年金基金連合会に、どの金融機関でも初回に2,777円(税込)を支払う必要があります。

特別法人税の凍結解除となると課税される

現在は凍結されていますがiDeCoには特別法人税という税制度があります。

この税制度はiDeCoが始まった2001年よりずっと凍結されたままとなっていますが、凍結解除となると運用益の有無にかかわらず資産を持っているだけで年間1.173%課税されてしまいます。

ただ、現在の金利情勢で凍結解除となると税制メリットがなくなるので、加入者がいなくなってしまうので凍結解除となるリスクは極めて低いと思われます。

国としてはiDeCoの拡大を狙っているので、税金をとりたくても金利が0%近くとなっている現状で凍結解除とすることは考えずらいですが、今後金利が大きく上昇し始めるようなタイミングでは凍結解除となる可能性があるので注意が必要です。

まとめ

iDeCoには、下記の3つの節税効果があります。

- 毎月の掛金が100%全額所得控除となる

- 運用時の利息や分配金、売却益などの課税もゼロ

- 受け取るときも「退職所得控除」「公的年金等控除」で税制が優遇される

掛金が100%全額所得控除となるだけでも、課税される所得額が600万円の方なら年率30%のキャッシュバックを受けることができる非常に節税効果の高い制度となっています。

ただ、下記のデメリットがあるので、その点を注意して運用を行う必要があります。

- 60歳までは受給することができない

- 投資商品によっては元本割れの可能性もある

- 毎月少額ながら手数料がかかる

- 特別法人税の凍結解除となると課税される

iDeCoを始めるには、

- 手数料が安いこと

- 信託報酬が安い投資信託を選べること

が重要です。

手数料に関しては、ネット証券ではSBI証券、楽天証券、マネックス証券が条件なく無料となっているので、この中から選べばコストを削減することができます。

各証券会社で取り扱っている投資信託本数は下記の様になっていて、SBI証券が数も多くいろいろな商品を取り扱っています。

| SBI証券 | 楽天証券 | マネックス証券 | |

| 投資信託 | 63本※ | 31本 | 23本 |

| 元本確保型 | 4本※ | 1本 | 1本 |

※2018年10月時点

※iDeCoでの運用商品の上限数を35本とすることが規定され、今後減少する予定

SBI証券のiDeCo

SBI証券はニッセイの低コストインデックスファンドを中心にiFreeシリーズの一部も取り扱っていて、特にアクティブファンドで人気の高いひふみ投信の姉妹ファンドである「ひふみ年金」の取扱いがあります。

参考 ひふみ投信(ひふみプラス)の評価・評判ってどう?利回りや実質コストってどのくらい?

まだSBI証券の証券総合口座を持ってないなら口座開設後に、証券総合口座の登録情報より簡単に資料請求できます。

>> SBI証券 (公式サイト)

iDeCoの資料請求のみなら下記からも行えます。

>> SBI証券 (公式サイト)

楽天証券のiDeCo

楽天証券ではたわらノーロードファンドを中心に、直販投信で有名なセゾン投信のファンドを取り扱っています。

参考 セゾン・グローバルバランスファンドの評価や評判ってどう?実質コストは?

また、「投信ブロガーが選ぶ!Fund of the Year 2017」で1位と3位にランクインした楽天・バンガード・ファンドシリーズである「楽天・全米株式インデックス・ファンド」「楽天・全世界株式インデックス・ファンド」を取り扱っています。

参考 楽天・全米株式インデックス・ファンド(楽天VTI)の評価って?利回りや実質コストは?

参考 楽天・全世界株式インデックス・ファンド(楽天VT)の評価って?利回りや実質コストは?

楽天証券では証券総合口座とiDeCo口座は1つのIDで管理ができます。

>> 楽天証券 (公式サイト)

マネックス証券のiDeCo

マネックス証券ではeMAXIS Slimシリーズを中心にニッセイやiFreeシリーズの一部のファンドなどを扱っています。

また、たわらノーロードNYダウなどの取扱いがあります。

参考 たわらノーロード NYダウの評価ってどう?過去の成績は?

まだマネックス証券の証券総合口座を持ってないなら口座開設後に、証券総合口座の登録情報より簡単に資料請求できます。

>> マネックス証券(公式サイト)

iDeCoの資料請求のみなら下記からも行えます。

>> マネックス証券 (公式サイト)

コメント